| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

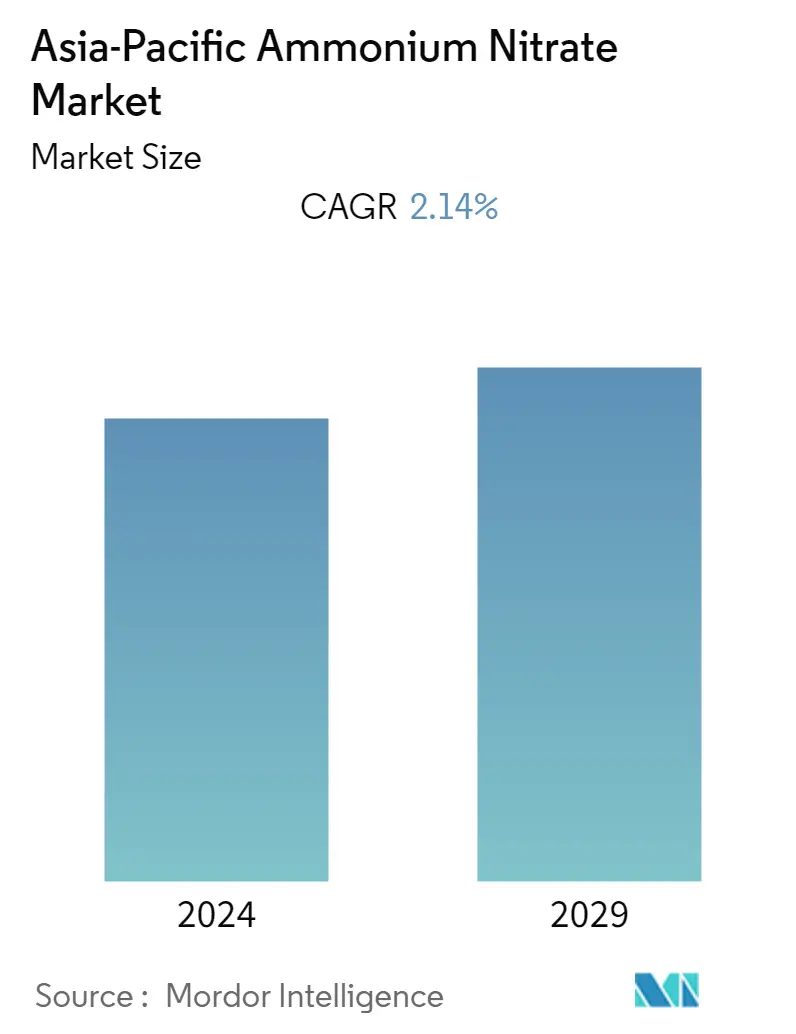

| CAGR | 2.14 % |

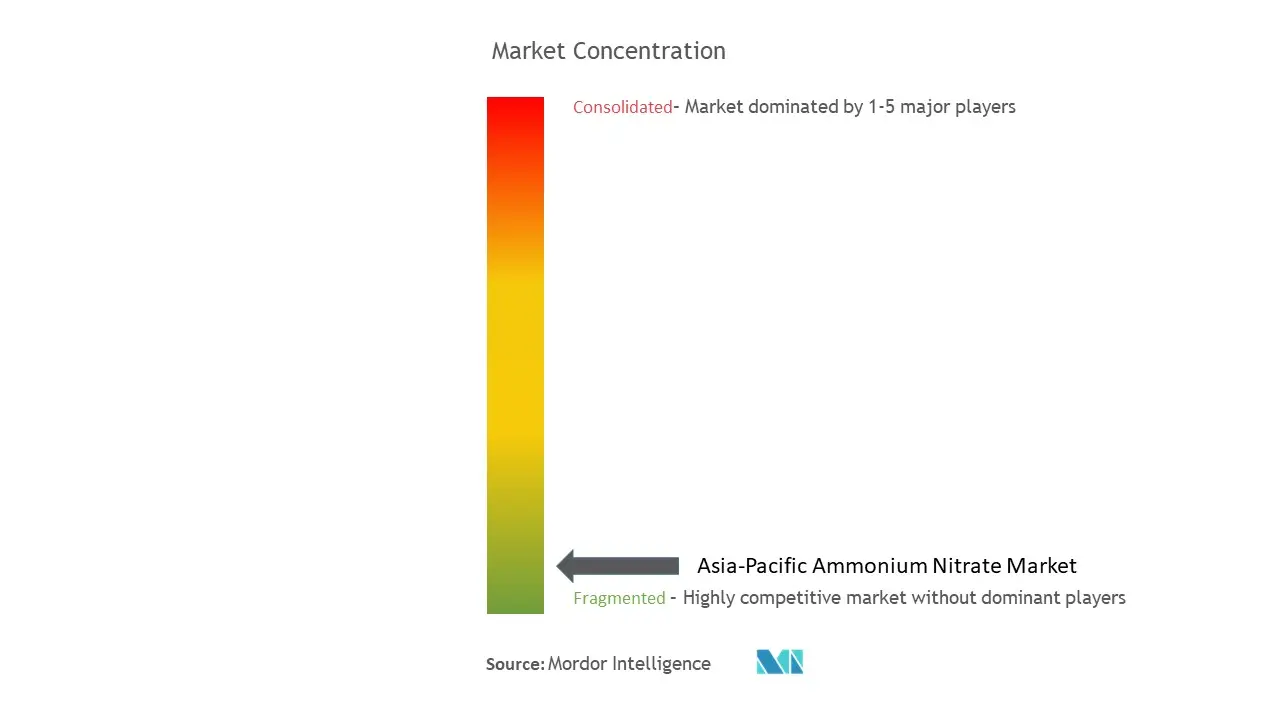

| تركيز السوق | منخفض |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق نترات الأمونيوم في آسيا والمحيط الهادئ

تشير التقديرات إلى أن سوق نترات الأمونيوم في آسيا والمحيط الهادئ سيصل إلى 13.81 مليون طن بحلول نهاية هذا العام ، ومن المتوقع أن يصل إلى 15.35 مليون طن في السنوات الخمس المقبلة ، مسجلا معدل نمو سنوي مركب قدره 2.14٪ خلال فترة التوقعات.

أثرت جائحة COVID-19 سلبا على العديد من الصناعات. كما تأثرت صناعات المستخدم النهائي ، بما في ذلك الزراعة والتعدين وغيرها ، بسبب تفشي COVID-19 لأن الأنشطة في الصناعات كانت متوقفة في معظم البلدان في منطقة آسيا والمحيط الهادئ. ومع ذلك ، بدأت الظروف في التعافي في عام 2021 ، واستعادة مسار نمو السوق.

- على المدى القصير ، يعد الطلب المتزايد من صناعة الأسمدة والطلب المتزايد على زيت وقود نترات الأمونيوم من العوامل الرئيسية التي تدفع نمو السوق المدروسة.

- ومع ذلك ، فإن اللوائح الصارمة المتعلقة بإنتاج وتخزين وتداول نترات الأمونيوم قد تكون بمثابة قيد في نمو السوق المدروسة.

- ومع ذلك ، من المرجح أن يؤدي تطوير المتفجرات الذكية إلى خلق فرص نمو مربحة لسوق آسيا والمحيط الهادئ.

- تمثل الصين أكبر سوق ، ومن المتوقع أن تكون السوق الأسرع نموا خلال فترة التوقعات بسبب زيادة الاستهلاك من قطاع التعدين والزراعة.

اتجاهات سوق نترات الأمونيوم في آسيا والمحيط الهادئ

القطاع الزراعي يهيمن على السوق

- تستخدم نترات الأمونيوم بشكل عام كسماد. السبب في أنها تحظى بشعبية كبيرة في الزراعة هو بسبب ارتفاع كمية النيتروجين في هذا المركب.

- النيتروجين هو عنصر غذائي نباتي مهم جدا يساعد في النمو وعمليات التمثيل الغذائي التي يمر بها النبات. يفضل المزارعون استخدام نترات الأمونيوم لأنها بديل رخيص للأسمدة باهظة الثمن.

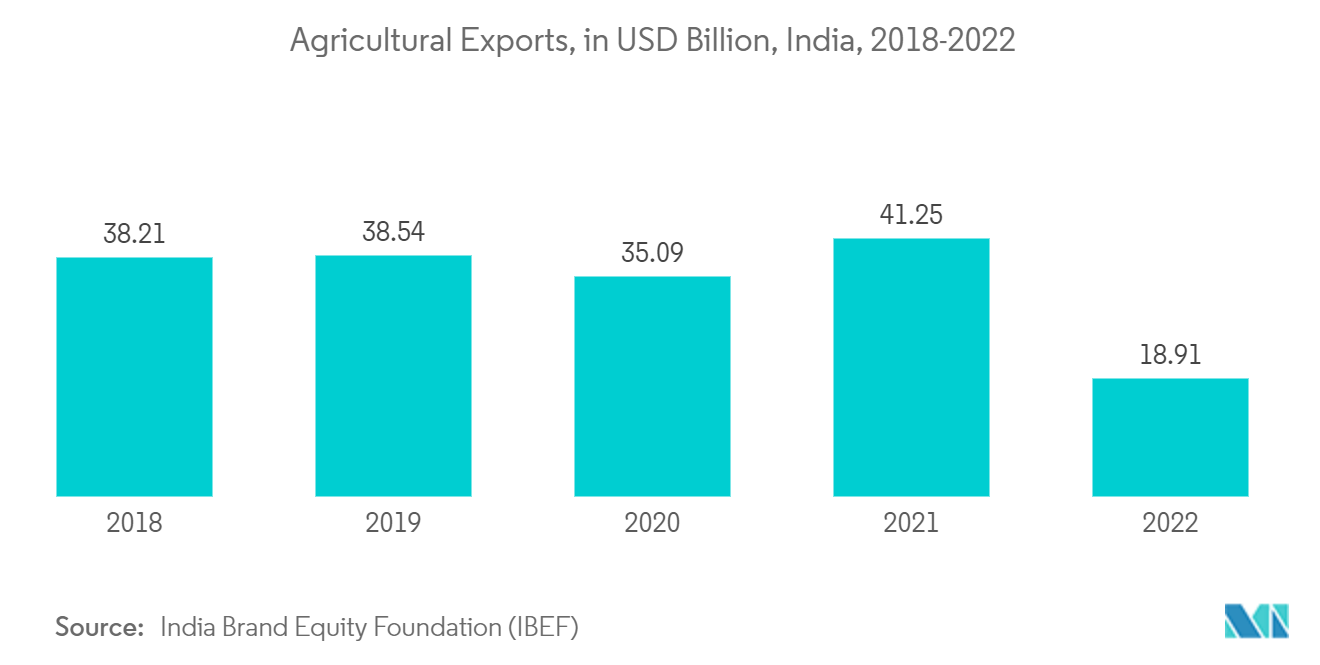

- يقف النمو السكاني السريع في الهند كعامل أساسي ، إلى جانب دعم الصادرات المحلية ، مما جعل من الضروري زيادة الغلة الزراعية في البلاد.

- الهند هي واحدة من اللاعبين الرئيسيين في قطاع الزراعة في جميع أنحاء العالم ، وهي المصدر الرئيسي لكسب العيش ل ~ 55 ٪ من سكان الهند. وبما أن معظم الأسر الريفية تعتمد أساسا على الزراعة في معيشتها وتعاني الأراضي الزراعية في البلاد من درجات متفاوتة من التدهور والتعرية، فإن العديد من المزارعين يستخدمون الأسمدة الكيماوية مثل الأسمدة النيتروجينية لتحسين المغذيات النباتية وغلة المحاصيل، وبالتالي زيادة أرباحهم.

- وفقا للتقديرات المسبقة الأولى ، التي تم إصدارها لوزارة المالية الاتحادية والإدارات الأخرى ، يقدر إجمالي إنتاج الحبوب الغذائية (محاصيل الخريف) في البلاد بنحو 149.92 مليون طن في السنة المالية 2023.

- وفقا ل Inc42 ، من المتوقع أن يصل القطاع الزراعي الهندي إلى 24 مليار دولار أمريكي بحلول عام 2025.

- بالإضافة إلى ذلك ، تتمتع الصين ، وهي دولة زراعية كبيرة تتمتع بموارد زراعية غنية ، بتاريخ طويل من الزراعة وتقاليد الزراعة المكثفة بالإضافة إلى عدد كبير من سكان الريف.

- وفقا للمكتب الوطني للإحصاء، سجل إجمالي إنتاج الحبوب في الصين رقما قياسيا جديدا في عام 2022، حيث وصل إلى 687 مليون طن، بزيادة قدرها 0.5٪ عن العام السابق، وظل فوق 650 مليون طن لمدة ثماني سنوات متتالية.

- علاوة على ذلك ، من المتوقع أن يصل إنتاج الحبوب في الصين إلى 694 مليون طن في عام 2023 ، بزيادة 1.1٪ عن العام السابق.

- لذلك ، من المرجح أن يؤثر استخدام أسمدة نترات الأمونيوم في زيادة الأنشطة الزراعية في منطقة آسيا والمحيط الهادئ على السوق في فترة التنبؤ.

الصين تهيمن على السوق

- من المتوقع أن تكون الصين أكبر وأسرع سوق لنترات الأمونيوم نموا خلال فترة التوقعات. من المرجح أن تؤدي عوامل مثل قطاع التعدين المتنامي والأنشطة الزراعية إلى دفع نمو السوق.

- لعب استخدام الأسمدة النيتروجينية دورا مهما في الحفاظ على الأمن الغذائي في الصين من خلال السماح بزيادات كبيرة في كل من غلة الحبوب وغير الحبوب.

- وفقا لوزارة التجارة ، تشير الصين إلى زيادة في مبيعات التجزئة عبر الإنترنت للمنتجات الزراعية في عام 2022 ، حيث ارتفعت المبيعات عبر الإنترنت للمنتجات الزراعية الصينية بنسبة 9.2٪ على أساس سنوي لتصل إلى 531.38 مليار يوان صيني (78.58 مليار دولار أمريكي).

- علاوة على ذلك ، في عام 2022 ، بلغت مبيعات التجزئة عبر الإنترنت في الصين في المناطق الريفية 2.17 تريليون يوان صيني (301.96 مليار دولار أمريكي) ، بزيادة 3.6٪ على أساس سنوي. بينما يهدف قطاع الزراعة في البلاد إلى زيادة الإنتاج الزراعي والمبيعات عبر الإنترنت في السنوات القادمة، من المرجح أن يكون لهذا أيضا تأثير إيجابي على الطلب المحلي على نترات الأمونيوم من هذا القطاع.

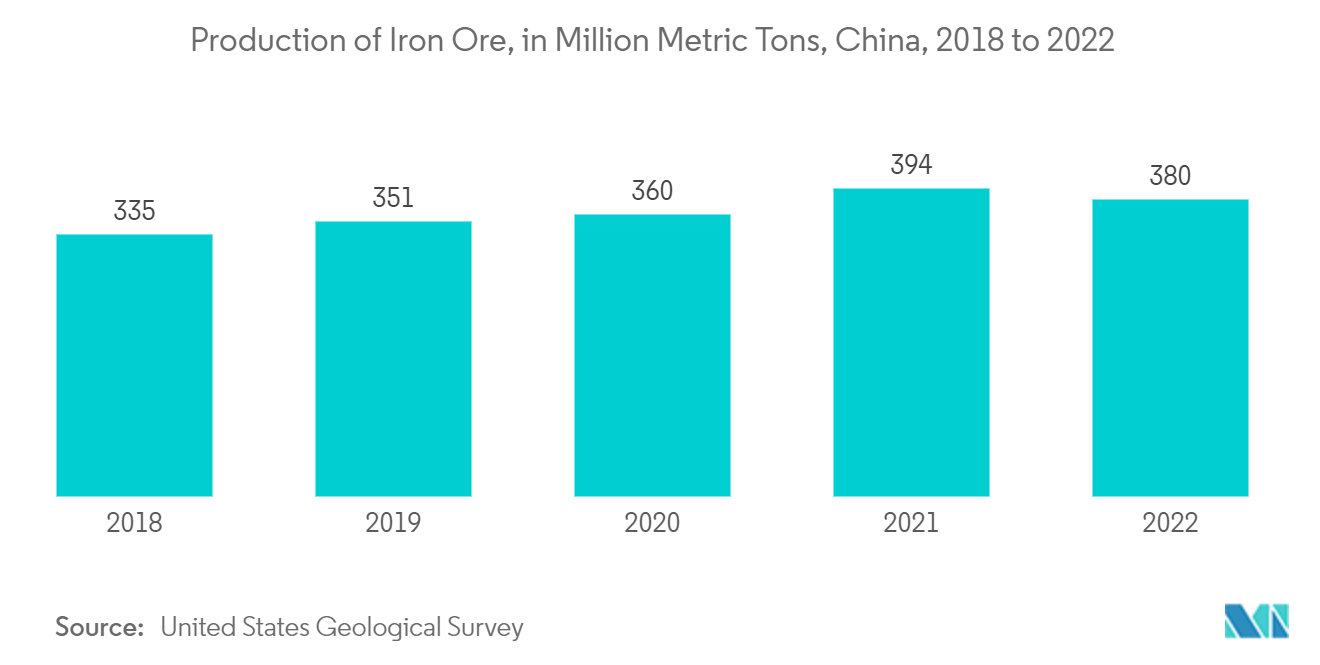

- بالإضافة إلى ذلك ، تقدر هيئة المسح الجيولوجي الأمريكية أن الصين تمثل 40-50٪ من الطلب العالمي على المعادن على مدى العقود الثلاثة الماضية. الصين لديها أكثر من 1500 عملية تعدين رئيسية ، وحوالي 75 ٪ من العمليات تنطوي على أنشطة التعدين تحت الأرض. وبالتالي ، فإن متفجرات نترات الأمونيوم مطلوبة بشدة للمساعدة في الأنشطة تحت الأرض مثل إنشاء الأنفاق والمنحدرات وما إلى ذلك في البلاد.

- صناعة التعدين في الصين هائلة. وهي المنتج الرائد في العالم (غالبا بهامش كبير) لأكثر من 20 معدنا ، بما في ذلك الألومنيوم والأسمنت والفحم والذهب والجرافيت والحديد والصلب والرصاص والمغنيسيوم والأرض النادرة والزنك.

- الصين هي ثالث أكبر منتج لخام الحديد في العالم. وفقا للمسح الجيولوجي الأمريكي ، في عام 2022 ، تم استخراج ما يقدر بنحو 380 مليون طن متري من خام الحديد في الصين ، وهو ما يمثل انخفاضا طفيفا عن العام السابق ، والذي تم تسجيله ليكون 394 مليون طن متري.

- بشكل عام، من المرجح أن يؤثر الاستخدام الموسع لنترات الأمونيوم في قطاع الزراعة والتعدين على الطلب على سوق نترات الأمونيوم في البلاد خلال السنوات القادمة.

نظرة عامة على صناعة نترات الأمونيوم في آسيا والمحيط الهادئ

سوق نترات الأمونيوم في آسيا والمحيط الهادئ مجزأ بطبيعته. ومن بين اللاعبين الرئيسيين (ليس بأي ترتيب معين) YARA و Orica Limited و San Corporation و Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL) و Sumitomo Chemical Co. Ltd.

قادة سوق نترات الأمونيوم في آسيا والمحيط الهادئ

-

YARA

-

Orica Limited

-

San Corporation

-

Deepak Fertilisers and Petrochemicals Corporation Ltd. (DFPCL)

-

Sumitomo Chemical Co., Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق نترات الأمونيوم في آسيا والمحيط الهادئ

أغسطس 2022 أعلنت شركة ديباك للأسمدة والبتروكيماويات المحدودة (DFPCL) عن بدء التشغيل في خط مشروع نترات الأمونيوم التقني (TAN) الذي تبلغ طاقته الإنتاجية 377 مليون طن سنويا في العامين المقبلين. من المتوقع أن تبدأ العمليات في خط TAN في مجمع Gopalpur الصناعي في ولاية أوديشا الشرقية عملياتها بحلول أغسطس 2024 وستصبح مصدر الإمداد الرئيسي ل TAN في شرق الهند في قطاع التعدين.

أبريل 2022 تخطط Enaex لاستثمار 49 مليون دولار أمريكي لبناء منشأة لإنتاج الأمونيا. سيتم شحن الأمونيا السائلة للشركة إلى مصنع Enaex في مدينة Mejillones ، تشيلي ، حيث سيتم استخدامها لإنتاج نترات الأمونيوم. سيساعد هذا التوسع الشركة على تحقيق نمو قوي في سوق آسيا والمحيط الهادئ من خلال مجموعة منتجاتها.

تجزئة صناعة نترات الأمونيوم في آسيا والمحيط الهادئ

نترات الأمونيوم مركب كيميائي يستخدم على نطاق واسع مع العديد من التطبيقات الهامة. كسماد في الصناعة الزراعية ، فإنه يساعد على إطعام المليارات. كما أنه المكون الرئيسي في العديد من أنواع متفجرات التعدين ، حيث يتم خلطه بزيت الوقود وتفجيره بواسطة عبوة ناسفة.

يتم تقسيم سوق نترات الأمونيوم في آسيا والمحيط الهادئ حسب التطبيق (الأسمدة والمتفجرات والتطبيقات الأخرى) وصناعة المستخدم النهائي (الزراعة والتعدين والدفاع وصناعات المستخدم النهائي الأخرى) والجغرافيا (الصين والهند واليابان وكوريا الجنوبية وبقية آسيا والمحيط الهادئ). يعتمد حجم السوق والتوقعات لكل قطاع على الحجم (مليون طن).

| طلب | اسمدة |

| المتفجرات | |

| تطبيقات أخرى | |

| صناعة المستخدم النهائي | زراعة |

| التعدين | |

| دفاع | |

| صناعة المستخدم النهائي الأخرى | |

| جغرافية | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ |

الأسئلة المتكررة

ما هو حجم سوق نترات الأمونيوم الحالي في آسيا والمحيط الهادئ؟

من المتوقع أن يسجل سوق نترات الأمونيوم في آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 2.14٪ خلال فترة التنبؤ (2024-2029)

من هم اللاعبون الرئيسيون في سوق نترات الأمونيوم في آسيا والمحيط الهادئ؟

YARA ، Orica Limited ، San Corporation ، Deepak Fertilisers and Petrochemicals Corporation Ltd. (DFPCL) ، Sumitomo Chemical Co., Ltd. هي الشركات الكبرى العاملة في سوق نترات الأمونيوم في آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق نترات الأمونيوم في آسيا والمحيط الهادئ؟

يغطي التقرير حجم السوق التاريخي لسوق نترات الأمونيوم في آسيا والمحيط الهادئ لسنوات 2019 و 2020 و 2021 و 2022 و 2023. يتوقع التقرير أيضا حجم سوق نترات الأمونيوم في آسيا والمحيط الهادئ لسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

إحصائيات لحصة سوق نترات الأمونيوم في آسيا والمحيط الهادئ لعام 2024 وحجمها ومعدل نمو الإيرادات ، تم إنشاؤها بواسطة تقارير صناعة موردور إنتليجنس™. يتضمن تحليل نترات الأمونيوم في آسيا والمحيط الهادئ توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. حصل عينة من تحليل الصناعة هذا كتقرير مجاني تنزيل PDF.