حجم سوق MRO للطائرات في آسيا

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| فترة بيانات التنبؤ | 2024 - 2029 |

| حجم السوق (2024) | USD 17.07 مليار دولار أمريكي |

| حجم السوق (2029) | USD 22.56 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 5.74 % |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق MRO للطائرات في آسيا

يقدر حجم سوق MRO للطائرات في منطقة آسيا والمحيط الهادئ بنحو 17.07 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 22.56 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.74٪ خلال الفترة المتوقعة (2024-2029).

قبل تفشي فيروس كورونا (COVID-19)، كانت منطقة آسيا والمحيط الهادئ هي المنطقة الأسرع نموًا في العالم بالنسبة لصناعة الطيران واجتذبت لاعبين عالميين في مجال الصيانة والإصلاح والعمرة لدخول السوق وتوسيع قاعدة عملائهم. ومع ذلك، تسبب جائحة كوفيد-19 في تراجع حاد في شركات الطيران والصناعات المرتبطة بها. ونظرًا لانخفاض الطلب على الطيران التجاري، أعادت شركات الطيران الكبرى هيكلة استراتيجيات النمو الخاصة بها، والتي تضمنت التقاعد المبكر لعدد قليل من الطائرات، وتأجيل تسليم الطائرات الجديدة، وتقليص العمليات، من بين أمور أخرى. ظلت غالبية الأسطول متوقفة عن الطيران لفترة كبيرة في عام 2020 وبضعة أشهر في عام 2021، في حين اختارت بعض شركات الطيران إجراء أعمال صيانة كبيرة خلال هذه الفترة.

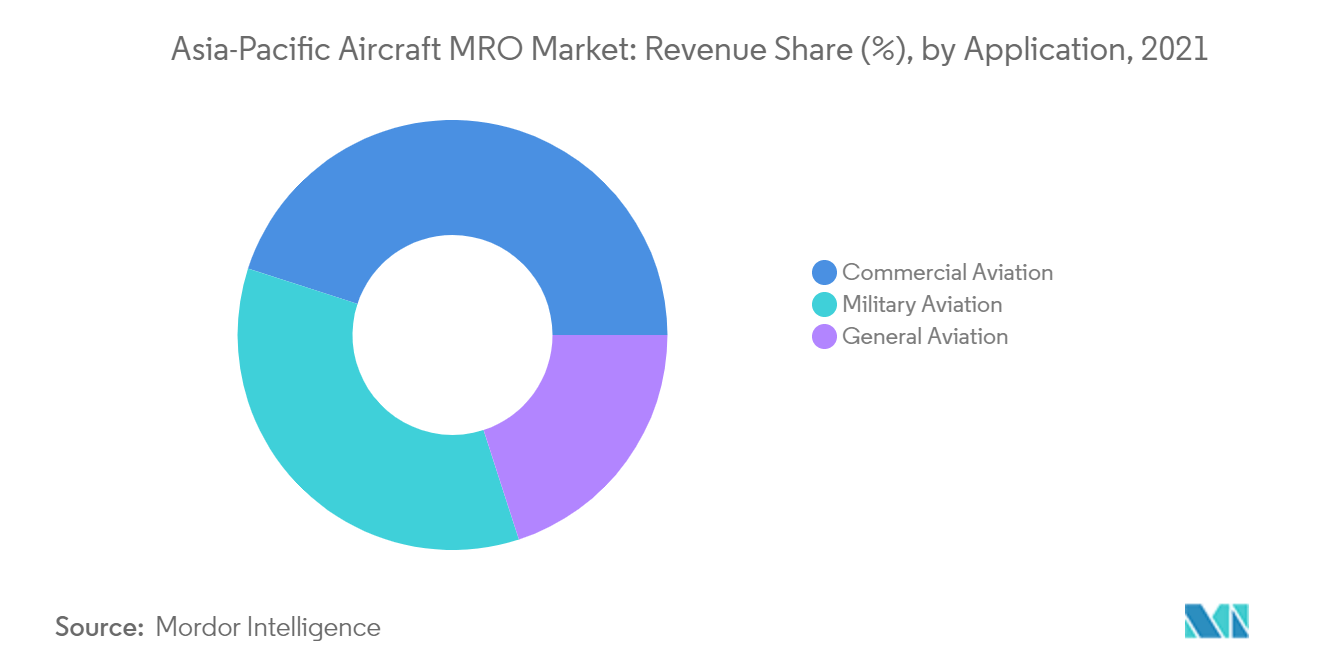

في القطاع العسكري، على الرغم من قيام العديد من البلدان بشراء طائرات جديدة كل عام، لا تزال المنطقة تمتلك بعضًا من أقدم أساطيل الطائرات في العالم، مما يزيد أيضًا من الطلب على أنشطة الصيانة والإصلاح والإصلاح والصيانة للطائرات. من ناحية أخرى، ارتفع الطلب على عمليات الطيران العامة مثل الطائرات المستأجرة في المنطقة، في حين انخفض الطلب على شركات الطيران التجارية، مما كان له تأثير إيجابي إجمالي على صناعة الطيران العام والصيانة والإصلاح والعمرة.

اتجاهات سوق MRO للطائرات في آسيا

من المتوقع أن يهيمن قطاع الطيران التجاري على السوق خلال فترة التوقعات

استحوذ قطاع الطيران التجاري على أكبر حصة سوقية في المنطقة في عام 2021 ومن المتوقع أن يواصل نموه خلال الفترة المتوقعة. بعد التراجع الحاد في حركة الركاب في عام 2020 بسبب جائحة كوفيد-19، تعافت حركة الطيران المحلية بسرعة في الأسواق الرئيسية مثل الصين والهند في عام 2021، مما ساعد شركات الطيران منخفضة التكلفة في المنطقة على التركيز على التشغيل السريع أساطيلهم. وبالتالي، من المتوقع أن يواجه مقدمو خدمات MRO في منطقة آسيا والمحيط الهادئ أزمة في القدرات مؤقتًا مع عودة شركات الطيران لمزيد من أساطيلها إلى الخدمة. كما تشهد المنطقة زيادة في انتشار وتوسع شركات الطيران منخفضة التكلفة، مما يؤدي إلى زيادة الطلب على خدمات الصيانة والإصلاح والعمرة للطائرات. بالإضافة إلى الصين والهند، تشهد دول مثل اليابان وتايلاند وسنغافورة وكوريا الجنوبية في منطقة آسيا والمحيط الهادئ أيضًا انتعاشًا في حركة ركاب الطيران التجاري المحلي وتشهد اتجاهًا متزايدًا لأنشطة الصيانة والإصلاح والعمرة للطائرات التجارية. وتخطط شركات الطيران في المنطقة أيضًا لتعزيز قدراتها في مجال الصيانة والإصلاح والعمرة ومنح العقود لمقدمي خدمات الصيانة والإصلاح والعمرة المتخصصين الآخرين. في فبراير 2022، أعلنت شركة Capital A Bhd، الشركة الأم لشركة AirAsia، أنها جمعت أكثر من 95 مليون دولار أمريكي (400 مليون رينغيت ماليزي) من رأس المال لذراعها الهندسي حيث تخطط لبناء مرافق الصيانة والإصلاح والتجديد (MRO) في مطار كوالالمبور الدولي. مطار. ومن المتوقع أن تقود مثل هذه الأنشطة قطاع الطيران التجاري خلال فترة التوقعات.

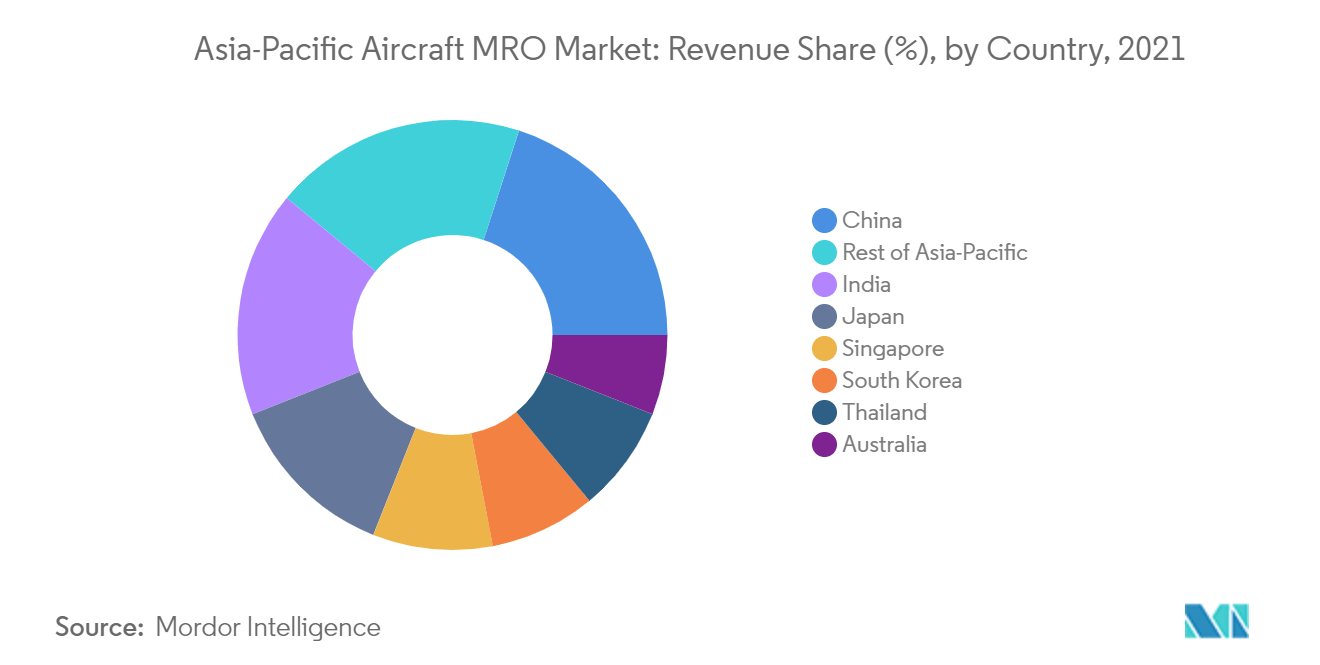

استحوذت الصين على أكبر حصة سوقية في عام 2021

واستحوذت الصين على الحصة الأكبر من السوق التي تمت دراستها في عام 2021. وفي القطاع التجاري، وفقا لإدارة الطيران المدني الصينية، ارتفع عدد المسافرين جوا إلى 440 مليونا في عام 2021، وهو ما يمثل 66.8% من مستويات ما قبل الوباء. وبحلول نهاية عام 2021، تجاوز أسطول الطائرات النشط في الصين مستويات ما قبل الوباء، مما أدى إلى زيادة الطلب على عمليات الصيانة والإصلاح والإصلاح. علاوة على ذلك، من المتوقع أن تجعل الزيادة في أسطول الطائرات والانتعاش السريع في نشاط الطيران الصين واحدة من الدول القليلة في العالم التي ستتجاوز مستويات MRO قبل الوباء في عام 2022. وتخطط شركات الطيران في الصين لشراء عدد كبير من الطائرات. خلال فترة التوقعات، والتي من المتوقع أن تزيد من الطلب على أنشطة الصيانة والإصلاح والإصلاح والصيانة للطائرات التجارية في البلاد. يتم منح العديد من عقود MRO من قبل شركات الطيران الصينية لمقدمي خدمات MRO المختلفين. في فبراير 2022، أعلنت شركة Collins Aerospace أن الخطوط الجوية الصينية وشركتها الفرعية منخفضة التكلفة Tigerair تايوان قد منحت عقودًا طويلة الأجل لشركة Collins Aerospace لبرنامج FlightSense الخاص بها. وبموجب العقد، ستوفر كولينز خدمات إصلاح ملحقات المحرك لأسطول الخطوط الجوية الصينية المكون من 25 طائرة من طراز A321neo وإصلاح ملحقات المحرك والدعم الاحتياطي لأسطول Tigerair تايوان المكون من 15 طائرة من طراز A320neo. ومن المتوقع أن تعزز مثل هذه العقود نمو السوق في الصين خلال الفترة المتوقعة. وفي القطاع العسكري، تعمل الحكومة الصينية على جعل قواتها الجوية أقوى وأكثر كفاءة وأكثر تقدما من الناحية التكنولوجية لتصبح قوة من الدرجة الأولى في غضون الثلاثين عاما المقبلة. ومع الإدخال السريع للطائرات الجديدة، أصبحت الحاجة إلى خدمات الصيانة والإصلاح والإصلاح والعمرة ذات الجودة العالية كبيرة أيضًا في الحفاظ على صلاحية الأسطول للطيران. تمتلك البلاد أيضًا أكبر عدد من طائرات الطيران العام في منطقة آسيا والمحيط الهادئ، وهو ما ينعكس في ارتفاع الطلب على أنشطة الصيانة والإصلاح والإصلاح والطيران العام. ومن المتوقع أن تدعم كل هذه العوامل هيمنة صناعة الصيانة والإصلاح والعمرة للطائرات الصينية خلال فترة التوقعات.

نظرة عامة على صناعة MRO للطائرات في آسيا

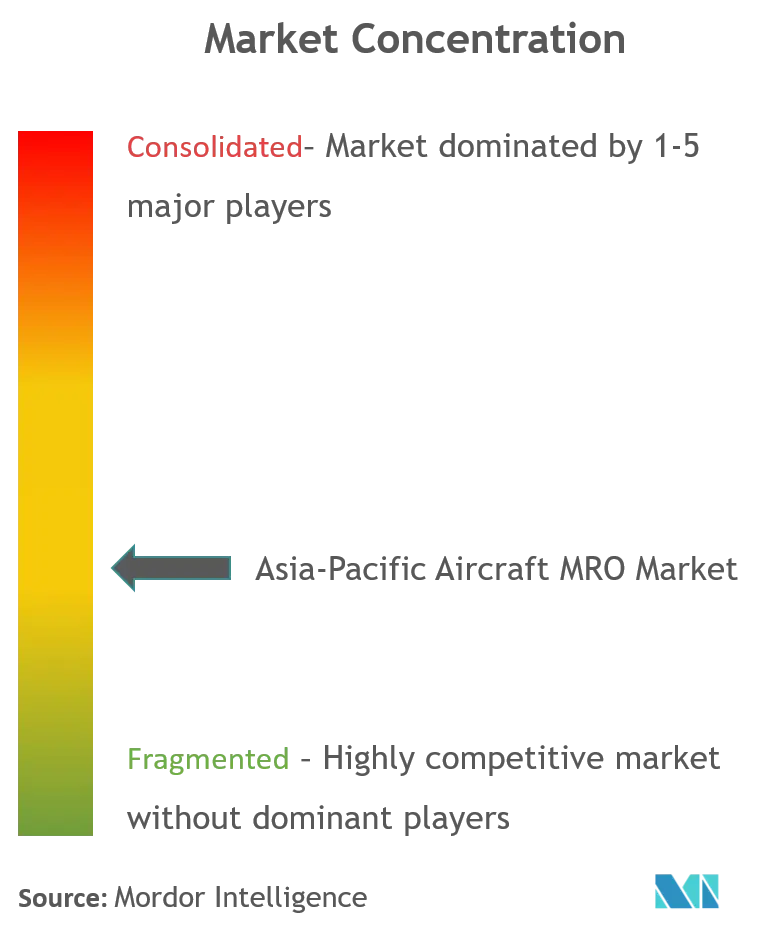

تعد شركة ST Engineering وشركة SIA Engineering وشركة Hong Kong Aircraft Engineering Company Limited (HAECO) وAAR وLufthansa Technik من بين اللاعبين البارزين في السوق. ويهيمن اللاعبون من سنغافورة وهونج كونج على سوق MRO في آسيا. في السنوات الأخيرة، قام العديد من اللاعبين من دول آسيوية أخرى بزيادة استثماراتهم في مرافق MRO لتكرار نجاح اللاعبين من سنغافورة وهونج كونج في هذا القطاع. وفي الوقت نفسه، تدخل شركات من إندونيسيا وتايلاند السوق لتحدي هيمنة الشركات الراسخة في سنغافورة، والتي من المتوقع أن تغير المشهد التنافسي في المنطقة في السنوات القادمة. وبالإضافة إلى ذلك، ونظراً للإمكانات الهائلة التي يتمتع بها سوق الطيران في منطقة آسيا والمحيط الهادئ، يقوم العديد من اللاعبين العالميين بإنشاء مراكز جديدة في المنطقة لتلبية الطلب المتزايد. على سبيل المثال، حصلت AAR مؤخرًا على العديد من عقود الصيانة الجديدة مع عملاء من الصين واليابان والهند، وتتطلع إلى زيادة تواجدها في المنطقة بمساعدة الشراكات والمشاريع المشتركة. علاوة على ذلك، ومع الهيمنة المتزايدة لمصنعي المعدات الأصلية، اضطرت منشآت MRO الصغيرة والمستقلة إلى إعادة صياغة نماذج أعمالها لدعم نفسها في المنافسة المتزايدة في سوق MRO في منطقة آسيا والمحيط الهادئ.

قادة سوق صيانة وإصلاح الطائرات في آسيا

-

Hong Kong Aircraft Engineering Company Limited (HAECO)

-

ST Engineering

-

SIA Engineering Company

-

AAR

-

Lufthansa Technik

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق MRO للطائرات في آسيا

في فبراير 2022، أعلنت Safran Nacelles أنها افتتحت موقعًا جديدًا في سوتشو، الصين، مخصصًا لصيانة وإصلاح وتجديد Nacelles. سيتم تشغيل المنشأة في الربع الثاني من عام 2022.

في سبتمبر 2021، أعلنت وزارة الطيران المدني الهندية عن سياسة جديدة لخدمات الصيانة والإصلاح والعمرة (MRO) التي تشمل تأجير الأراضي من خلال المناقصات المفتوحة وإلغاء رسوم الامتياز التي تفرضها هيئة المطارات الهندية (AAI) لجذب المزيد من استثمارات MRO.. كما سيتم تخصيص الأراضي للكيانات التي تنشئ مرافق MRO لمدة 30 عامًا بدلاً من الفترة القصيرة الأجل الحالية التي تتراوح من 3 إلى 5 سنوات.

تقرير سوق MRO للطائرات في آسيا – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

1.3 أسعار تحويل العملات للدولار الأمريكي

2. مناهج البحث العلمي

3. ملخص تنفيذي

3.1 حجم السوق وتوقعاته، 2018 - 2027

3.2 حصة السوق حسب نوع MRO، 2021

3.3 حصة السوق حسب التطبيق، 2021

3.4 حصة السوق حسب الجغرافيا، 2021

3.5 هيكل السوق والمشاركين الرئيسيين

4. ديناميكيات السوق

4.1 نظرة عامة على السوق

4.2 العوامل المحركة للسوق

4.3 قيود السوق

4.4 تحليل القوى الخمس لبورتر

4.4.1 تهديد الوافدين الجدد

4.4.2 القدرة التفاوضية للمشترين / المستهلكين

4.4.3 القوة التفاوضية للموردين

4.4.4 تهديد المنتجات البديلة

4.4.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق والتوقعات من حيث القيمة - مليار دولار أمريكي، 2018 - 2027)

5.1 نوع إم آر أو

5.1.1 MRO هيكل الطائرة

5.1.2 الصيانة والإصلاح والإصلاح للمحرك

5.1.3 مكون MRO

5.1.4 صيانة الخط

5.2 طلب

5.2.1 الطيران التجاري

5.2.2 الطيران العسكري

5.2.3 الطيران العام

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 أستراليا

5.3.1.6 تايلاند

5.3.1.7 سنغافورة

5.3.1.8 بقية منطقة آسيا والمحيط الهادئ

6. مشهد تنافسي

6.1 ملف الشركة

6.1.1 Hong Kong Aircraft Engineering Company Limited (HAECO)

6.1.2 ST Engineering

6.1.3 Lufthansa Technik

6.1.4 AAR Corporation

6.1.5 SIA Engineering Company

6.1.6 Air Works India (Engineering) Private Limited

6.1.7 Guangzhou Aircraft Maintenance Engineering Company Limited

6.1.8 Lockheed Martin Corporation

6.1.9 The Boeing Company

6.1.10 Dassault Aviation

6.1.11 General Electric

6.1.12 سافران اس.ا

6.1.13 GMF AeroAsia

6.1.14 Rolls Royce PLC

6.1.15 ExecuJet MRO Services

6.1.16 Avia Solutions Group PLC

6.1.17 Sepang Aircraft Engineering Sdn Bhd

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة MRO للطائرات في آسيا

يشمل MRO (الصيانة والإصلاح والتجديد) المهام التي يتم إجراؤها لضمان استمرار صلاحية الطيران للطائرة وأجزائها. يقوم مقدمو خدمات الصيانة والإصلاح والإصلاح بإجراء عمليات الإصلاح والفحص والاستبدال وتصحيح العيوب وأنواع مختلفة من التعديلات بما يتوافق مع توجيهات وإصلاح صلاحية الطيران. وتشمل الدراسة سوق MRO لكل من طائرات الهليكوبتر والطائرات ذات الأجنحة الثابتة في منطقة آسيا والمحيط الهادئ.

يتم تقسيم سوق MRO للطائرات في منطقة آسيا والمحيط الهادئ حسب نوع MRO إلى MRO لهيكل الطائرة، وMRO للمحرك، وMRO للمكونات، وصيانة الخطوط. حسب التطبيق، يتم تقسيم السوق إلى الطيران التجاري والطيران العسكري والطيران العام. يقدم التقرير أيضًا حجم وتوقعات سوق MRO للطائرات في الدول الرئيسية في المنطقة. لكل شريحة، يتم توفير أحجام السوق والتوقعات على أساس القيمة (مليار دولار أمريكي).

| نوع إم آر أو | ||

| ||

| ||

| ||

|

| طلب | ||

| ||

| ||

|

| جغرافية | ||||||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق MRO للطائرات في آسيا

ما هو حجم سوق MRO للطائرات في آسيا والمحيط الهادئ؟

من المتوقع أن يصل حجم سوق صيانة وإصلاح الطائرات في منطقة آسيا والمحيط الهادئ إلى 17.07 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.74٪ ليصل إلى 22.56 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق MRO الحالي للطائرات في منطقة آسيا والمحيط الهادئ؟

وفي عام 2024، من المتوقع أن يصل حجم سوق صيانة وإصلاح الطائرات في منطقة آسيا والمحيط الهادئ إلى 17.07 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق MRO للطائرات في منطقة آسيا والمحيط الهادئ؟

Hong Kong Aircraft Engineering Company Limited (HAECO)، ST Engineering، SIA Engineering Company، AAR، Lufthansa Technik هي الشركات الكبرى العاملة في سوق صيانة وإصلاح الطائرات في منطقة آسيا والمحيط الهادئ.

ما هي السنوات التي يغطيها سوق MRO للطائرات في منطقة آسيا والمحيط الهادئ وما هو حجم السوق في عام 2023؟

وفي عام 2023، قُدر حجم سوق صيانة وإصلاح الطائرات في منطقة آسيا والمحيط الهادئ بنحو 16.14 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق MRO لطائرات آسيا والمحيط الهادئ للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق MRO لطائرات آسيا والمحيط الهادئ للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

MRO في تقرير الصناعة في آسيا

إحصائيات MRO لعام 2024 في حصة السوق الآسيوية وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل MRO في آسيا توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.