| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

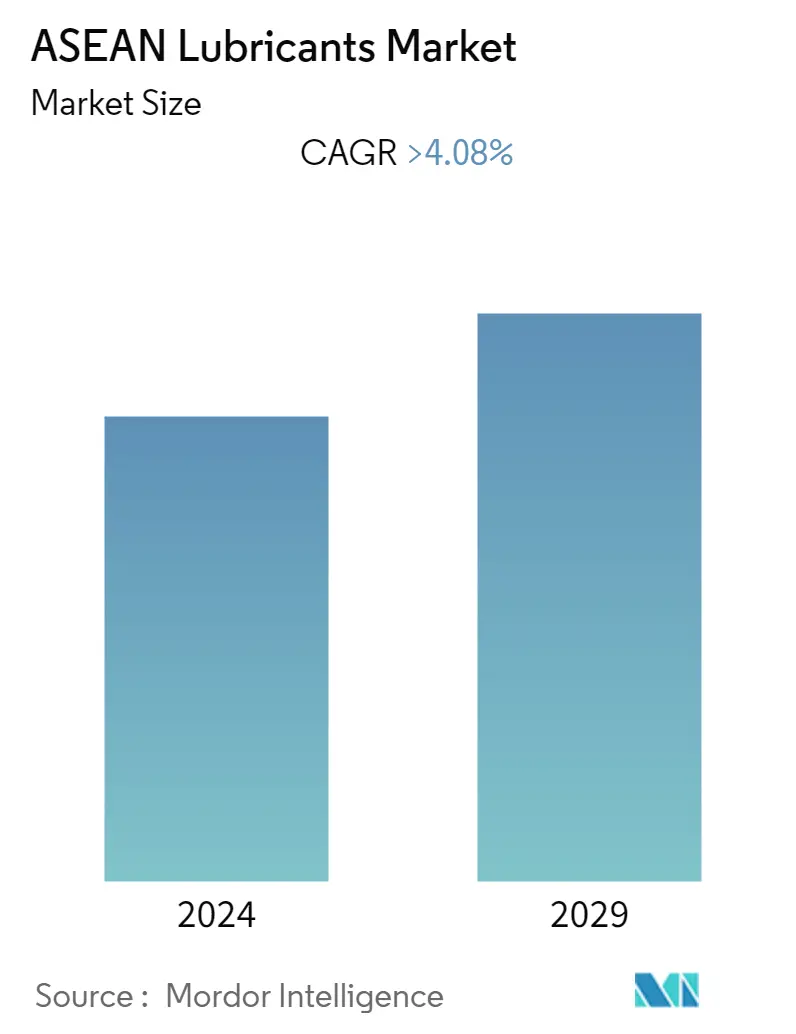

| CAGR | 4.08 % |

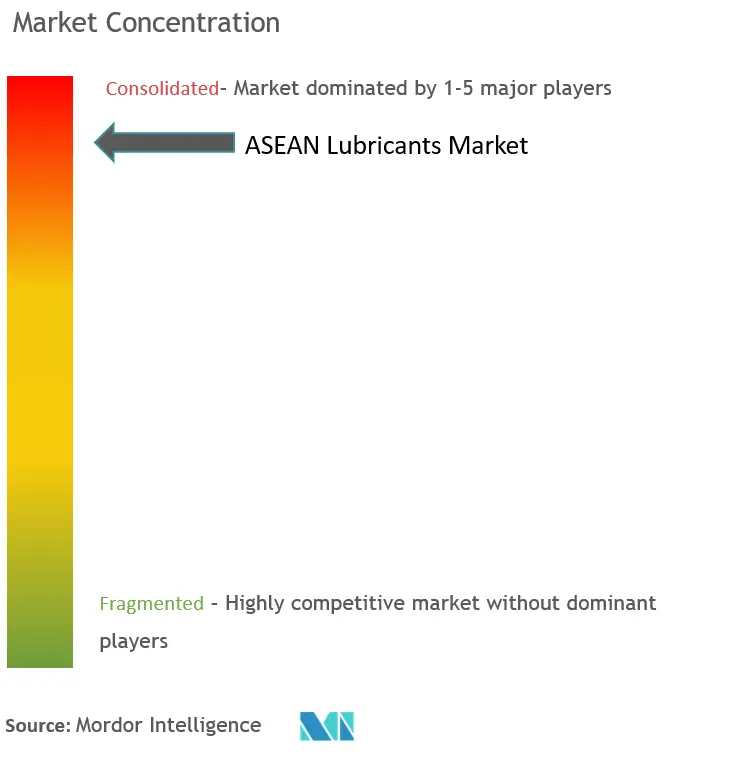

| تركيز السوق | عالي |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق زيوت التشحيم في الآسيان

يقدر سوق زيوت التشحيم في رابطة أمم جنوب شرق آسيا بـ 3.25 مليار لتر حاليًا ومن المتوقع أن يصل إلى 3.97 مليار لتر خلال الفترة المتوقعة، مسجلاً معدل نمو سنوي مركب يزيد عن 4.08٪ خلال الفترة المتوقعة.

بسبب تفشي فيروس كورونا (COVID-19)، أدت عمليات الإغلاق على مستوى البلاد في جميع أنحاء العالم إلى تعطيل أنشطة التصنيع وسلاسل التوريد، وأثر توقف الإنتاج على السوق في عام 2020. ومع ذلك، فإن القطاع يتعافى بشكل جيد منذ رفع القيود. على مدى السنوات الأربع الماضية، أدت الزيادة في مبيعات السيارات وتوليد الطاقة والطلب على الأغذية والمشروبات إلى انتعاش السوق.

- على المدى القصير، يؤدي استخدام وسائل النقل المتزايدة وعوامل أخرى إلى دفع نمو السوق.

- على الجانب الآخر، تعد زيادة فترات التصريف في قطاعي السيارات والصناعة من العوامل التي تعيق نمو السوق المدروسة.

- ومع ذلك، فإن الأهمية المتزايدة لمواد التشحيم الحيوية من المرجح أن تكون بمثابة فرصة.

- من المتوقع أن تهيمن إندونيسيا على السوق وتشهد أعلى معدل نمو سنوي مركب خلال الفترة المتوقعة.

اتجاهات سوق زيوت التشحيم في رابطة دول جنوب شرق آسيا

تزايد الطلب على السيارات

- تعد دول الآسيان واحدة من أسرع الدول النامية في العالم. أدى نمو المؤسسات الصناعية والسيارات والبحرية وأنشطة النقل الأخرى في هذه البلدان إلى زيادة الطلب على مواد التشحيم.

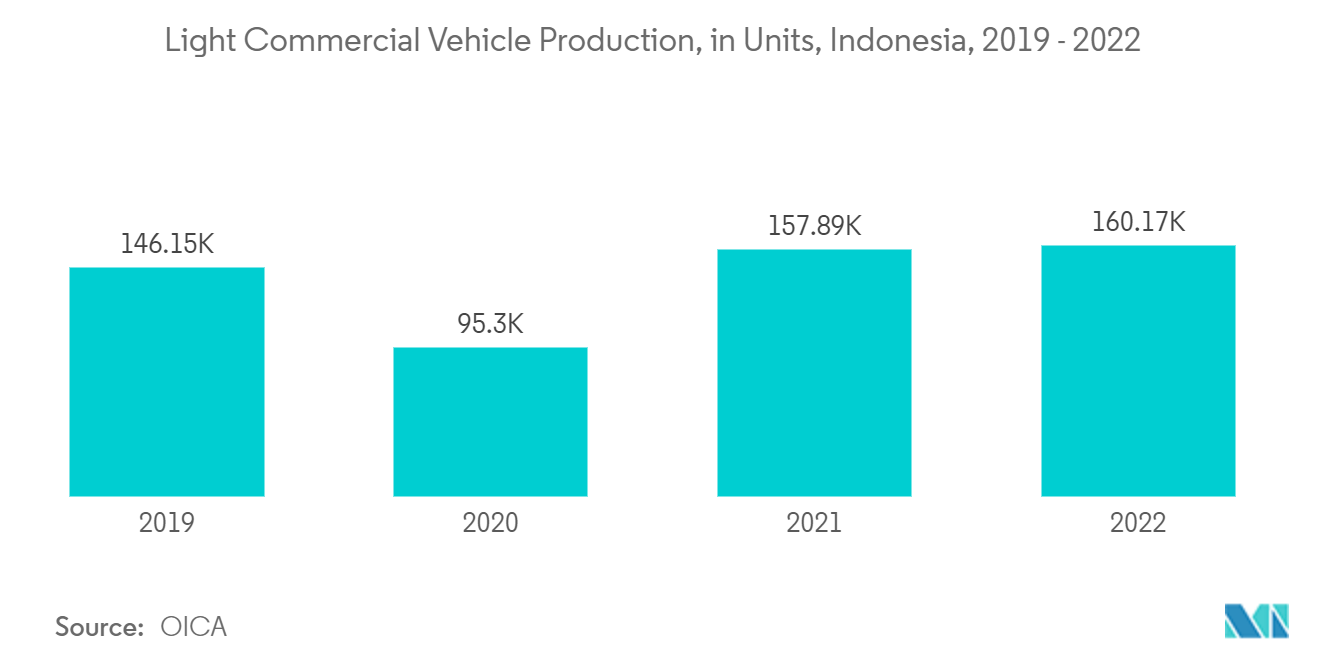

- وفي إندونيسيا، أدت اللوائح المتزايدة بشأن انبعاثات المركبات، والتقدم في سلامة المركبات، وأنظمة مساعدة السائق في المركبات، والخدمات اللوجستية سريعة النمو في قطاعي البيع بالتجزئة والتجارة الإلكترونية إلى زيادة الطلب على المركبات التجارية الخفيفة بشكل كبير. على سبيل المثال، وفقًا لمنظمة OICA، تم إنتاج حوالي 1,60,171 وحدة من المركبات التجارية الخفيفة في البلاد في عام 2022، مما أظهر زيادة بنسبة 1٪ مقارنة بعام 2021. ومن المتوقع زيادة استهلاك زيوت التشحيم من المركبات التجارية الخفيفة في البلاد. سوق المركبات.

- تعد إندونيسيا وفيتنام أكبر أسواق المركبات في منطقة الآسيان فيما يتعلق بوحدات المركبات العاملة. وقد عوض نمو مبيعات السيارات في الدول الناشئة، مثل إندونيسيا وفيتنام، النمو البطيء مقارنة بالدول الأخرى.

- وبسبب تخفيف أوامر مراقبة الحركة في ماليزيا، سُمح للعديد من القطاعات الاقتصادية بإعادة فتح أعمالها هناك. وساعدت في تحسين الثقة في الأعمال التجارية وأنتجت مركبات جديدة، بما في ذلك المركبات التجارية، التي تشتد الحاجة إليها لإدارة الأعمال. على سبيل المثال، في عام 2022، بلغ إنتاج المركبات التجارية الخفيفة في ماليزيا 52.085 وحدة، وهو ما يمثل زيادة بنسبة 48% مقارنة بعام 2021. لذلك، من المتوقع أن يدعم ذلك الطلب على سوق مواد التشحيم من المركبات التجارية الخفيفة في البلاد.

- وفي الفلبين، يؤدي الطلب المتزايد على السلع من خلال التجارة الإلكترونية إلى دفع استخدام المركبات التجارية الخفيفة في الخدمات اللوجستية، مما يمهد الطريق لنمو سوق المركبات التجارية الخفيفة في البلاد. وتنمو العديد من شركات التجارة الإلكترونية والخدمات اللوجستية في البلاد، مما يعزز نمو سوق المركبات التجارية الخفيفة. على سبيل المثال، في عام 2022، بلغ إنتاج المركبات التجارية الخفيفة في الدولة 50.560 وحدة، وهو ما يمثل زيادة بنسبة 68٪ مقارنة بعام 2021.

- ومن المتوقع أن تؤدي العوامل المذكورة أعلاه بدورها إلى زيادة استهلاك مواد التشحيم في دول الآسيان خلال فترة التنبؤ.

إندونيسيا تهيمن على السوق

- أكبر أسواق زيوت التشحيم في إندونيسيا هي السيارات ووسائل النقل الأخرى، مثل الطائرات والبحرية.

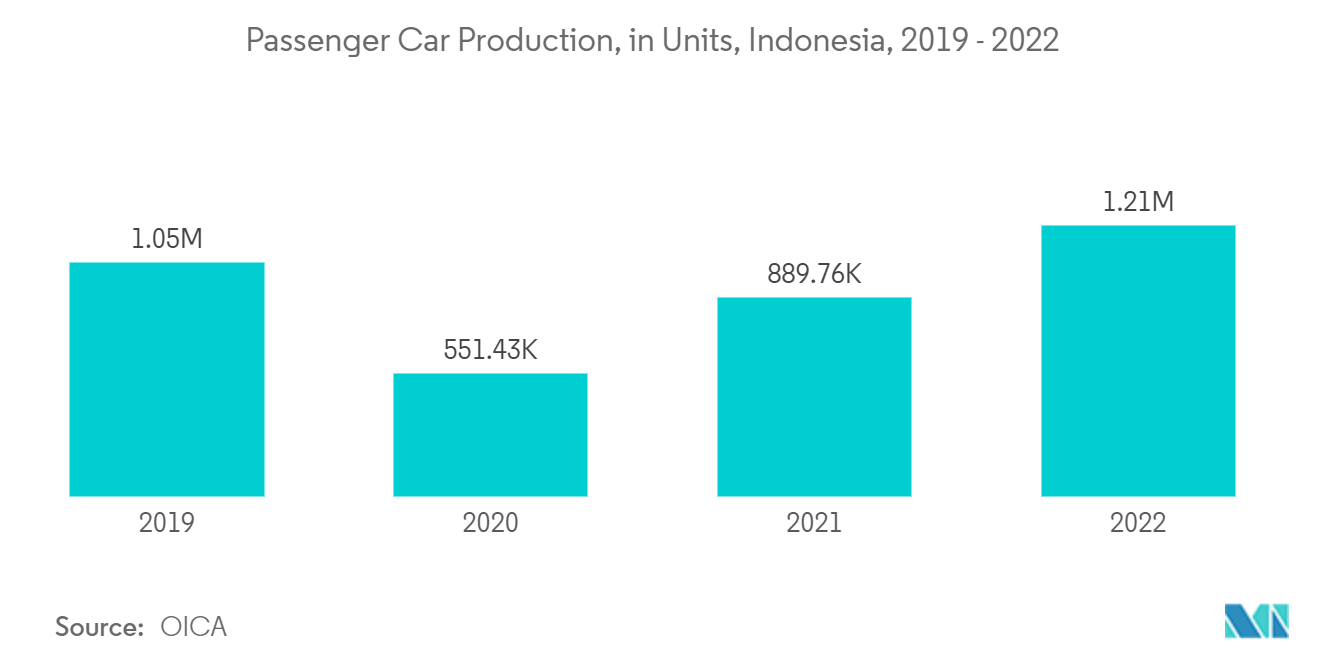

- وفيما يتعلق بحجم السوق، تعد إندونيسيا أكبر سوق للسيارات في منطقة آسيان وجنوب شرق آسيا. وتمثل البلاد ما يقرب من ثلث مبيعات السيارات السنوية في آسيان، تليها تايلاند. على سبيل المثال، وفقًا للمنظمة الدولية لمصنعي السيارات (OICA)، بلغت مبيعات السيارات في إندونيسيا 10,48,040 وحدة في عام 2022، وهو ما يمثل زيادة بنسبة 18.1٪ مقارنة بعام 2021.

- علاوة على ذلك، تعد إندونيسيا واحدة من أكبر الدول المصنعة لسيارات الركاب في جنوب شرق آسيا. ومع ذلك، تعتمد إندونيسيا في المقام الأول على الاستثمار الأجنبي المباشر لإنشاء مرافق تصنيع السيارات البرية، وخاصة من اليابان. وبسبب انخفاض نصيب الفرد من ملكية السيارات، وانخفاض تكاليف العمالة، والطبقة المتوسطة سريعة التوسع، قررت العديد من شركات صناعة سيارات الركاب العالمية توسيع الطاقة الإنتاجية للسيارات في إندونيسيا. بلغ إنتاج سيارات الركاب في الدولة 12,14,250 وحدة في عام 2022، وهو ما يمثل زيادة بنسبة 37% مقارنة بعام 2021. لذلك، من المتوقع أن تؤدي زيادة إنتاج سيارات الركاب في الدولة إلى خلق طلب صعودي على سوق زيوت التشحيم.

- وفقًا للحكومة الإندونيسية، تم تجاوز هدف تصنيع المركبات الآلية ذات العجلات الأربع المحدد لعام 2021 وهو 850 ألفًا. ووصل الإنتاج إلى 890 ألف وحدة في أكتوبر 2021، بزيادة قدرها 62.4% عن نفس الفترة من العام السابق.

- تعد الصناعة البحرية واحدة من أسرع القطاعات نموًا في إندونيسيا. وفقًا لمعهد جنوب شرق آسيا للحديد والصلب (SEAISI)، زاد الطلب على السفن في إندونيسيا بشكل ملحوظ ليتضاعف حجمه على الأقل مقارنة بالسنوات الأربع أو الخمس الماضية لأغراض مختلفة. على سبيل المثال، وفقًا لوزارة النقل، بلغ عدد سفن الركاب في إندونيسيا التي ترفع العلم الإندونيسي العاملة في إندونيسيا 4953 سفينة في عام 2022، وهو ما أظهر زيادة بنسبة 3.8٪ مقارنة بعام 2021.

- علاوة على ذلك، في عام 2022، بلغت قدرة محطات توليد الطاقة العاملة بالفحم في إندونيسيا حوالي 40.16 ألف ميجاوات، مما أظهر زيادة بنسبة 18.24٪ مقارنة بعام 2021. علاوة على ذلك، وبدعم دولي، التزمت إندونيسيا في نوفمبر 2021 بالتخلص من 9.2 جيجاوات من الفحم. القدرة بحلول عام 2030. لذلك، من المتوقع أن تؤدي الزيادة في الاستثمارات إلى خلق طلب متزايد على سوق مواد التشحيم من صناعة الطاقة في البلاد.

- ونظرًا لجميع العوامل المذكورة أعلاه، من المتوقع أن تهيمن إندونيسيا على السوق في السنوات القادمة.

نظرة عامة على صناعة مواد التشحيم في رابطة دول جنوب شرق آسيا

تم توحيد سوق زيوت التشحيم في رابطة أمم جنوب شرق آسيا بطبيعتها. يشمل اللاعبون الرئيسيون في هذا السوق (ليس بترتيب معين) CASTROL LIMITED (BP plc)، وShell PLC، وExxon Mobil Corporation، وPT Pertamina Lubricants، وCaltex (Chevron Corporation)، من بين آخرين.

قادة سوق زيوت التشحيم في رابطة دول جنوب شرق آسيا

-

Caltex (Chevron Corporation)

-

CASTROL LIMITED (BP p.l.c.)

-

Shell PLC

-

Exxon Mobil Corporation

-

PT Pertamina Lubricants

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق زيوت التشحيم في رابطة دول جنوب شرق آسيا

- نوفمبر 2022: قامت شركة Shell Indonesia ('Shell') بتوسيع مصنع خلط زيوت التشحيم Marunda (LOBP) في بيكاسي لتلبية الطلب المتزايد على منتجات التشحيم المتميزة في إندونيسيا.

- مايو 2022: أعلنت شركة PTT عن شراكتها مع أرامكو لتعزيز التعاون عبر مصادر النفط الخام وتسويق التكرير والمنتجات البتروكيماوية والغاز الطبيعي المسال في تايلاند.

تجزئة صناعة مواد التشحيم في الآسيان

تصنع منتجات التشحيم من مزيج من الزيوت الأساسية والمواد المضافة. يتراوح تكوين الزيت الأساسي في تركيب مواد التشحيم بشكل أساسي بين 75-90٪. تمتلك الزيوت الأساسية خصائص تشحيم وتشكل ما يصل إلى 90% من منتج التشحيم النهائي. يتم تقسيم السوق بناءً على نوع المنتج وصناعة المستخدم النهائي والجغرافيا. يتم تقسيم السوق حسب نوع المنتج إلى زيت المحرك وناقل الحركة والسوائل الهيدروليكية والزيوت الصناعية العامة وزيت التروس والشحوم وأنواع المنتجات الأخرى. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى توليد الطاقة، والسيارات وغيرها من وسائل النقل، والمعدات الثقيلة، والأغذية والمشروبات، وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم وتوقعات سوق مواد التشحيم في 6 دول إقليمية. يعتمد حجم السوق والتوقعات لكل قطاع على الحجم (باللتر).

| نوع المنتج | زيت المحرك |

| ناقل الحركة والسوائل الهيدروليكية | |

| سائل تشغيل المعادن | |

| الزيوت الصناعية العامة | |

| معدات النفط | |

| شحم | |

| أنواع المنتجات الأخرى | |

| صناعة المستخدم النهائي | توليد الطاقة |

| السيارات ووسائل النقل الأخرى | |

| معدات ثقيلة | |

| تعدين وتشغيل المعادن | |

| الأغذية والمشروبات | |

| صناعات المستخدم النهائي الأخرى | |

| جغرافية | إندونيسيا |

| ماليزيا | |

| فيلبيني | |

| سنغافورة | |

| تايلاند | |

| فيتنام |

الأسئلة الشائعة حول أبحاث سوق مواد التشحيم في رابطة أمم جنوب شرق آسيا

ما هو الحجم الحالي لسوق زيوت التشحيم في آسيان؟

من المتوقع أن يسجل سوق زيوت التشحيم في رابطة أمم جنوب شرق آسيا معدل نمو سنوي مركب يزيد عن 4.08٪ خلال الفترة المتوقعة (2024-2029).

من هم الباعة الرئيسيون في نطاق سوق زيوت التشحيم في آسيان؟

Caltex (Chevron Corporation)، CASTROL LIMITED (BP p.l.c.)، Shell PLC، Exxon Mobil Corporation، PT Pertamina Lubricants هي الشركات الكبرى العاملة في سوق زيوت التشحيم في رابطة دول جنوب شرق آسيا.

ما هي السنوات التي يغطيها سوق زيوت التشحيم في آسيان؟

يغطي التقرير الحجم التاريخي لسوق زيوت التشحيم في آسيان للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق زيوت التشحيم في آسيان للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

تقرير صناعة زيوت التشحيم في رابطة أمم جنوب شرق آسيا

إحصائيات الحصة السوقية لزيوت التشحيم في منطقة آسيان لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل ASEAN Lubricants توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.