حجم سوق المركبات التجارية في رابطة دول جنوب شرق آسيا

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

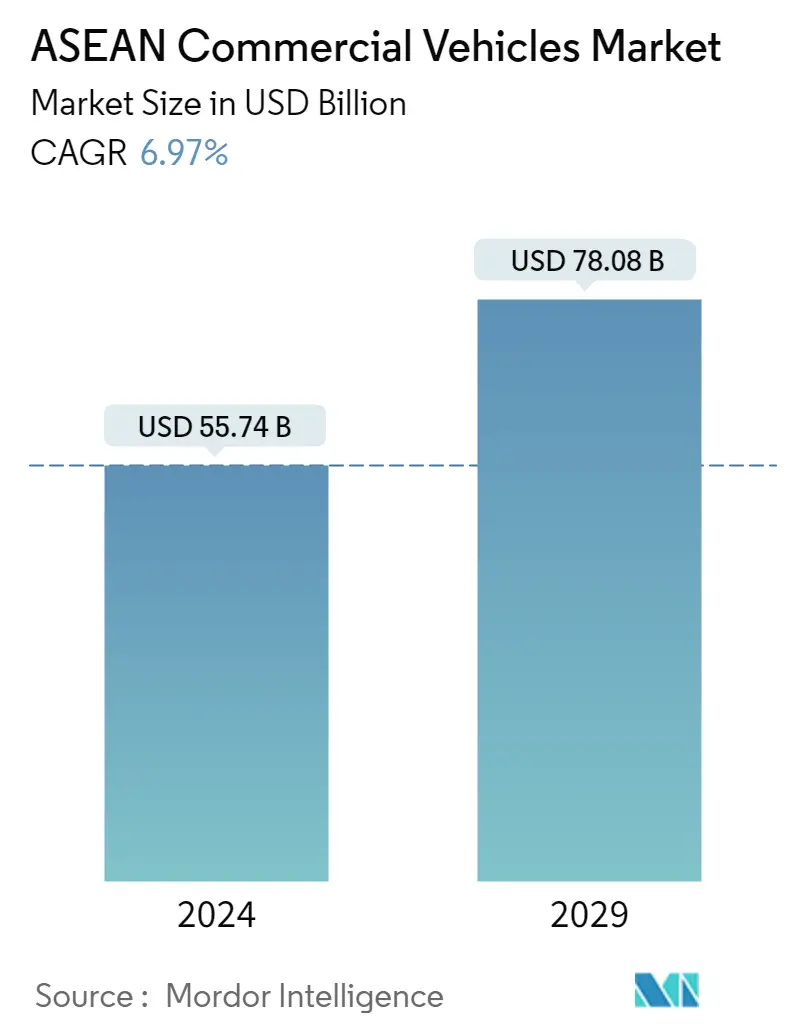

| حجم السوق (2024) | USD 55.74 مليار دولار أمريكي |

| حجم السوق (2029) | USD 78.08 مليار دولار أمريكي |

| CAGR(2024 - 2029) | 6.97 % |

| تركيز السوق | واسطة |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق المركبات التجارية لآسيان

يقدر حجم سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا بنحو 55.74 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 78.08 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 6.97٪ خلال الفترة المتوقعة (2024-2029).

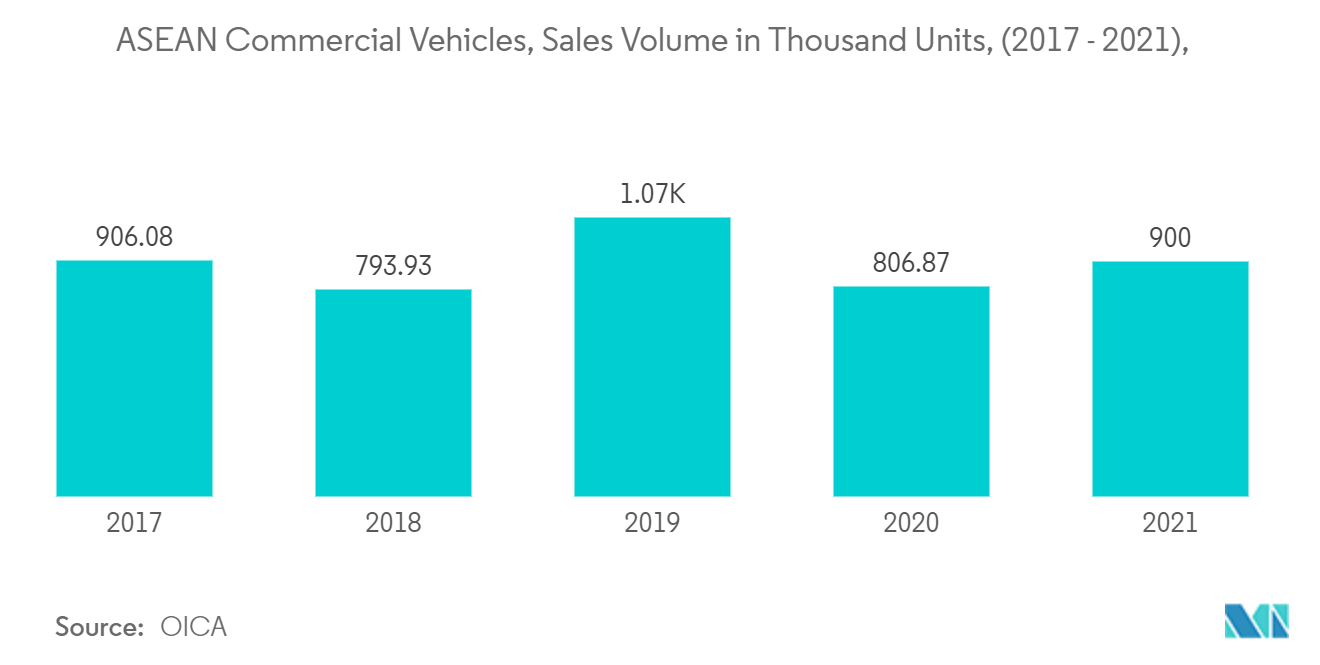

أثر جائحة كوفيد-19 على السوق، ونتيجة لذلك، انخفضت مبيعات المركبات التجارية في منطقة آسيان في عام 2020. وقد أدى تفضيل التنقل الذاتي والفردي، فضلاً عن معايير التباعد الاجتماعي، إلى انخفاض قطاع النقل العام في القطاع التجاري. سوق المركبات. ومع ذلك، فقد أدى التحضر السريع والحاجة إلى حركة المواد الجماعية إلى تحسين ظروف السوق في فترة ما بعد الوباء. على سبيل المثال،.

- في نوفمبر 2022، وفقًا لبيانات الصناعة المجمعة لصالح Just Auto، زادت مبيعات السيارات الجديدة في أكبر ستة أسواق مجتمعة في منطقة آسيان بنسبة 53% إلى 846,562 وحدة في الربع الثالث من عام 2022، ارتفاعًا من 553,564 وحدة في نفس الفترة من العام الماضي..

على المدى الطويل، من المتوقع في المقام الأول أن تؤدي اللوائح الصارمة لانبعاثات المركبات، والتقدم في سلامة المركبات، وإدخال أنظمة مساعدة السائق في المركبات الجديدة، والخدمات اللوجستية سريعة النمو في قطاعي البيع بالتجزئة والتجارة الإلكترونية عبر رابطة أمم جنوب شرق آسيا (ASEAN)، إلى زيادة الطلب على السيارات الجديدة والمتقدمة. المركبات التجارية. ومن المتوقع أن يرتفع الطلب على المركبات التجارية الخفيفة مع التوسع السريع في صناعات الخدمات اللوجستية والتجارة الإلكترونية. علاوة على ذلك، أدى التوسع الحضري السريع إلى ظهور منصات جديدة للبيع بالتجزئة والتجارة الإلكترونية والتي تتطلب خدمات لوجستية تتسم بالكفاءة. مثل هذه التطورات تزيد من الطلب على المركبات التجارية الخفيفة. على سبيل المثال،.

- في أكتوبر 2022، وفقًا لاتحاد الصناعات التايلاندية (FTI)، زادت مبيعات السيارات في تايلاند في سبتمبر بنسبة 15.6% على أساس سنوي إلى 74.150 وحدة مقارنة بالفترة نفسها من عام 2021. وزادت مبيعات المركبات التجارية بنسبة 31.4% إلى 51.076 وحدة. ارتفعت مبيعات الشاحنات الصغيرة (بما في ذلك PPV) بنسبة 37.2% لتصل إلى 41,396 وحدة، والتي تم تضمينها في مبيعات المركبات التجارية.

اتجاهات سوق المركبات التجارية في رابطة دول جنوب شرق آسيا

يهيمن قطاع المركبات التجارية الخفيفة على السوق

تُستخدم المركبات التجارية الخفيفة بشكل أساسي لنقل البضائع لمسافات قصيرة. ويؤدي الطلب المتزايد على السلع عبر التجارة الإلكترونية إلى دفع استخدام المركبات التجارية الخفيفة في الخدمات اللوجستية، مما يمهد الطريق لنمو السوق الإقليمية. تتوسع العديد من شركات التجارة الإلكترونية والخدمات اللوجستية في المنطقة، مما يزيد من نمو السوق. وبالتالي فإن اللاعبين الرئيسيين في المنطقة يبتكرون منتجات منقحة بأسعار أقل لتحسين المبيعات. على سبيل المثال،.

- في نوفمبر 2022، قامت رينو بتبسيط تشكيلة مركباتها التجارية الخفيفة من خلال مجموعة منقحة وتخفيضات عديدة في الأسعار. ستتمتع جميع المركبات في المجموعة بنفس هيكل الطراز كأحدث طراز كانجو، بدءًا من عام 2023، بمواصفات Advance وExtra Sport.

- وفي أبريل 2021، زادت مبيعات المركبات التجارية الخفيفة في منطقة آسيان، بما في ذلك إندونيسيا وتايلاند وماليزيا والفلبين وسنغافورة وفيتنام وبروناي، بنسبة 388% على أساس سنوي. ومع ذلك، فقد تم إخفاء الارتفاع الهائل من خلال قاعدة منخفضة في أبريل 2020، عندما باع السوق 50387 وحدة فقط نظرًا لأن كل دولة في المنطقة كانت تحت الإغلاق، مما أدى إلى تباطؤ النشاط الاقتصادي وتعطيل الطلب على الجهد المنخفض.

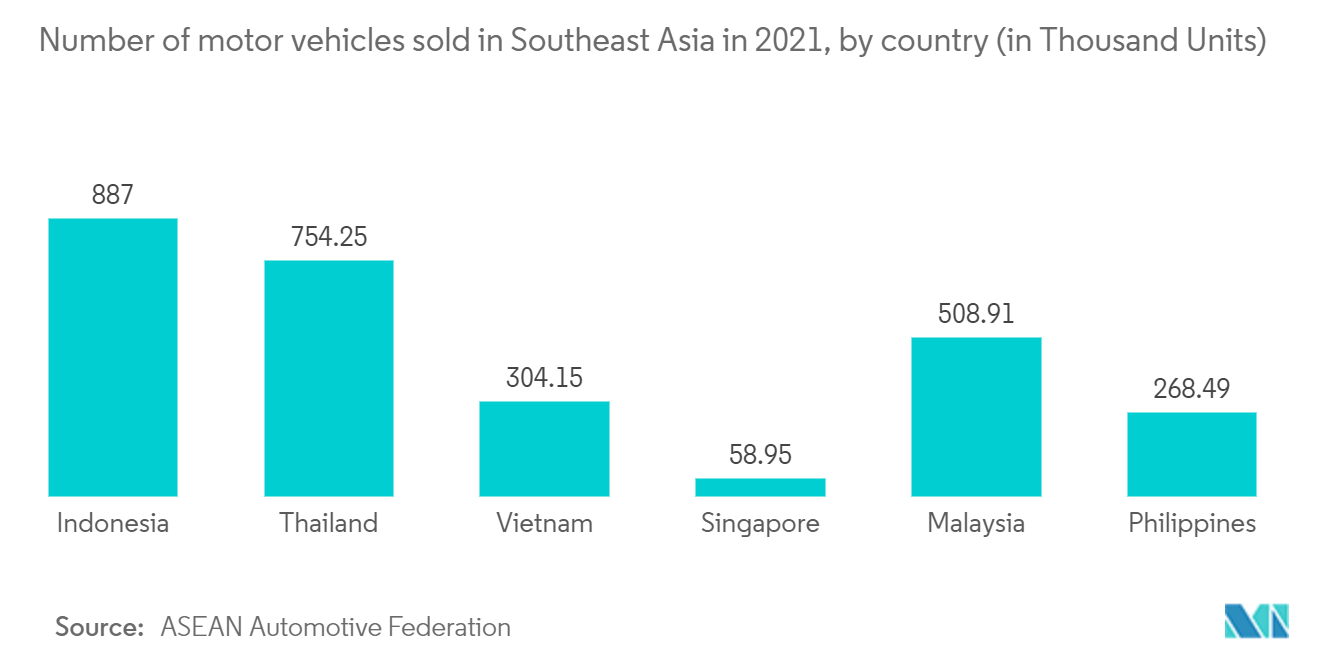

ومن المتوقع أن تسجل تايلاند وسنغافورة معدلات نمو سنوي مركب أعلى

في الوقت الحاضر، تايلاند هي الشركة الرائدة في السوق وأكبر مصنع في المنطقة. تواجه البلاد منافسة من إندونيسيا، التي تهدف إلى أن تكون مركز الإنتاج الرائد. تقدم تايلاند خيار تصنيع منخفض التكلفة لشركات صناعة السيارات. تركز معظم الشركات النشطة في المنطقة على توسيع أسطولها. على سبيل المثال،.

- في أكتوبر 2022، كشفت شركة Energy Absolut (EA) عن الشاحنة الكهربائية الصغيرة MINE MT30 المصنعة محليًا. وقد تم تسجيل النموذج، الذي تم تقديمه تحت مفهوم احترام البيئة، كأول شاحنة صغيرة كهربائية 100٪ في تايلاند.

تتمتع سنغافورة باقتصاد حر متطور للغاية، وتتمتع بأعمال تجارية مفتوحة وخالية من الفساد وإطار قانوني شفاف. لدعم مبيعات المركبات، في مارس 2020، تم إطلاق مخطط جديد في الدولة لتشجيع اعتماد مركبات تجارية أنظف وأحدث، والذي دخل حيز التنفيذ في أبريل 2021.

يخطط نظام انبعاثات المركبات التجارية (CVES) لتصنيف مجموعة متنوعة من المركبات التجارية إلى ثلاث فئات. ويتضمن أيضًا رسومًا إضافية بقيمة 10,000 دولار أمريكي للمركبات الأكثر تلويثًا وحافزًا بقيمة 30,000 دولارًا أمريكيًا للمركبات الأكثر نظافة. سيتم تجميع مركبات البضائع الخفيفة، ومركبات نقل البضائع والركاب، والحافلات الصغيرة التي لا يزيد وزنها الإجمالي الأقصى عن 3500 كجم، في ثلاث مجموعات حسب أسوأ الملوثات أداءً.

ولتسريع اعتماد السيارات الكهربائية في البلاد، تعمل الشركات على تطوير شبكة من محطات الشحن. على سبيل المثال،.

- في أغسطس 2022، تلقت FOTON طلبًا لشراء 210 سيارة iBlue EV Van لاستخدامها في الخدمات اللوجستية الحضرية في سنغافورة. يفضل العملاء شاحنات FOTON iBlue EV بسبب فوائدها العديدة من حيث الصداقة البيئية وكفاءة الطاقة والتشغيل والصيانة. قامت شركة FOTON Motor بتسليم أول 60 وحدة في الأول من أغسطس، على أن يتم شحن الـ 150 وحدة المتبقية في الربع الأخير من هذا العام. في أبريل 2021، أعلنت SP Group (SP) وأكبر شركة لتأجير المركبات التجارية في سنغافورة، Goldbell Group، عن اتفاقية مع SP لتوفير حلول شحن السيارات الكهربائية لعملاء أسطول Goldbell التجاري. تتضمن الصفقة إتاحة شبكة شحن السيارات الكهربائية التابعة لشركة SP على مستوى البلاد لعملاء Goldbell وتركيب البنية التحتية لشحن السيارات الكهربائية في أماكن عمل العملاء، حيثما أمكن ذلك، لدعم الكهرباء.

نظرة عامة على صناعة المركبات التجارية في رابطة دول جنوب شرق آسيا

بعض اللاعبين الرئيسيين في سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا هم شركة تويوتا موتور، وإيسوزو، وشركة ميتسوبيشي موتور، وهينو موتورز. يعتمد السوق الذي تمت دراسته بشكل كبير على عوامل مثل المشاريع المشتركة والشراكات والطلب المتزايد من القطاع الصناعي ومبادرات التنمية الحكومية عبر دول الآسيان. تعد مرافق توسيع المنتجات، واتفاقيات التجارة الحرة داخل البلدان، وقطاعات الخدمات اللوجستية والتجارة الإلكترونية والبناء المتنامية، من العوامل المسؤولة عن زيادة الحصص السوقية للاعبين الإقليميين الرئيسيين.

- في سبتمبر 2022، أعلنت شركة Nex Point PLC (NEX) عن تعاونها مع شركة Energy Absolut (EA) PCL لإنشاء أول مصنع تجاري لتصنيع وتجميع السيارات الكهربائية في تايلاند، وهو شركة Supreme Assembly Co., Ltd (AAB)، بقدرة إنتاجية سنوية تصل إلى 9,000 وحدة. سيارات. وتلقت الشركة طلبات لإنتاج 3195 حافلة كهربائية، وتم تسليم 200 وحدة بنجاح.

- في يونيو 2022، تعاونت شركات Mitsubishi Motors وIsuzu وFUSO وNissan وToyota لترويج السيارات الكهربائية في إندونيسيا من خلال عرض نظام بيئي تعاوني للكهرباء في بالي. وسيتم تمثيل كل علامة تجارية بمركباتها الكهربائية الرائدة. تشمل تشكيلة المشروع سيارات الركاب والمركبات الكهربائية التجارية.

قادة سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا

-

Isuzu Motor Ltd

-

Mitsubishi Motor Corporation

-

Hyundai Motor Corporation

-

Hino Motor Ltd.

-

IVECO (CNH Industrial NV)

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المركبات التجارية في آسيان

- أكتوبر 2022 - كشفت شركة Energy Absolut PCL أن تطوير سيارة الركاب الكهربائية 100% MINE SPA1 في إطار MINE Mobility كان لا يزال أحد خطط الأعمال الرئيسية لشركة EA. سيكون التركيز الحالي لشركة EA على المركبات التجارية أولاً، بينما سيستمر مشروع السيارة الكهربائية MINE SPA1. وكشفت EA أيضًا أنها تخطط لإطلاق شاحنة صغيرة كهربائية بوزن 1 طن تحت العلامة التجارية MINE في الربع الرابع/2022.

- سبتمبر 2022 - عززت شركة PT Indika Energy Tbk.، من خلال شركتها التابعة PT Mitra Motor Group (MMG)، التزامها بصافي انبعاثات صفرية في قطاع السيارات الكهربائية من خلال إنشاء شركة Foxteq Singapore Pte. Ltd، وهي شركة مشتركة مع شركة Hon Hai Technology Group (Foxconn) التابعة لها. سيقوم المشروع المشترك PT Foxconn Indika Motor (FIM) بتصنيع السيارات الكهربائية التجارية والبطاريات الكهربائية.

- يونيو 2022 - قامت شركة MAN Truck Bus (M) Sdn Bhd (MAN Malaysia)، وهي أول شركة مصنعة للشاحنات في البلاد تقدم محركات Euro V بشكل قياسي عبر مجموعة منتجاتها بأكملها، بتسليم الدفعة الأولى من مركبات MAN Truck Generation الجديدة إلى ست شركات نقل.

تقرير سوق المركبات التجارية لرابطة أمم جنوب شرق آسيا – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة وتعريف السوق

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 العوامل المحركة للسوق

4.2 قيود السوق

4.3 جاذبية الصناعة – تحليل القوى الخمس لبورتر

4.3.1 تهديد الوافدين الجدد

4.3.2 القدرة التفاوضية للمشترين / المستهلكين

4.3.3 القوة التفاوضية للموردين

4.3.4 تهديد المنتجات البديلة

4.3.5 شدة التنافس تنافسية

5. تقسيم السوق (حجم السوق بمليار دولار أمريكي)

5.1 حسب نوع السيارة

5.1.1 المركبات التجارية الخفيفة

5.1.2 المركبات التجارية المتوسطة والثقيلة

5.2 حسب البلد

5.2.1 إندونيسيا

5.2.2 تايلاند

5.2.3 فيتنام

5.2.4 سنغافورة

5.2.5 ماليزيا

5.2.6 فيلبيني

5.2.7 بقية دول الآسيان

6. مشهد تنافسي

6.1 حصة سوق البائع

6.2 ملف الشركة*

6.2.1 ISUZU MOTORS LIMITED

6.2.2 MITSUBISHI MOTORS CORPORATION

6.2.3 Honda Motor Co., Ltd

6.2.4 Daihatsu Motor Co., Ltd

6.2.5 Ford Motor Company

6.2.6 UD Trucks Corp.

6.2.7 Scania

6.2.8 FCA US LLC.

6.2.9 Hyundai Motor Company

6.2.10 IVECO

6.2.11 Hino Motors Ltd

6.2.12 Tata Motors.

7. فرص السوق والاتجاهات المستقبلية

تجزئة صناعة المركبات التجارية في الآسيان

المركبة التجارية هي مركبة مرخصة تستخدم لنقل البضائع أو المواد بدلاً من الركاب. تُستخدم المركبات التجارية الخفيفة إلى المتوسطة الحجم لنقل البضائع الخفيفة نسبيًا.

يتم تقسيم سوق المركبات التجارية لرابطة أمم جنوب شرق آسيا حسب نوع المركبة (المركبات التجارية الخفيفة والمركبات التجارية المتوسطة والثقيلة) والبلد (إندونيسيا وتايلاند وفيتنام وسنغافورة وماليزيا والفلبين وبقية دول آسيان). يقدم التقرير حجم السوق والتوقعات لجميع القطاعات المذكورة أعلاه من حيث القيمة (بالمليار دولار أمريكي).

| حسب نوع السيارة | ||

| ||

|

| حسب البلد | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

الأسئلة الشائعة حول أبحاث سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا

ما هو حجم سوق المركبات التجارية في آسيان؟

من المتوقع أن يصل حجم سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا إلى 55.74 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 6.97٪ ليصل إلى 78.08 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق المركبات التجارية في آسيان؟

وفي عام 2024، من المتوقع أن يصل حجم سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا إلى 55.74 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق المركبات التجارية لآسيان؟

Isuzu Motor Ltd، Mitsubishi Motor Corporation، Hyundai Motor Corporation، Hino Motor Ltd.، IVECO (CNH Industrial NV) هي الشركات الكبرى العاملة في سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا.

ما هي السنوات التي يغطيها سوق المركبات التجارية لآسيان، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق المركبات التجارية في رابطة أمم جنوب شرق آسيا بنحو 52.11 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق المركبات التجارية لآسيان للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المركبات التجارية لآسيان للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة السيارات في الآسيان

إحصائيات حصة سوق السيارات في منطقة آسيان لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل ASEAN Automotive توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.