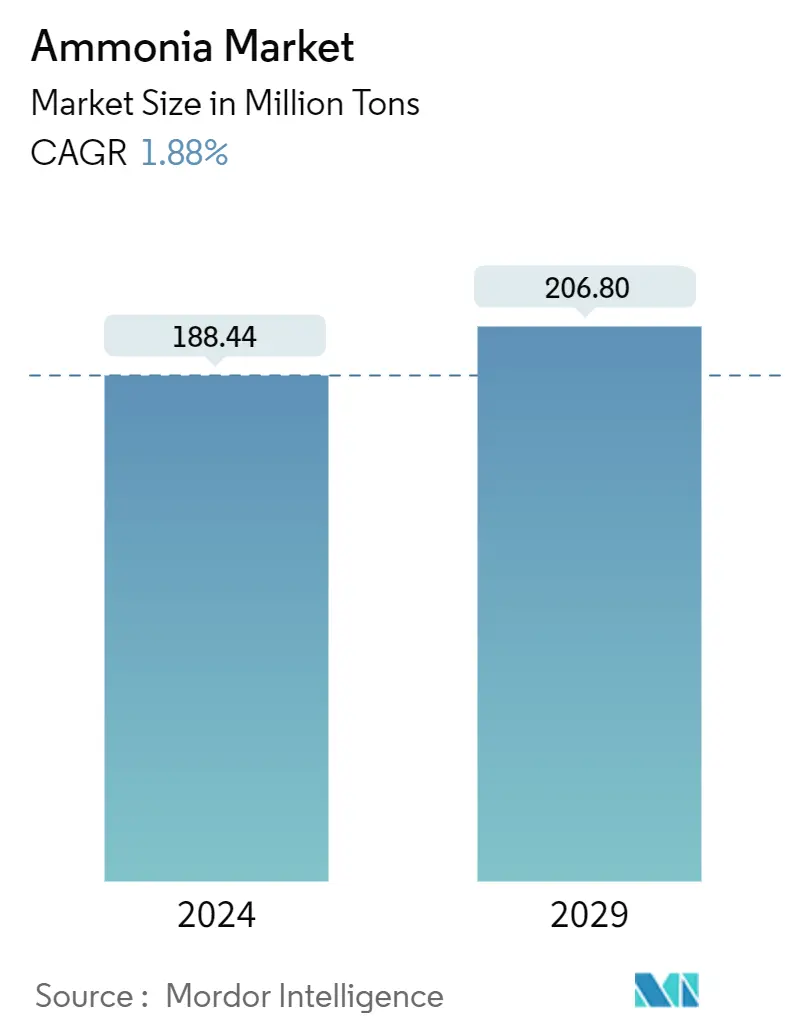

حجم سوق الأمونيا

| فترة الدراسة | 2019-2029 |

| حجم السوق (2024) | 188.44 مليون طن |

| حجم السوق (2029) | 206.80 مليون طن |

| CAGR(2024 - 2029) | 1.88 % |

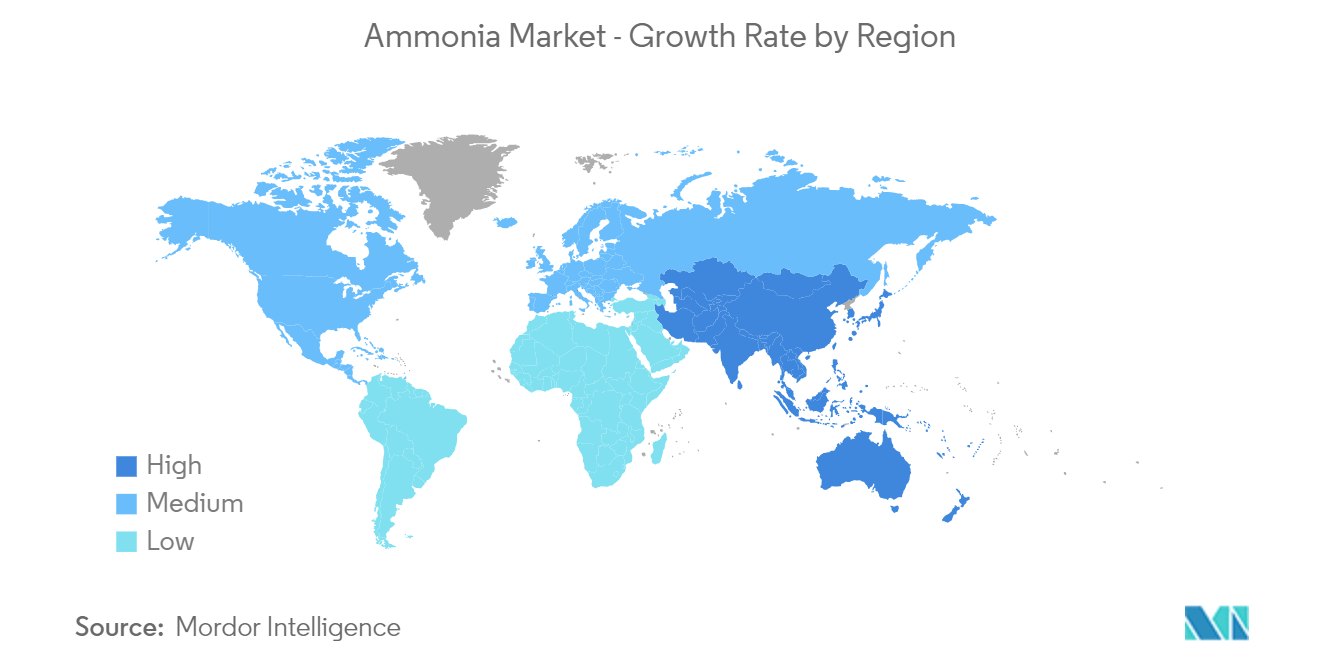

| أسرع سوق نمواً | الشرق الأوسط وأفريقيا |

| أكبر سوق | آسيا والمحيط الهادئ |

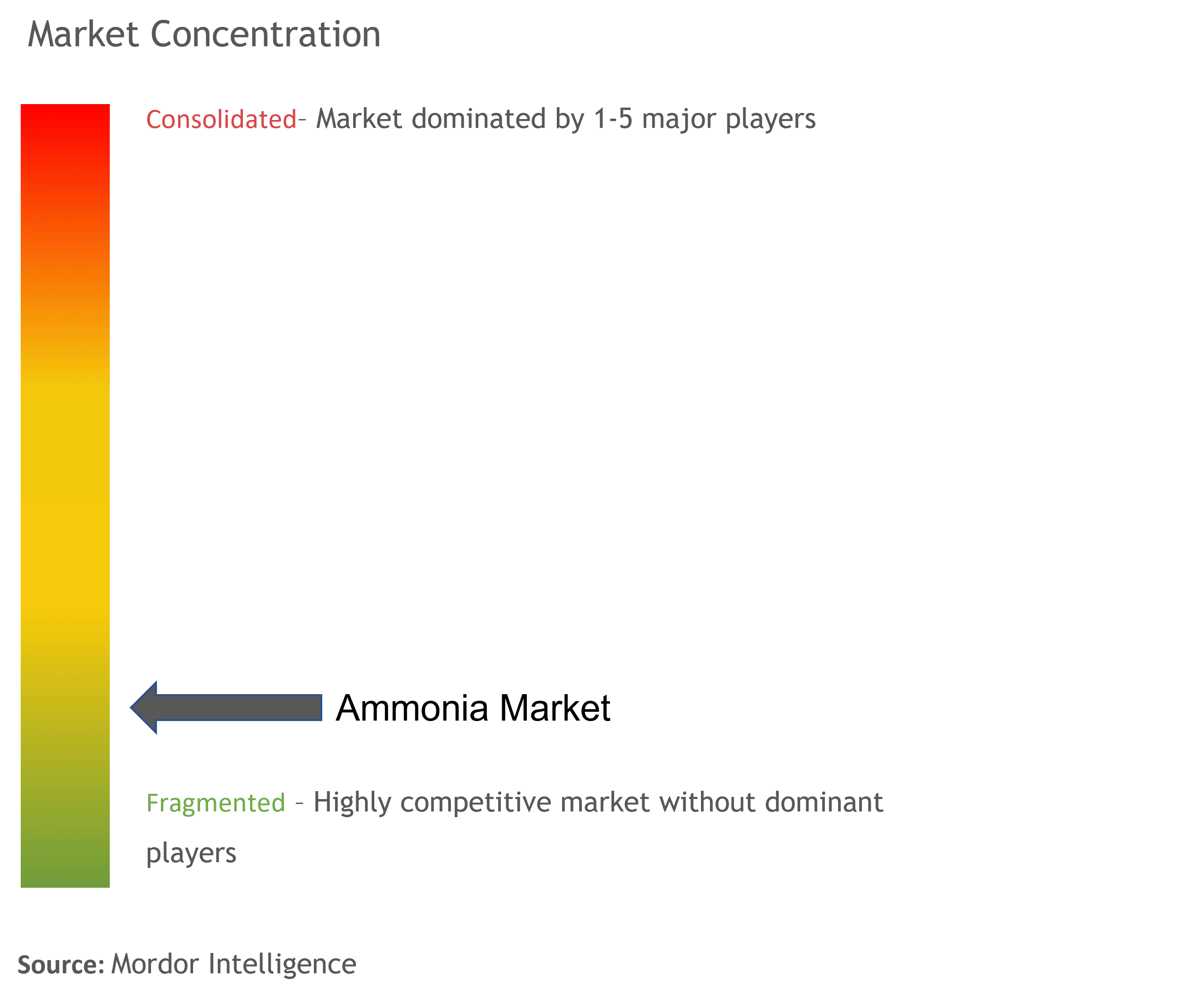

| تركيز السوق | قليل |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الأمونيا

يقدر حجم سوق الأمونيا بـ 188.44 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 206.80 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 1.88٪ خلال الفترة المتوقعة (2024-2029).

خلال جائحة كوفيد-19، كان هناك تأثير سلبي على سوق الأمونيا على مستوى العالم حيث تأثرت الزراعة والنسيج والتعدين وغيرها من صناعات المستخدم النهائي بشكل كبير. ومع ذلك، فإن النمو في قطاع الأدوية آخذ في التحسن في الصناعة، الأمر الذي من شأنه أن يساعد في تطوير السوق. وفي الوقت الحالي، تعافى سوق الأمونيا من الوباء وينمو بشكل ملحوظ.

- على المدى القصير، من المتوقع أن يؤدي الاستخدام الوفير في صناعة الأسمدة والاستخدام المتزايد للأمونيا لإنتاج المتفجرات إلى تغذية نمو السوق طوال فترة التنبؤ.

- ومع ذلك، فإن الآثار الخطرة للأمونيا في شكلها المركز من المرجح أن تعيق نمو السوق.

- ومع ذلك، فإن استخدام الأمونيا كمبرد من المرجح أن يكون بمثابة فرصة للسوق خلال الفترة المتوقعة.

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع الاستهلاك الأكبر من دول مثل الصين والهند.

اتجاهات سوق الأمونيا

قطاع الزراعة يسيطر على السوق

- ووفقا للمنتدى الاقتصادي العالمي، تلعب الأمونيا دورا حيويا في الزراعة وسلسلة الإمدادات الغذائية العالمية. كما تم الاعتراف بالأمونيا كمصدر طاقة مستقبلي للهيدروجين النظيف.

- تقوم الأمونيا بربط النيتروجين من الغلاف الجوي وتنتج العناصر الغذائية الأساسية للمحاصيل باستخدام النيتروجين الممتص، والذي يستخدم بعد ذلك لإنتاج الأسمدة النيتروجينية. باعتبارها مادة خام أساسية لإنتاج الأسمدة، تعمل الأمونيا على تحسين صحة المحاصيل، وعلى المدى الطويل، تحافظ على خصوبة التربة بل وتزيدها.

- وفقا للأمم المتحدة، يستمر عدد سكان العالم في النمو وسوف يصل إلى 9 مليارات نسمة بحلول عام 2050. وبحلول ذلك الوقت، ومن المتوقع أن يزيد الطلب على إنتاج الغذاء على نفس مساحة الأرض بنسبة 60٪. يتطلب تحقيق الأمن الغذائي توافر الغذاء الكافي والمغذي بأسعار معقولة. ويمكن تحقيق ذلك من خلال استخدام الأسمدة الأمثل.

- تعد الولايات المتحدة من بين أكبر المستوردين لمكونات الأسمدة الثلاثة الرئيسية. ومن بين المنتجين الرئيسيين لمكونات الأسمدة الرئيسية الصين وروسيا وكندا والمغرب. في مارس 2023، أعلنت وزارة الزراعة الأمريكية (USDA) عن تقديم الجولتين الأوليين من برنامج المنح الجديد لتوسيع الإنتاج المبتكر لقدرة إنتاج الأسمدة المحلية في 47 ولاية وإقليمين. وأعلنت وزارة الزراعة الأمريكية أيضًا أنها تلقت طلبات بقيمة 3 مليارات دولار أمريكي من أكثر من 350 شركة مستقلة، مما يسلط الضوء على الانتعاش الكبير في صناعة الأسمدة في البلاد.

- علاوة على ذلك، أعلنت وزارة الزراعة الأمريكية أيضًا عن أول منحة بقيمة 29 مليون دولار أمريكي في الجولة الأولى. وسيساعد هذا الدعم الشركات المستقلة على زيادة إنتاجها من الأسمدة الأمريكية الصنع وتشجيع المنافسة السليمة.

- في مارس 2023، أعلنت مجموعة CBH عن افتتاح مصنعها الجديد للأسمدة في كوينانا، والذي سيفيد مزارعي الحبوب في غرب أستراليا بشكل كبير. يمثل المشروع بداية أعمال الأسمدة السائلة لشركة CBH، مما يزيد من طاقتها الإنتاجية للأسمدة الحبيبية بمقدار 15000. وتمتلك المنشأة الجديدة سعة تخزينية تبلغ 32 ألف طن من نترات أمونيوم اليوريا (UAN) و55 ألف طن من الأسمدة السائبة الحبيبية.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى دفع القطاع الزراعي، مما يعزز الطلب على الأمونيا خلال فترة التنبؤ.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- تهيمن منطقة آسيا والمحيط الهادئ على سوق الأمونيا بسبب الاستهلاك الكبير من دول مثل الصين والهند واليابان وغيرها.

- الصين هي أكبر منتج ومستهلك للأمونيا في العالم. وفقًا للمسح الجيولوجي الأمريكي (USGS)، أنتجت البلاد 42 مليون طن متري في عام 2022. ويتزايد الطلب على الأمونيا في البلاد بسبب زيادة التطبيقات في الصناعة الزراعية، مثل الأسمدة والمنسوجات والأدوية والتعدين.

- تتصدر الصين العالم في استهلاك الأسمدة النيتروجينية (N). وعلى الرغم من أن استخدام الأسمدة النيتروجينية ساهم بشكل كبير في إنتاج الغذاء في الصين، إلا أن البلاد تواصل التركيز على تأمين إمدادات الأسمدة وتثبيت الأسعار بمجرد بدء موسم الزراعة الربيعي لعام 2023. ونتيجة لذلك، أصدرت اللجنة الوطنية للتنمية والإصلاح و13 وزارة وطنية أخرى إخطارات لتأمين إمدادات الأسمدة وتحقيق استقرار الأسعار.

- تستفيد صناعة النسيج أيضًا من قدرات الأمونيا. وينتشر استخدام الأمونيا السائلة في الدباغة، وكذلك استخدام الأصباغ في صباغة المنسوجات. تلعب الأمونيا السائلة دورًا مهمًا في تطوير الأقمشة الاصطناعية. يتيح محلول الأمونيا إمكانية تلوين القماش لتحقيق أي لون تقريبًا.

- تتمتع اليابان بتقليد طويل في إنتاج المنسوجات وهي واحدة من أكبر الشركات المصنعة للمنسوجات التقنية. ومن أجل الحفاظ على قدرتها التنافسية في السوق العالمية المغمورة بالمنسوجات الرخيصة من الصين وغيرها من البلدان الناشئة، تتحول صناعة النسيج اليابانية إلى صناعة متخصصة في المنسوجات التكنولوجية والذكية. تعد الابتكارات مثل حرير العنكبوت الاصطناعي وأجهزة مراقبة الصحة القابلة للارتداء من بين الجهود المبذولة لتمييز صناعة النسيج في اليابان.

- وفقًا لوزارة المالية، بلغت قيمة واردات خيوط النسيج والنسيج 1,261,222 مليون ين ياباني (8859.64 مليون دولار أمريكي) في الفترة من يناير إلى ديسمبر 2022، وهو ما يزيد بنسبة 25.7٪ عن نفس الفترة من العام الماضي.

- وفقًا لمؤسسة حقوق العلامة التجارية الهندية، بلغت صادرات الهند من المنسوجات والملابس (بما في ذلك الحرف اليدوية) في الفترة من أبريل 2023 إلى أكتوبر 2023 21.15 مليار دولار أمريكي. ومن المتوقع أن تصل قيمة الصناعة إلى 190 مليار دولار أمريكي بحلول 2025-2026.

- وبالتالي، من المرجح أن توفر جميع العوامل المذكورة أعلاه الطلب المتزايد على سوق الأمونيا خلال فترة التنبؤ.

نظرة عامة على صناعة الأمونيا

سوق الأمونيا مجزأ، حيث يضم العديد من اللاعبين الدوليين والمحليين في مناطق مختلفة. وتشمل الشركات المصنعة الكبرى في السوق (وليس بأي ترتيب معين) شركة CF Industries Holdings Inc.، وYara، وNutrien Ltd، وOCI، وشركة قطر للأسمدة، وغيرها.

قادة سوق الأمونيا

-

CF Industries Holdings Inc.

-

Yara

-

Nutrien Ltd

-

OCI

-

QATAR FERTILISER COMPANY

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأمونيا

- يونيو 2023 أعلنت BASF SE وYara Clean Ammonia عن تعاونهما لإجراء دراسة مشتركة من أجل تطوير وبناء منشأة عالمية لإنتاج الأمونيا الزرقاء منخفضة الكربون بسعة إجمالية تتراوح من 1.2 إلى 1.4 مليون طن سنويًا مع احتجاز الكربون في منطقة ساحل الخليج الأمريكي. ومن خلال هذا التعاون، ستعمل الشركتان على تلبية الطلب العالمي المتزايد على الأمونيا منخفضة الكربون.

- مايو 2023 أعلنت شركة سابك للمغذيات الزراعية وشركة إيفكو عن تعاونهما لجلب 5000 طن متري من الأمونيا المعتمدة منخفضة الكربون من المملكة العربية السعودية إلى شركة إيفكو لإنتاج الأسمدة. ومن شأن هذا التعاون أن يعزز عمل الشركة في السوق المدروسة.

- مارس 2023 وقعت شركة CF Industries Holdings Inc. اتفاقية شراء نهائية لشراء منشأة إنتاج الأمونيا Waggaman من شركة Incitec Pivot Limited، والتي تبلغ طاقتها السنوية 880,000 طن سنويًا. وبموجب هذه الاتفاقية، ستتمكن شركة CF Industries من توفير 200 ألف طن من الأمونيا سنويًا لمدة تصل إلى 25 عامًا لشركة داينو نوبل التابعة لها.

تقرير سوق الأمونيا – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 الاستخدام الغزير في صناعة الأسمدة

4.1.2 زيادة استخدام إنتاج المتفجرات

4.2 القيود

4.2.1 التأثيرات الخطرة في شكله المركز

4.2.2 قيود أخرى

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 يكتب

5.1.1 سائل

5.1.2 غاز

5.2 صناعة المستخدم النهائي

5.2.1 زراعة

5.2.2 المنسوجات

5.2.3 التعدين

5.2.4 الأدوية

5.2.5 تبريد

5.2.6 صناعات المستخدم النهائي الأخرى

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق (%)**/تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 BASF SE

6.4.2 Casale SA

6.4.3 CF Industries Holdings, Inc.

6.4.4 Chambal Fertilisers and Chemicals Ltd

6.4.5 CSBP

6.4.6 EuroChem Group

6.4.7 Group DF (OSTCHEM)

6.4.8 IFFCO

6.4.9 Koch Fertilizer, LLC.

6.4.10 Nutrien Ltd

6.4.11 OCI

6.4.12 PJSC Togliattiazot

6.4.13 PT Pupuk Sriwidjaja Palembang (Pusri)

6.4.14 QATAR fertilizer COMPANY

6.4.15 Rashtriya Chemicals and Fertilizers Limited

6.4.16 SABIC

6.4.17 Yara

7. فرص السوق والاتجاهات المستقبلية

7.1 استخدام الأمونيا كمبرد

7.2 تزايد اعتماد الأمونيا الخضراء

تقسيم صناعة الأمونيا

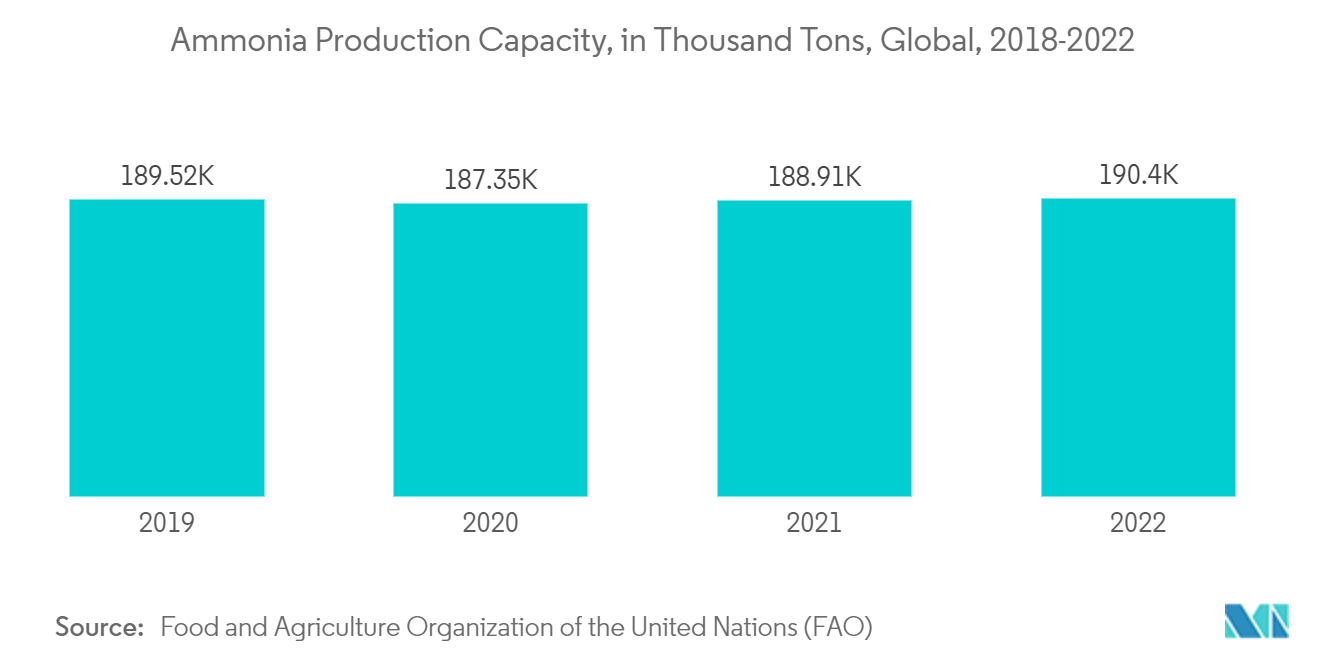

الأمونيا عبارة عن مركب غير عضوي يتكون من ذرة نيتروجين واحدة مرتبطة تساهميًا بثلاث ذرات هيدروجين، ومثبط الأميداز، وسم عصبي. علاوة على ذلك، فإن أكثر من 80% من الأمونيا التي تنتجها الصناعة تستخدم كسماد في الزراعة. كما أنه يستخدم كغاز تبريد، لتنقية المياه، وفي إنتاج المواد البلاستيكية والمتفجرات والمنسوجات والمبيدات الحشرية والأصباغ والمواد الكيميائية الأخرى.

يتم تقسيم سوق الأمونيا حسب النوع (السائل والغاز)، وصناعة المستخدم النهائي (الزراعة، والمنسوجات، والتعدين، والأدوية، والتبريد، وصناعات المستخدم النهائي الأخرى)، والجغرافيا (آسيا والمحيط الهادئ، وأمريكا الشمالية، وأوروبا، وأمريكا الجنوبية). والشرق الأوسط وأفريقيا). يقدم التقرير أحجام السوق وتوقعات الأمونيا من حيث الحجم (طن) لجميع القطاعات المذكورة أعلاه.

| يكتب | ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الأمونيا

ما هو حجم سوق الأمونيا؟

من المتوقع أن يصل حجم سوق الأمونيا إلى 188.44 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 1.88٪ ليصل إلى 206.80 مليون طن بحلول عام 2029.

ما هو حجم سوق الأمونيا الحالي؟

ومن المتوقع أن يصل حجم سوق الأمونيا في عام 2024 إلى 188.44 مليون طن.

من هم البائعين الرئيسيين في نطاق سوق الأمونيا؟

CF Industries Holdings Inc.، Yara، Nutrien Ltd، OCI، QATAR FERTILISER COMPANY هي الشركات الكبرى العاملة في سوق الأمونيا.

ما هي المنطقة الأسرع نمواً في سوق الأمونيا؟

من المتوقع أن تنمو منطقة الشرق الأوسط وأفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأمونيا؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الأمونيا.

تقرير صناعة الأمونيا

إحصائيات حصة سوق الأمونيا وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الأمونيا توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.