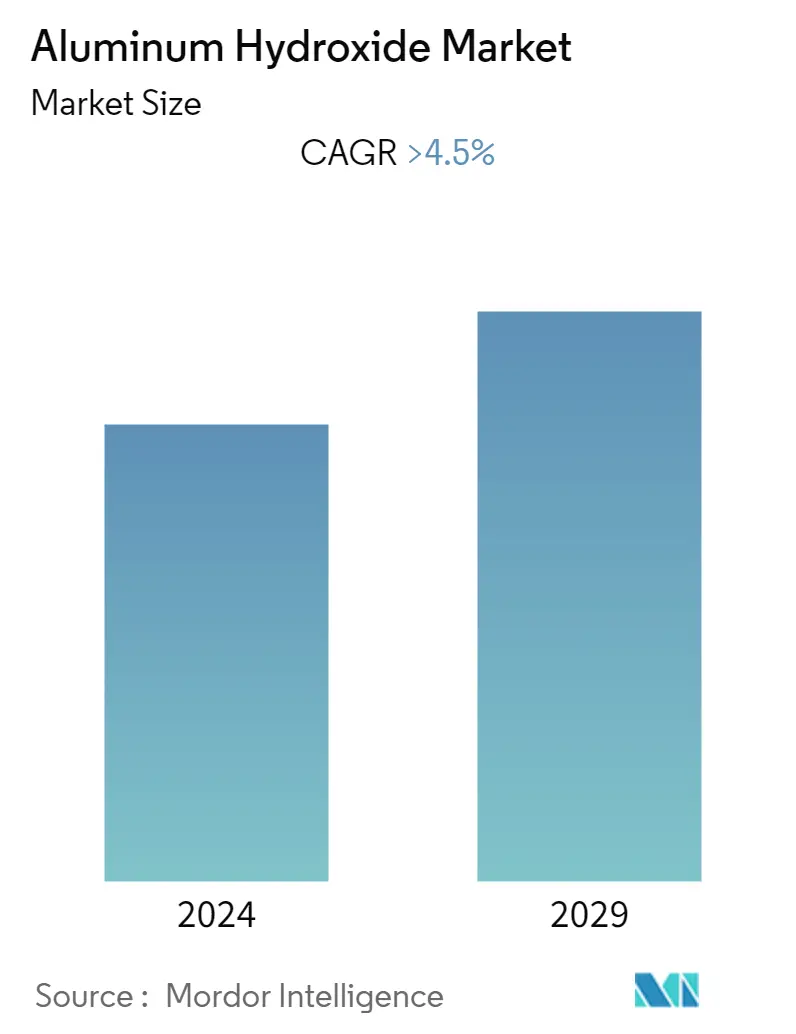

حجم سوق هيدروكسيد الألومنيوم

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | > 4.50 % |

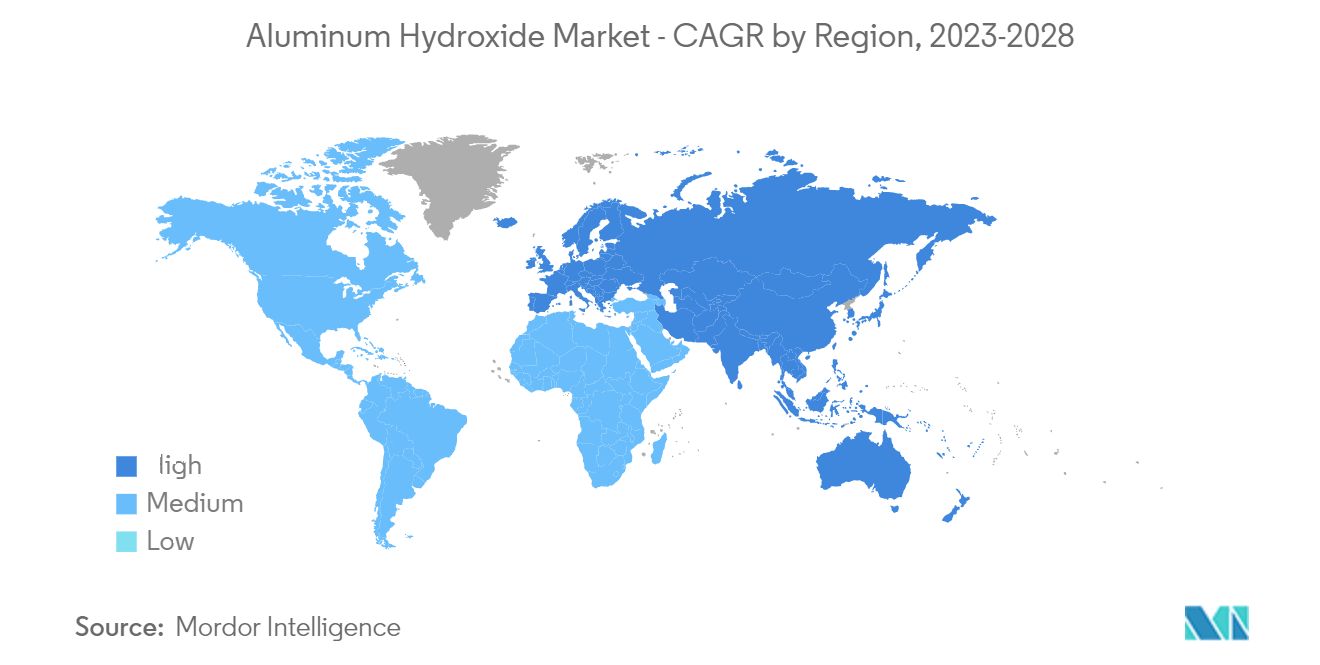

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

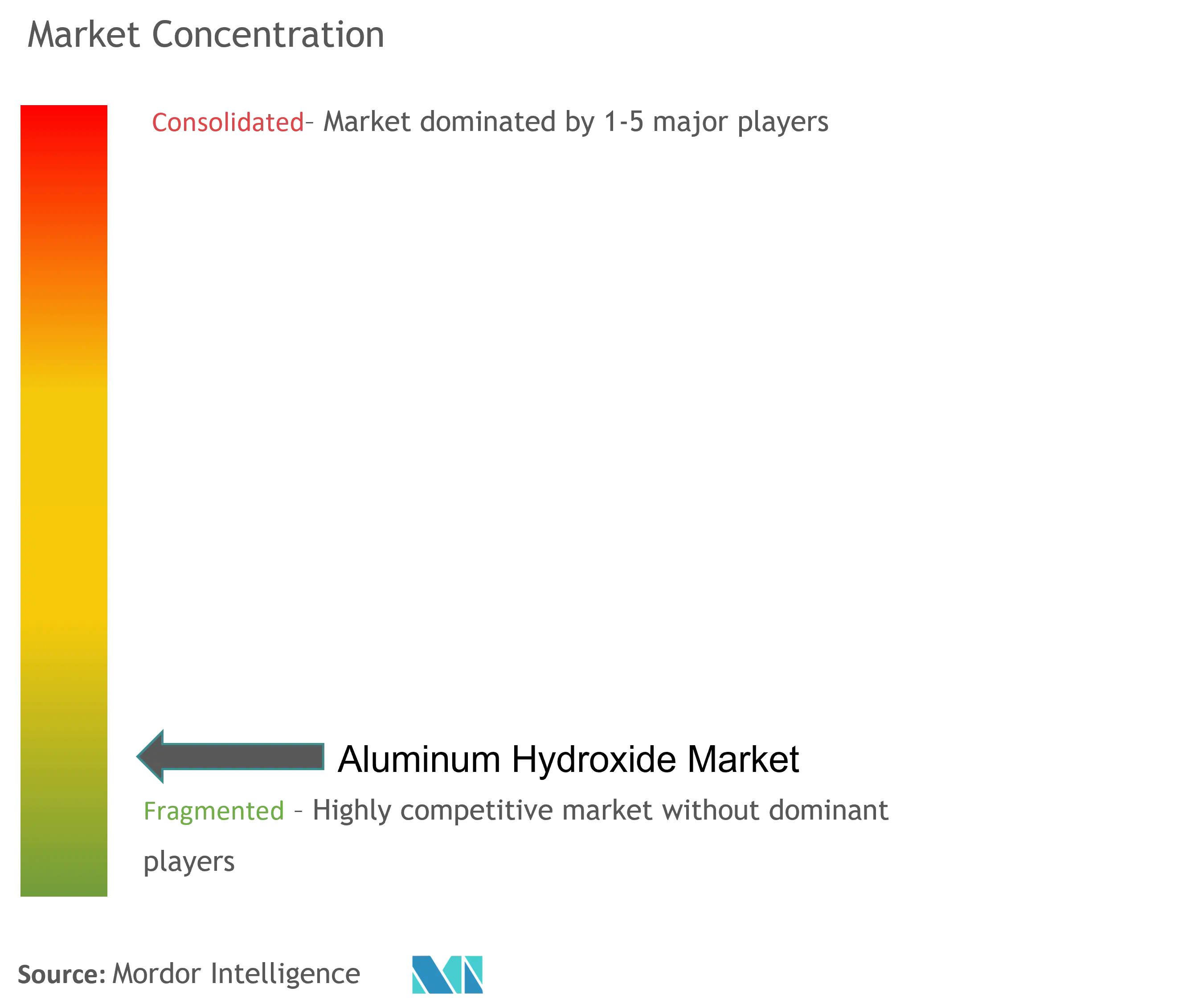

| تركيز السوق | قليل |

اللاعبين الرئيسيين*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق هيدروكسيد الألومنيوم

من المتوقع أن يسجل سوق هيدروكسيد الألومنيوم (الألومينا ثلاثي الهيدرات) معدل نمو سنوي مركب يزيد عن 4.5٪ خلال الفترة المتوقعة.

- أثر فيروس كورونا (COVID-19) بشكل معتدل على نمو الصناعة وأوقف الإنتاج مؤقتًا. ومع ذلك، بعد الوباء، يتزايد استهلاك هيدروكسيد الألومنيوم تدريجياً في مختلف الصناعات.

- وتشمل العوامل الرئيسية الدافعة لدراسة السوق زيادة الاستخدام في تطبيقات البوليمر، في المقام الأول كمثبطات للحريق، وارتفاع معايير السلامة في تشييد المباني. ومن المتوقع أن تؤدي المخاطر الصحية المتزايدة، والتي ترجع في المقام الأول إلى التعرض لهيدروكسيد الألومنيوم، إلى إعاقة نمو السوق.

- من المتوقع أن يكون الاستخدام المتزايد للبطاريات والمواد الكيميائية بمثابة فرصة نمو للسوق الذي تمت دراسته خلال الفترة المتوقعة. تهيمن منطقة آسيا والمحيط الهادئ على صناعة هيدروكسيد الألومنيوم العالمية بسبب الطلب المتزايد على البلاستيك، خاصة في دول مثل الصين والهند.

اتجاهات سوق هيدروكسيد الألومنيوم

قطاع البلاستيك يسيطر على السوق

- يستخدم ثلاثي هيدرات الألومينا بشكل رئيسي في صناعة البلاستيك كمثبط للهب. يتم استخدام ما يقرب من 40٪ من ثلاثي هيدرات الألومينا المنتج في صناعة البلاستيك. في اللدائن الحرارية، تضاف المواد المثبطة للهب إلى مصفوفة البوليمر في حالة منصهرة أثناء البثق، بينما في اللدائن المتصلدة بالحرارة، تضاف المواد المثبطة للهب إلى هيكل البوليمر باستخدام التكثيف المتعدد أو التطعيم.

- يتم استخدام البلاستيك في صناعات مختلفة للمستخدم النهائي نظرًا لمزاياه، مثل التكلفة المنخفضة، والوزن المنخفض، والمتانة، ومقاومته للماء، وما إلى ذلك. وتشمل بعض صناعات المستخدم النهائي الرئيسية السيارات والنقل والبناء والكهرباء والإلكترونيات. ، من بين أمور أخرى.

- يعد الطلب المتزايد على المواد خفيفة الوزن والمقاومة للحريق في صناعة السيارات لتوفير المزيد من الكفاءة ومرونة التصميم هو المسؤول الأول عن نمو سوق البلاستيك. توفر المواد البلاستيكية عالية الأداء للمصنعين مزايا التصميم وقوة مماثلة للصلب. وبالتالي، يساعد ذلك في تقليل الوزن الإجمالي والتحكم في انبعاثات الغازات الدفيئة (GHG).

- تبحث الصناعة الكهربائية عن بدائل لاستخدام الهالوجينات كمثبطات للهب لأسباب تتعلق بالصحة والسلامة وإعادة التدوير. تم إنشاء المواد غير المهلجنة خصيصًا لتلبية هذه الاحتياجات، وستشهد استخدامًا واسع النطاق في التطبيقات الكهربائية مثل العناصر العازلة والمبيتات لقواطع الدائرة والموصلات والمحولات والمحركات.

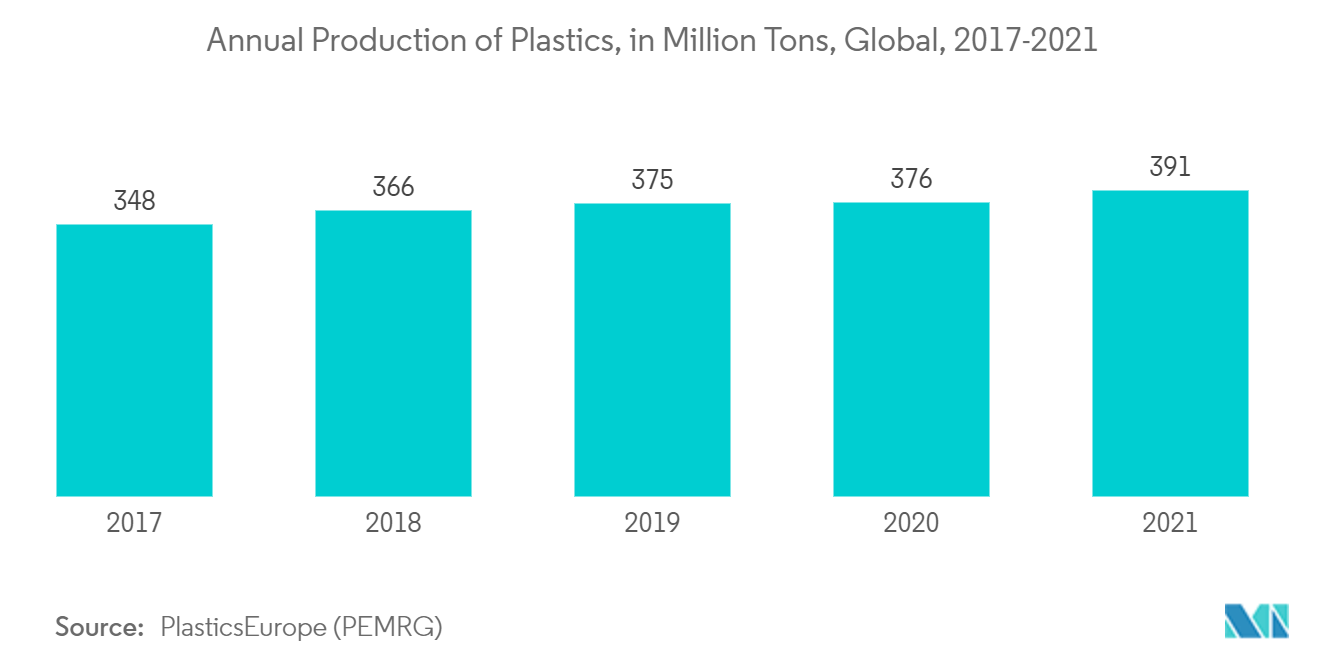

- بلغ الإنتاج العالمي من البلاستيك حوالي 390.7 مليون طن متري في عام 2021، بزيادة سنوية قدرها 4%. من المتوقع أن يستمر الطلب على البلاستيك في النمو في المستقبل المنظور، حيث من المتوقع أن يصل الإنتاج إلى 589 مليون طن متري في عام 2050. ومن المتوقع أيضًا أن يشهد الطلب على الحلول الصديقة للبيئة مثل التغليف البلاستيكي المستدام نموًا.

- تعد الصين المنتج الرئيسي للمواد البلاستيكية، حيث تمثل حوالي 32% من الإنتاج العالمي. وعلى الرغم من الآثار الاقتصادية للجائحة، زاد إنتاج المنتجات البلاستيكية في الصين في عام 2020. وتنتج الصين حاليا 6-8 ملايين طن متري من المنتجات البلاستيكية شهريا.

- علاوة على ذلك، نمت صناعة البلاستيك في الهند بسرعة منذ بدايتها، وهي الآن لاعب رئيسي في إنتاج البلاستيك العالمي، وتضم أكثر من 20 ألف وحدة معالجة. إنها صناعة تبلغ قيمتها مليارات الدولارات وتساهم بشكل رئيسي في الاقتصاد الهندي، حيث توظف حوالي أربعة ملايين شخص. وهي أيضًا مورد عالمي، حيث يبلغ إجمالي صادرات الهند من البوليمر حوالي 1.5 مليون طن متري في عام 2021.

- من المرجح أن تؤدي الزيادة في أنشطة إنتاج البوليمر في مناطق آسيا والمحيط الهادئ وأوروبا إلى دفع سوق هيدروكسيد الألومنيوم خلال الفترة المتوقعة.

الصين تهيمن على منطقة آسيا والمحيط الهادئ

- سيطرت الصين على سوق آسيا والمحيط الهادئ. تمتلك الصين أحد أكبر أسواق المواد الكيميائية في العالم، مما يؤثر بشكل كبير على السوق الإقليمية. وفي السنوات الأخيرة، كان هناك نمو سريع في عمليات الاندماج والاستحواذ عبر الحدود من قبل الشركات المملوكة للدولة والكيانات الخاصة، فضلا عن الاستثمارات في المجالات الجديدة الخارجة.

- وخلال الخطة الخمسية الثالثة عشرة الجارية، من المتوقع أن تدخل الصناعة الكيميائية في الصين مرحلة جديدة تتميز بالتنمية الخضراء، والارتقاء الصناعي، والتطورات الهيكلية. كما ينمو قطاع الرعاية الصحية الصيني بوتيرة سريعة. وكجزء من خطة الصناعة صنع في الصين 2025 في بكين، أعلن الرئيس شي جين بينغ عن خطط للتركيز على الابتكار والبحث والتطوير المحلي فيما يتعلق بقطاع الأدوية.

- وفي عام 2021، بلغ إجمالي الإنفاق على الرعاية الصحية في الصين أكثر من 7.7 تريليون يوان صيني (1.1 تريليون دولار أمريكي). وبشكل عام، من المتوقع أن يرتفع الإنفاق على الرعاية الصحية إلى 2.53 تريليون دولار أمريكي، وهو ما يمثل معدل نمو سنوي مركب قدره 8.4%. ومن المتوقع أن ترتفع حصة الإنفاق على الصحة في الناتج المحلي الإجمالي الصيني من 6.6% في عام 2022 إلى 9.1% في عام 2035.

- تمثل الهند ما يقرب من 6% من استهلاك البلاستيك العالمي، مما يجعلها ثالث أكبر مستهلك بعد الصين والولايات المتحدة. ومن المتوقع أن يؤدي النمو الاقتصادي والنمو السكاني إلى دفع استخدام البلاستيك في العقود المقبلة، حيث تظهر التوقعات أن استهلاك البلاستيك في الهند قد يرتفع إلى أكثر من 160 مليون طن متري بحلول عام 2060. ومن المتوقع أن تدفع هذه العوامل سوق هيدروكسيد الألومنيوم الصيني خلال التوقعات. فترة.

نظرة عامة على صناعة هيدروكسيد الألومنيوم

سوق هيدروكسيد الألومنيوم مجزأ بطبيعته، مع العديد من الشركات المصنعة في جميع أنحاء العالم. وتشمل الشركات الكبرى شركة الألومنيوم الصينية المحدودة (Chalco)، وNabaltec AG، وTOR Minerals International Inc.، وHuber Engineered Materials، وLKAB Minerals AB، وغيرها.

قادة سوق هيدروكسيد الألومنيوم

-

Aluminum Corporation of China Limited (Chalco)

-

Nabaltec AG

-

TOR Minerals International Inc.

-

Huber Engineered Materials

-

LKAB Minerals AB

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تقرير سوق هيدروكسيد الألومنيوم – جدول المحتويات

-

1. مقدمة

-

1.1 افتراضات الدراسة

-

1.2 مجال الدراسة

-

-

2. مناهج البحث العلمي

-

3. ملخص تنفيذي

-

4. ديناميكيات السوق

-

4.1 السائقين

-

4.1.1 زيادة الاستخدام في تطبيقات البوليمر كمثبطات للحريق

-

4.1.2 ارتفاع معايير السلامة في تشييد المباني

-

-

4.2 القيود

-

4.2.1 زيادة المخاطر الصحية بسبب التعرض لهيدروكسيد الألومنيوم

-

4.2.2 قيود أخرى

-

-

4.3 تحليل سلسلة القيمة الصناعية

-

4.4 تحليل القوى الخمس لبورتر

-

4.4.1 القوة التفاوضية للموردين

-

4.4.2 القوة التفاوضية للمستهلكين

-

4.4.3 تهديد الوافدين الجدد

-

4.4.4 التهديد بالمنتجات والخدمات البديلة

-

4.4.5 درجة المنافسة

-

-

-

5. تجزئة السوق (حجم السوق من حيث الحجم)

-

5.1 نوع المنتج

-

5.1.1 الصف الصناعية

-

5.1.2 الصف الصيدلانية

-

5.1.3 أنواع المنتجات الأخرى

-

-

5.2 صناعة المستخدم النهائي

-

5.2.1 البلاستيك

-

5.2.2 المستحضرات الصيدلانية

-

5.2.3 الطلاءات والمواد اللاصقة ومانعات التسرب واللدائن

-

5.2.4 صناعات المستخدم النهائي الأخرى

-

-

5.3 جغرافية

-

5.3.1 آسيا والمحيط الهادئ

-

5.3.1.1 الصين

-

5.3.1.2 الهند

-

5.3.1.3 اليابان

-

5.3.1.4 كوريا الجنوبية

-

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

-

-

5.3.2 أمريكا الشمالية

-

5.3.2.1 الولايات المتحدة

-

5.3.2.2 كندا

-

5.3.2.3 المكسيك

-

5.3.2.4 بقية أمريكا الشمالية

-

-

5.3.3 أوروبا

-

5.3.3.1 ألمانيا

-

5.3.3.2 المملكة المتحدة

-

5.3.3.3 إيطاليا

-

5.3.3.4 فرنسا

-

5.3.3.5 بقية أوروبا

-

-

5.3.4 أمريكا الجنوبية

-

5.3.4.1 البرازيل

-

5.3.4.2 الأرجنتين

-

5.3.4.3 بقية أمريكا الجنوبية

-

-

5.3.5 الشرق الأوسط وأفريقيا

-

5.3.5.1 المملكة العربية السعودية

-

5.3.5.2 جنوب أفريقيا

-

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

-

-

-

-

6. مشهد تنافسي

-

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

-

6.2 حصة السوق (%)**/تحليل التصنيف

-

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

-

6.4 ملف الشركة

-

6.4.1 Almatis

-

6.4.2 Alteo

-

6.4.3 ALUMINA - CHEMICALS & CASTABLES

-

6.4.4 Aluminum Corporation of China Ltd (Chalco)

-

6.4.5 MAL - Magyar Alumnium

-

6.4.6 Nabaltec AG

-

6.4.7 Sumitomo Chemical Co. Ltd

-

6.4.8 Huber Materials

-

6.4.9 Sibelco

-

6.4.10 LKAB Minerals AB

-

6.4.11 TOR Minerals International, Inc.

-

6.4.12 Akrochem Corporation

-

6.4.13 Hindalco (Aditya Birla Management Corporation Pvt. Ltd)

-

-

-

7. فرص السوق والاتجاهات المستقبلية

-

7.1 ارتفاع الاستخدام في البطاريات والمواد الكيميائية

-

تقسيم صناعة هيدروكسيد الألومنيوم

هيدروكسيد الألومنيوم هو مركب أساسي غير عضوي، أبيض اللون، مزود بالطاقة، مذبذب. ومن المعروف أيضا باسم هيدرات الألومينا أو ثلاثي هيدرات الألومنيوم. نظرًا لخصائصه المتنوعة، بما في ذلك خفة الوزن ومقاومة الحريق، فإنه يستخدم على نطاق واسع في العديد من صناعات المستخدم النهائي، بما في ذلك البناء والتشييد والكهرباء والإلكترونيات والسيارات والنقل.

يتم تقسيم السوق إلى نوع المنتج وصناعة المستخدم النهائي والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى الدرجة الصناعية والصف الصيدلاني وأنواع المنتجات الأخرى. استنادًا إلى صناعة المستخدم النهائي، يتم تقسيم السوق إلى المواد البلاستيكية والأدوية والطلاءات والمواد اللاصقة ومانعات التسرب واللدائن وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق هيدروكسيد الألومنيوم في 15 دولة عبر المناطق الرئيسية.

تم تحديد حجم السوق والتنبؤات لكل قطاع بناءً على الحجم (كيلو طن).

| نوع المنتج | ||

| ||

| ||

|

| صناعة المستخدم النهائي | ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق هيدروكسيد الألومنيوم

ما هو حجم سوق هيدروكسيد الألومنيوم الحالي؟

من المتوقع أن يسجل سوق هيدروكسيد الألومنيوم معدل نمو سنوي مركب يزيد عن 4.5٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعين الرئيسيين في نطاق سوق هيدروكسيد الألومنيوم؟

Aluminum Corporation of China Limited (Chalco)، Nabaltec AG، TOR Minerals International Inc.، Huber Engineered Materials، LKAB Minerals AB هي الشركات الكبرى العاملة في سوق هيدروكسيد الألومنيوم.

ما هي المنطقة الأسرع نموًا في سوق هيدروكسيد الألومنيوم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق هيدروكسيد الألومنيوم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق هيدروكسيد الألومنيوم.

ما هي السنوات التي يغطيها سوق هيدروكسيد الألومنيوم؟

يغطي التقرير حجم سوق هيدروكسيد الألومنيوم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق هيدروكسيد الألومنيوم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة هيدروكسيد الألومنيوم

إحصائيات الحصة السوقية لهيدروكسيد الألومنيوم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل هيدروكسيد الألومنيوم توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.