تحليل سوق عمليات محطات المطار

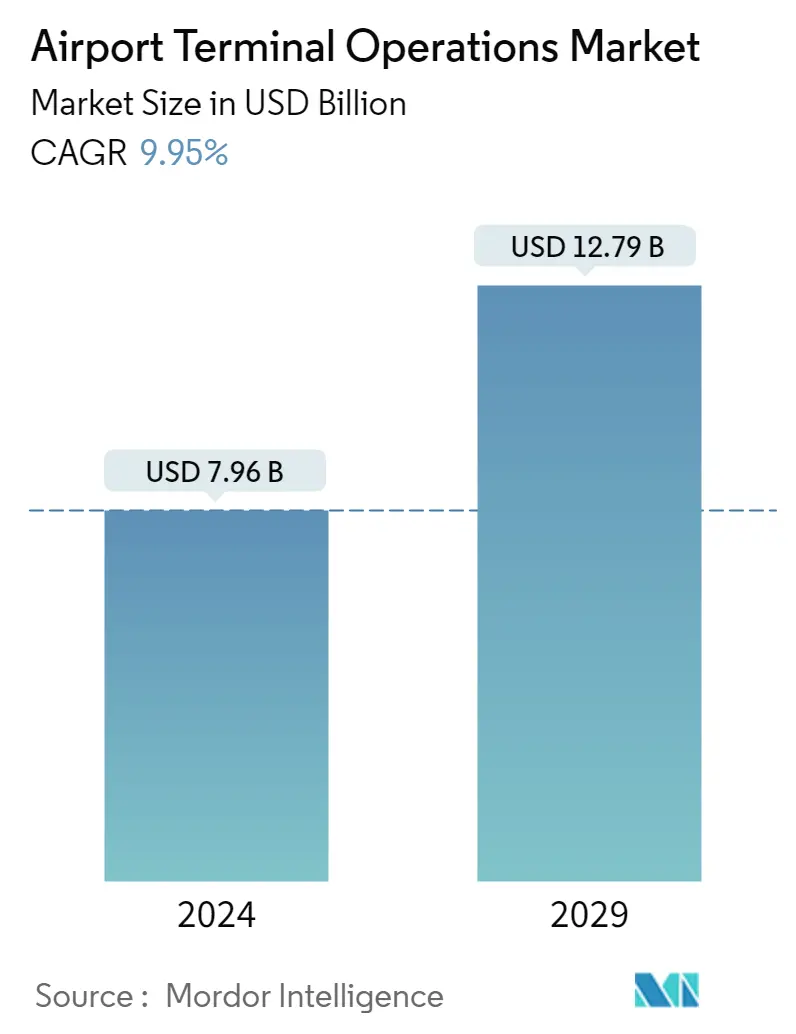

ويقدر حجم سوق عمليات المطارات بمبلغ 7.96 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 12.79 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.95٪ خلال الفترة المتوقعة (2024-2029).

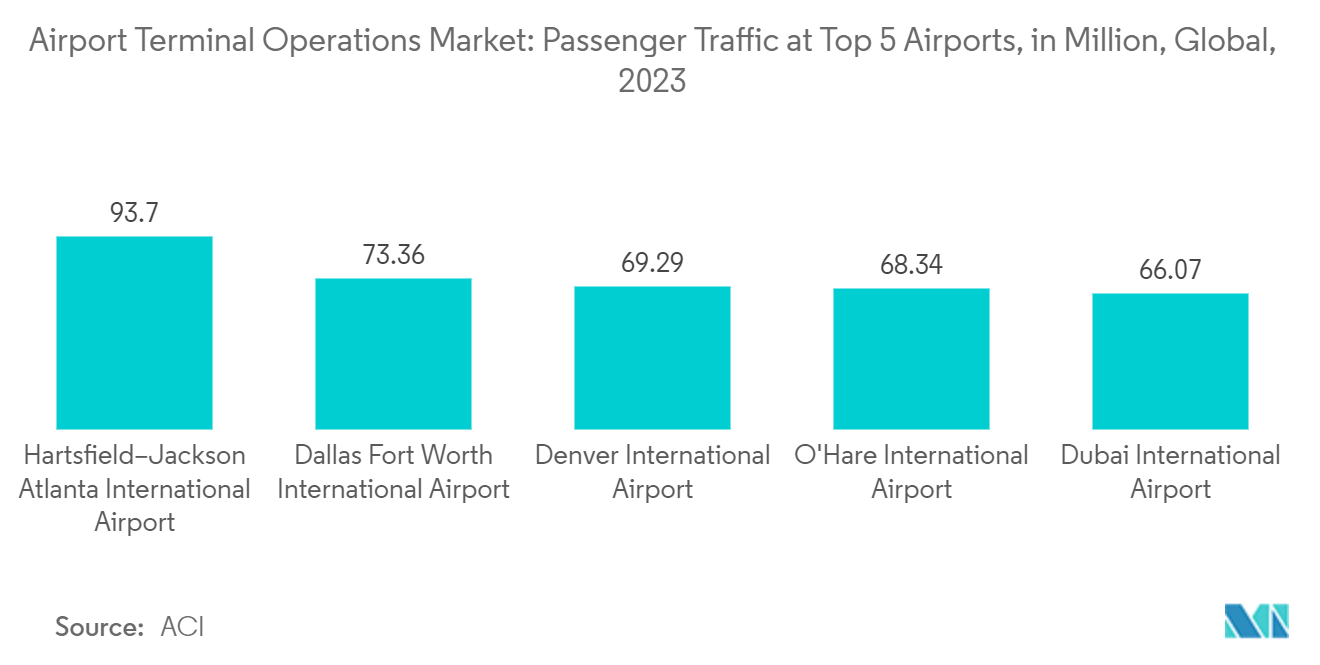

السوق مدفوع بالحاجة إلى إدارة الركاب والطائرات والأمتعة في الوقت المحدد في المطارات، وبناء مطارات أو محطات جديدة، وزيادة حركة الركاب الجوية. ومع ذلك، تظل الحوادث التشغيلية وفقدان/فقدان الأمتعة مصدر قلق للسوق.

أدى الارتفاع الكبير في حركة الركاب وزيادة الطلب على السفر الجوي إلى زيادة كبيرة في الطلب على عمليات المطارات الفعالة، مما أدى إلى زيادة شراء معدات الجيل الجديد المتكاملة مع إنترنت الأشياء (IoT)، ونظام تحديد المواقع العالمي (GPS)، وأجهزة الاستشعار على مستوى العالم. العقد الماضي. يقوم مصنعو معدات المطارات بتطوير نماذج جديدة متكاملة مع تقنيات المطارات الذكية. ونتيجة لذلك، يتزايد التركيز على التقنيات الجديدة، مثل المنتجات القائمة على أجهزة الاستشعار، والاتصال، ومنصات إنترنت الأشياء. وبالتالي، فإن هذه الأنواع من التطورات سوف تغذي نمو السوق. ومع ذلك، فإن تكاليف الترقية المرتفعة ستعيق نمو السوق.

اتجاهات سوق عمليات محطة المطار

من المتوقع أن يهيمن قطاع فحص الأمتعة على حصة السوق خلال فترة التوقعات.

تركز المطارات الكبرى على تقليل تأخير الركاب عند نقاط التفتيش مع الحفاظ على مستوى متقدم من الأمن. تحديث المطارات الجديدة والتقدم التكنولوجي يغذي نمو السوق.

ومن المتوقع أن يؤدي التركيز المتزايد على تحسين الكفاءة التشغيلية في المطارات إلى نمو السوق في السنوات القادمة. ومن المتوقع أن تظهر التطورات التكنولوجية، مثل استخدام الروبوت في عمليات ومساعي مناولة الأمتعة، بما في ذلك إنشاء مطارات جديدة وتوسيع المحطات الحالية، نظرة إيجابية لنمو هذا القطاع.

كما سيؤدي تجديد أنظمة فحص الأمتعة في المطارات المختلفة إلى نمو السوق. بالإضافة إلى ذلك، تستثمر معظم سلطات المطارات العالمية الآن في تجديد البنية التحتية للمطار لتوفير راحة أفضل وتجربة التعامل مع الأمتعة. وفقًا للاتحاد الدولي للنقل الجوي (IATA)، فإن الاعتماد العالمي لتقنية RFID يمكن أن يساعد صناعة الطيران على توفير مليارات الدولارات خلال السنوات القادمة. على سبيل المثال، في مارس 2022، أعلنت شركة Analogic Corporation أنه تم نشر نظام الفحص الأمني لنقاط التفتيش للتصوير المقطعي المحوسب (CT) الخاص بالشركة عند نقطة تفتيش TSA في مطار بلاتسبيرج الدولي (PBG) في الولايات المتحدة. يعد دمج نظام CT الجديد جزءًا من برنامج أنظمة فحص خصائص نقاط التفتيش (CPSS) التابع لإدارة أمن النقل، والذي سيتضمن تثبيت Analogic لأكثر من 300 نظام CPSS متوسط الحجم في نقاط التفتيش الأمنية بالمطارات في جميع أنحاء البلاد. ومن المتوقع أن تؤدي مبادرات مماثلة من قبل مشغلي المطارات في مناطق أخرى إلى دفع نمو القطاع خلال فترة التوقعات.

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق خلال فترة التوقعات

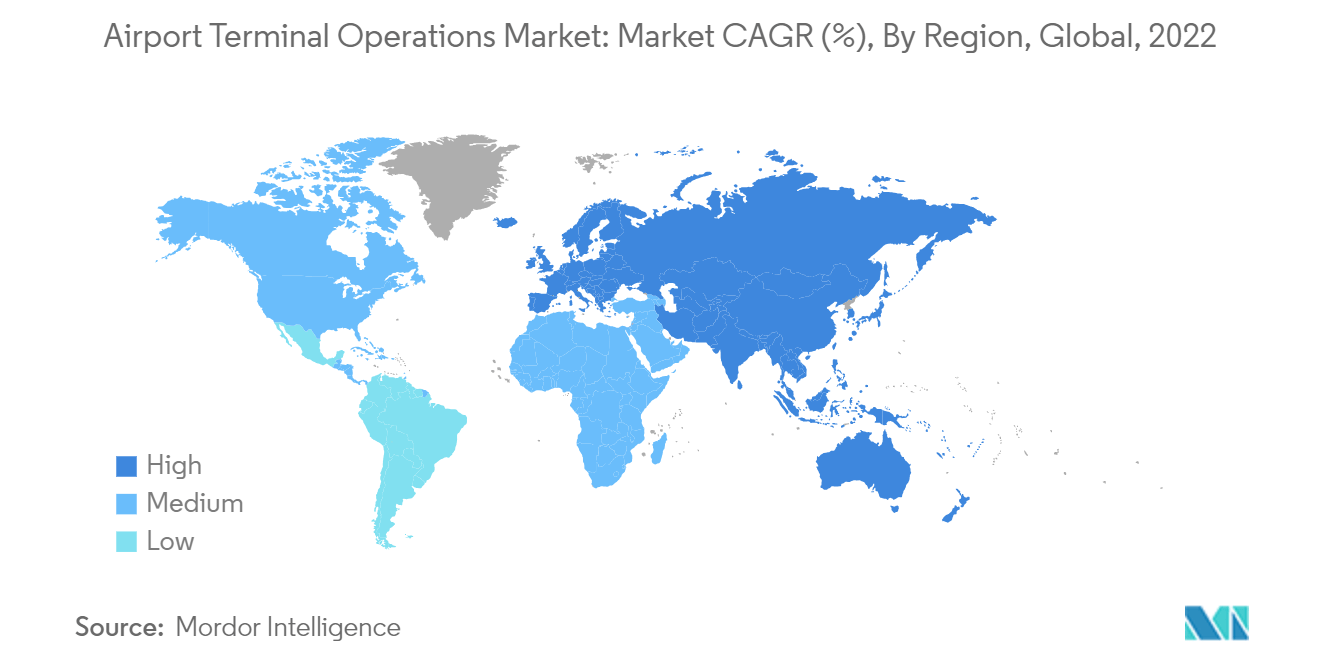

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على حصتها في السوق وتشهد أعلى نمو خلال الفترة المتوقعة. ويرجع ذلك في المقام الأول إلى بناء مطارات جديدة وتحديث مرافق المطارات الحالية، معظمها في الهند والصين وبعض البلدان في جنوب شرق آسيا، مثل فيتنام وتايلاند، لزيادة قدراتها على التعامل مع الركاب. كان لدى الصين إجمالي أكثر من 230 مطارًا مدنيًا بحلول عام 2018، وتخطط الصين لامتلاك إجمالي 450 مطارًا بحلول عام 2035 من خلال بناء حوالي 220 مطارًا جديدًا في السنوات الـ16 المقبلة لتلبية الطلب المتزايد على حركة الركاب الجوية. أيضًا، في فبراير 2022، أعلن مطار العاصمة بكين الدولي (BCIA) عن نيته تقديم تجربة سفر مريحة وفعالة باستخدام التقنيات الذكية المتكاملة، وحقن التكنولوجيا الذكية في مجموعة متنوعة من المجالات الذكية، بدءًا من الوقاية من الأوبئة ومكافحتها إلى تعزيز خدمة الركاب وتطوير المطار. تحسين كفاءة التشغيل.

كما يقوم مديرو المطارات أيضًا باستبدال الأنظمة القديمة بأنظمة أحدث حتى يمكن إجراء الفحص بسرعة وكفاءة أكبر. على سبيل المثال، في يناير 2022، بدأ مطار بيرث مشروعًا يسمى إصلاح فحص الركاب (CT Upgrade) لتحديث البنية التحتية لفحص الركاب في جميع المحطات. وبموجب المشروع، سيقوم المطار بتركيب ماسحات ضوئية جديدة للجسم، وأنظمة للكشف عن آثار المتفجرات، وأجهزة الكشف عن المعادن، وأجهزة الأشعة السينية، ومحطات عرض ثانوية مزودة بأجهزة كشف عن آثار المتفجرات في محطاته لتعزيز أمن الطيران المحلي والدولي. ومن المقرر أن تتحقق العديد من هذه المشتريات خلال فترة التنبؤ، ومن المتوقع أن تؤدي هذه المشتريات إلى تسريع نمو السوق.

نظرة عامة على صناعة عمليات المطارات

إن سوق عمليات محطات المطارات مجزأ، وتقوم الشركات بمواءمة منتجاتها وخدماتها إما لتكون الأفضل في نوع واحد من المنتجات أو لتصبح شركة مصنعة ومزودة للخدمات الكاملة لمنتجات الأمن والكشف. بعض اللاعبين الرئيسيين في سوق أنظمة فحص الركاب في المطارات هم SITA وBEUMER Group GmbH Co. KG وADELTE GROUP SL وSmiths Group وthyssenkrupp AG من بين اللاعبين البارزين في السوق الذين تمت دراستهم.

وقامت هذه الشركات بتوسيع تواجدها في مناطق مختلفة من خلال الشراكات مع سلطات المطارات وشركات الطيران. على سبيل المثال، في ديسمبر 2022، أطلقت إدارة أمن النقل نظامًا عالي التقنية للتعامل مع الأمتعة في مطار دنفر الدولي. يتميز نظام فحص الأمتعة المسجلة (CBIS) بشبكة معقدة من أحزمة النقل التي تقوم بفرز وتتبع الأمتعة من خلال عملية الفحص الأمني بتكلفة محتملة تبلغ 160 مليون دولار أمريكي. ومع تحسن الطلب في السوق مع نمو حركة الركاب، فمن المتوقع أن يكتسب اللاعبون الصغار ميزة تنافسية لتلبية احتياجات العملاء.

قادة سوق عمليات المطارات الطرفية

-

SITA

-

Smiths Group

-

BEUMER Group GmbH & Co. KG

-

ADELTE GROUP S.L.

-

thyssenkrupp AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق عمليات محطة المطار

- فبراير 2023 من أجل تحديث عملياته اليومية في المطار، أعلن مطار لندن لوتون (LLA) في المملكة المتحدة أنه قام بنشر حلول إدارة المطارات من SITA. ومن خلال استخدام هذه التكنولوجيا، أضافت LLA أنه يمكنها أتمتة المهام اليومية في المطار، مثل وضع خطط لمواقف الطائرات الأسبوعية وجداول الحافلات.

- أكتوبر 2022 من المتوقع أن يعزز مطار دلهي الدولي المحدود (DIAL) عملياته الجوية بعد شراء 62 سيارة كهربائية. ومن المتوقع أن يؤدي الاعتماد التدريجي على السيارات الكهربائية إلى خفض 10 آلاف طن من انبعاثات الغازات الدفيئة كل عام خلال ثلاثة إلى أربعة أشهر.

تجزئة صناعة عمليات المطارات

تم تصميم مبنى المطار لضمان تدفق انسيابي للمسافرين، سواء المغادرين أو القادمين، ويضم جميع المرافق الضرورية، مثل خدمات إصدار التذاكر، ونقاط تفتيش فحص الركاب، ومراكز تقديم الطعام ومطاعم الخدمة السريعة، وأنظمة فحص وفرز الأمتعة.

يتم تقسيم سوق عمليات محطات المطارات حسب نوع العملية والجغرافيا. من خلال التشغيل، يتم تقسيم السوق إلى صيانة البنية التحتية للمحطات الطرفية وترقيتها، وفحص الركاب، والتموين وQSR، والتقنيات الذكية، وفحص الأمتعة، وإصلاح وتجديد الطائرات. يغطي التقرير أيضًا أحجام السوق والتوقعات لسوق عمليات محطات المطارات في البلدان الرئيسية عبر مناطق مختلفة. لكل شريحة، يتم توفير حجم السوق من حيث القيمة (بالدولار الأمريكي).

| صيانة البنية التحتية للمحطة وترقيتها |

| فحص الركاب |

| تقديم الطعام وQSR |

| التقنيات الذكية |

| فحص الأمتعة |

| MRO للطائرات |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| أوروبا | المملكة المتحدة |

| فرنسا | |

| ألمانيا | |

| إيطاليا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| كوريا الجنوبية | |

| اليابان | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا اللاتينية | البرازيل |

| المكسيك | |

| بقية أمريكا اللاتينية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| المملكة العربية السعودية | |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع العملية | صيانة البنية التحتية للمحطة وترقيتها | |

| فحص الركاب | ||

| تقديم الطعام وQSR | ||

| التقنيات الذكية | ||

| فحص الأمتعة | ||

| MRO للطائرات | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| أوروبا | المملكة المتحدة | |

| فرنسا | ||

| ألمانيا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| كوريا الجنوبية | ||

| اليابان | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا اللاتينية | البرازيل | |

| المكسيك | ||

| بقية أمريكا اللاتينية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| المملكة العربية السعودية | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق عمليات المطارات

ما هو حجم سوق عمليات صالة المطار؟

من المتوقع أن يصل حجم سوق عمليات محطات المطارات إلى 7.96 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 9.95٪ ليصل إلى 12.79 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق عمليات محطات المطارات الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق عمليات محطات المطارات إلى 7.96 مليار دولار أمريكي.

من هم الباعة الرئيسيون في نطاق سوق عمليات المطارات؟

SITA، Smiths Group، BEUMER Group GmbH & Co. KG، ADELTE GROUP S.L.، thyssenkrupp AG هي الشركات الكبرى العاملة في سوق عمليات صالة المطار.

ما هي المنطقة الأسرع نموًا في سوق عمليات صالة المطار؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق عمليات صالة المطار؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق عمليات محطات المطارات.

ما هي السنوات التي يغطيها سوق عمليات محطات المطارات، وما هو حجم السوق في عام 2023؟

وفي عام 2023، قُدر حجم سوق عمليات محطات المطارات بنحو 7.24 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق عمليات المطارات للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق عمليات المطارات للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة عمليات المطارات

إحصائيات الحصة السوقية لعمليات المطارات الطرفية وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل عمليات محطة المطار توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.