حجم سوق البروتين في أفريقيا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

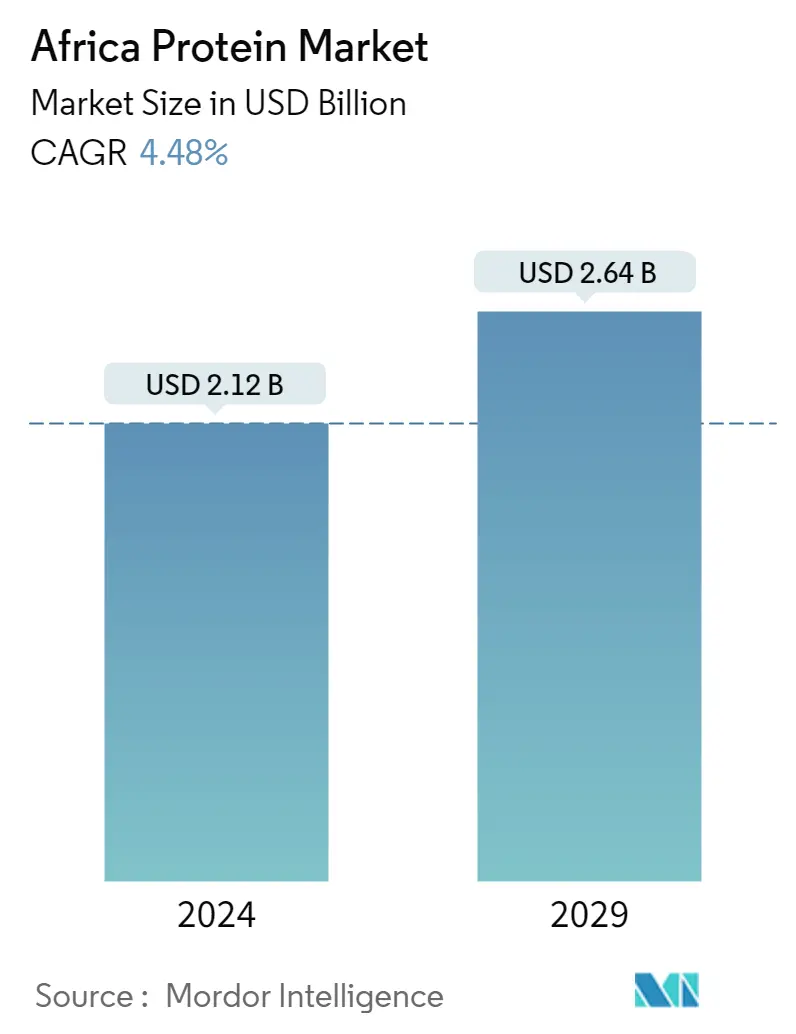

حجم السوق (2024) | USD 2.12 مليار دولار أمريكي |

|

|

حجم السوق (2029) | USD 2.64 مليار دولار أمريكي |

|

|

تركيز السوق | قليل |

|

|

أكبر مشاركة من قبل المستخدم النهائي | طعام و مشروبات |

|

|

CAGR(2024 - 2029) | 4.48 % |

|

|

أكبر حصة حسب البلد | نيجيريا |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق البروتين في أفريقيا

يقدر حجم سوق البروتين الأفريقي بـ 2.12 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 2.64 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.48٪ خلال الفترة المتوقعة (2024-2029).

تعمل مصادر البروتين البديلة المستدامة على تعزيز الطلب في السوق مع تطبيقها في الغالب من خلال قطاع الأغذية والمشروبات

- وشكلت البروتينات النباتية أعلى حصة من تطبيقات المستخدم النهائي (84.72%) في سوق البروتين الأفريقي. يتزايد وعي المستهلك بالقضايا العالمية مثل تغير المناخ وعدم استدامة تربية الحيوانات. علاوة على ذلك، فإن تأثير العديد من المشاهير على وسائل التواصل الاجتماعي يجعل الأنظمة الغذائية النباتية شائعة بين عامة الناس. على سبيل المثال، كانت كينيا ونيجيريا من بين البلدان العشرة الأولى في العالم من حيث نمو سكانها النباتيين بين عامي 2016 و 2017. وبما أن المستهلكين يختارون بنشاط الأطعمة والمشروبات التي تطمس الخطوط الفاصلة بين البقالة والأدوية، فإن الكمية الغذائية من البروتين في المنتجات يتزايد. وتتزايد مبيعات بدائل اللحوم وبدائل الحليب بالتوازي.

- يمثل قطاع الأعلاف الحيوانية أعلى حصة بنسبة 51.29% في تطبيقات البروتين النباتي في السوق التي تمت دراستها. يستخدم هذا القطاع بشكل كبير البروتين النباتي، وخاصة بروتينات الصويا والقمح، نظرًا لانخفاض تكلفة الاستخدام، وقابلية الهضم الممتازة، والنكهة المحايدة. يمكن لحيوان الإنتاج أن يعمل بأعلى مستوى له في تربية الحيوانات بسبب استخدام مصادر البروتين النباتي الجديدة، مثل البروتينات النباتية المهدرجة. شهد قطاع العناية الشخصية ومستحضرات التجميل أعلى نمو خلال فترة الدراسة، حيث بلغ معدل النمو السنوي المركب 7.12% من حيث الحجم. بروتين البازلاء هو المساهم الرئيسي في هذا النمو لأنه يقلل من TEWL ويزيد من محتوى الماء في الجلد.

- يتبع البروتين النباتي تطبيق البروتين الحيواني. من حيث التطبيق، كان قطاع الأغذية والمشروبات هو قطاع الاستخدام النهائي الرائد للبروتين الحيواني في المنطقة في عام 2022. واستحوذت القطاعات الفرعية للمخابز والوجبات الخفيفة على أعلى الحصص في قطاع الأغذية والمشروبات بنسبة 27.14% و23.58% على التوالي في عام 2022..

ومع تزايد شعبية البروتينات النباتية بين النيجيريين، شهدت البلاد ثاني أكبر مساهمة سوقية في سوق البروتين الأفريقي

- وعلى مستوى البلدان، سجلت نيجيريا هيمنتها على سوق البروتين الأفريقي، تليها جنوب أفريقيا، في عام 2022، بسبب ارتفاع النزعة النباتية بين السكان النيجيريين. تحظى البروتينات النباتية بشعبية كبيرة في نيجيريا، وخاصة بروتين الصويا، الذي يتميز بتكلفة منخفضة ومحتوى عالي من البروتين. ومن ثم، مع تزايد القبول، من المتوقع أن يسجل السوق النيجيري معدل النمو السنوي المركب الأسرع بنسبة 6.34٪، من حيث القيمة، خلال الفترة المتوقعة (2023-2029). كما أثر ارتفاع الدخل المتاح للسكان، والذي ارتفع إلى 45.3 مليار دولار أمريكي في عام 2021، بشكل إيجابي على نمو هذا القطاع منذ عام 2016 ومن المتوقع أن يستمر في القيام بذلك حتى عام 2029.

- ومن ناحية أخرى، شهدت البروتينات الحيوانية أيضًا طلبًا في السوق الأفريقية. في عام 2021، تشير التقديرات إلى أن حوالي 18-20٪ من الإنفاق الاستهلاكي للمستهلك الإثيوبي العادي تم تخصيصه للأغذية ذات المصدر الحيواني. تعد جنوب أفريقيا سوقًا رائدًا آخر يتمتع بصناعة أعلاف حيوانية أكبر نسبيًا، حيث تمثل حصة تبلغ 33.04% من قطاع الأعلاف الحيوانية الأفريقي. تعمل هذه العوامل على تعزيز نمو قطاع جنوب إفريقيا من سوق البروتين الإفريقي.

- ومع ذلك، حسب نوع البروتين، سيطرت البروتينات النباتية على السوق بحصة قدرها 63.6% من حيث الحجم في عام 2022 ومن المتوقع أن تسجل معدل نمو سنوي مركب أعلى بنسبة 4.30% من حيث القيمة خلال الفترة المتوقعة، بسبب ارتفاع عدد النباتيين. في المنطقة. صرح حوالي 66% من سكان جنوب إفريقيا أنهم مهتمون باللحوم النباتية في عام 2021، مما أدى إلى نمو هذا القطاع. وقد جرب حوالي 81% من المستهلكين الحليب النباتي، و48% جربوا بدائل الألبان الأخرى، و44% جربوا بدائل اللحوم النباتية في عام 2021.

اتجاهات سوق البروتين في أفريقيا

- اللاعبين الرئيسيين للتركيز أكثر على السوق الأفريقية

- إن زيادة توظيف النساء مما أدى إلى فرص نمو هائلة قادت هذا القطاع

- المشروبات الوظيفية لدعم نمو السوق

- يشكل المحتوى العالي من السكر في حبوب الإفطار تهديدًا كبيرًا لنمو القطاع

- عدم توفر الصلصة الشعبية قد يعيق نمو الصناعة

- ارتفاع استهلاك منتجات الحلويات في المنزل لتعزيز السوق

- بدائل الألبان تؤثر على الطلب

- تزايد عدد كبار السن وزيادة خطر الإصابة بالأمراض المزمنة والإعاقات التي تقود السوق

- التكيف التكنولوجي يقود هذه الصناعة

- تزدهر الصناعة بسبب زيادة الأنشطة الترويجية

- لقد كان تزايد تناول الوجبات الخفيفة الصحية بمثابة دفعة قوية لهذا القطاع

- قد تفيد قاعدة المستهلكين المتوسعة سوق المكملات الرياضية

- تعتبر أعلاف الحيوانات من الأعمال المتخلفة ذات إمكانات النمو العالية

- ويتم تعزيز الطلب من خلال زيادة الدخل المتاح والتوسع الحضري

- استهلاك البروتين النباتي ينمو بمعدل نمو ثابت

- يساهم إنتاج فول الصويا والقمح والبازلاء بشكل رئيسي كمواد خام لمصنعي مكونات البروتين النباتي

نظرة عامة على صناعة البروتين في أفريقيا

سوق البروتين في أفريقيا مجزأ، حيث تستحوذ الشركات الخمس الكبرى على 6.39%. اللاعبون الرئيسيون في هذا السوق هم شركة Cargill Incorporated، وFonterra Co-operative Group Limited، وHilmar Cheese Company Inc.، وInternational Flavours Fragrances, Inc.، وKerry Group plc (مرتبة أبجديًا).

قادة سوق البروتين في أفريقيا

Cargill Incorporated

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Amesi Group, Lactoprot Deutschland GmbH, Prolactal.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البروتين في أفريقيا

- فبراير 2021 أعلنت شركة DuPont's Nutrition Biosciences وشركة المكونات IFF عن اندماجهما في عام 2021. وستواصل الشركة المندمجة العمل تحت اسم IFF. تمنح المحافظ التكميلية للشركة مناصب قيادية ضمن مجموعة من المكونات، بما في ذلك بروتين الصويا.

- يونيو 2020 قامت شركة Kerry Group بتوسيع مجموعتها من مكونات البروتين النباتي. تشتمل المجموعة على منتجات عضوية ونباتية وخالية من مسببات الحساسية والتي تستخدم على نطاق واسع في مختلف تطبيقات الأغذية والمشروبات. في المجمل، تم تطوير 13 مكونًا جديدًا من البروتين النباتي لمجموعتي ProDiem وHypro.

- يناير 2019 في ليزن، أنشأت منشأة لاكتوبروت الألمانية أول مصنع لتبخير أملاح الحليب في العالم وزادت قدرة مصنع الكازين إلى 27000 لتر/ساعة.

تقرير سوق البروتين في أفريقيا – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. حجم سوق المستخدم النهائي

2.1.1. أغذية الأطفال وصيغة الرضع

2.1.2. مخبز

2.1.3. المشروبات

2.1.4. حبوب الإفطار

2.1.5. التوابل / الصلصات

2.1.6. الحلويات

2.1.7. الألبان ومنتجات الألبان البديلة

2.1.8. تغذية المسنين والتغذية الطبية

2.1.9. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

2.1.10. المنتجات الغذائية RTE/RTC

2.1.11. وجبات خفيفة

2.1.12. تغذية الرياضة/الأداء

2.1.13. الأعلاف الحيوانية

2.1.14. العناية الشخصية ومستحضرات التجميل

2.2. اتجاهات استهلاك البروتين

2.2.1. حيوان

2.2.2. نبات

2.3. اتجاهات الإنتاج

2.3.1. حيوان

2.3.2. نبات

2.4. الإطار التنظيمي

2.4.1. جنوب أفريقيا

2.5. تحليل سلسلة القيمة وقنوات التوزيع

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. مصدر

3.1.1. حيوان

3.1.1.1. حسب نوع البروتين

3.1.1.1.1. الكازين والكازينات

3.1.1.1.2. الكولاجين

3.1.1.1.3. بروتين البيض

3.1.1.1.4. الجيلاتين

3.1.1.1.5. بروتين الحشرات

3.1.1.1.6. بروتين الحليب

3.1.1.1.7. بروتين مصل اللبن

3.1.1.1.8. بروتينات حيوانية أخرى

3.1.2. ميكروبية

3.1.2.1. حسب نوع البروتين

3.1.2.1.1. بروتين الطحالب

3.1.2.1.2. البروتين الفطري

3.1.3. نبات

3.1.3.1. حسب نوع البروتين

3.1.3.1.1. بروتين القنب

3.1.3.1.2. بروتين البازلاء

3.1.3.1.3. بروتين البطاطس

3.1.3.1.4. بروتين الأرز

3.1.3.1.5. أنا بروتين

3.1.3.1.6. بروتين القمح

3.1.3.1.7. بروتينات نباتية أخرى

3.2. المستخدم النهائي

3.2.1. الأعلاف الحيوانية

3.2.2. طعام و مشروبات

3.2.2.1. بواسطة المستخدم النهائي الفرعي

3.2.2.1.1. مخبز

3.2.2.1.2. المشروبات

3.2.2.1.3. حبوب الإفطار

3.2.2.1.4. التوابل / الصلصات

3.2.2.1.5. الحلويات

3.2.2.1.6. الألبان ومنتجات الألبان البديلة

3.2.2.1.7. اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

3.2.2.1.8. المنتجات الغذائية RTE/RTC

3.2.2.1.9. وجبات خفيفة

3.2.3. العناية الشخصية ومستحضرات التجميل

3.2.4. المكملات

3.2.4.1. بواسطة المستخدم النهائي الفرعي

3.2.4.1.1. أغذية الأطفال وصيغة الرضع

3.2.4.1.2. تغذية المسنين والتغذية الطبية

3.2.4.1.3. تغذية الرياضة/الأداء

3.3. دولة

3.3.1. نيجيريا

3.3.2. جنوب أفريقيا

3.3.3. بقية أفريقيا

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Amesi Group

4.4.2. Cargill Incorporated

4.4.3. Fonterra Co-operative Group Limited

4.4.4. Hilmar Cheese Company Inc.

4.4.5. International Flavors & Fragrances, Inc.

4.4.6. Kerry Group plc

4.4.7. Lactoprot Deutschland GmbH

4.4.8. Prolactal

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- حجم سوق أغذية الأطفال وتركيبات الرضع، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 2:

- حجم سوق المخابز، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 3:

- حجم سوق المشروبات، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 4:

- حجم سوق حبوب الإفطار، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 5:

- حجم سوق التوابل/الصلصات، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 6:

- حجم سوق الحلويات، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 7:

- حجم سوق الألبان ومنتجات الألبان البديلة، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 8:

- حجم سوق تغذية المسنين والتغذية الطبية، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 9:

- حجم سوق اللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 10:

- حجم سوق المنتجات الغذائية RTE/RTC، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 11:

- حجم سوق الوجبات الخفيفة، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 12:

- حجم سوق التغذية الرياضية/الأداء، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 13:

- حجم سوق الأعلاف الحيوانية، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 14:

- حجم سوق العناية الشخصية ومستحضرات التجميل، بالطن المتري، أفريقيا، 2017 - 2029

- شكل 15:

- نصيب الفرد من استهلاك البروتين الحيواني، جرام، أفريقيا، 2017 - 2029

- شكل 16:

- نصيب الفرد من استهلاك البروتين النباتي، جرام، أفريقيا، 2017 - 2029

- شكل 17:

- إنتاج المواد الخام للبروتين الحيواني، بالطن المتري، أفريقيا، 2017 - 2021

- شكل 18:

- إنتاج المواد الخام من البروتين النباتي، بالطن المتري، أفريقيا، 2017 - 2021

- شكل 19:

- حجم سوق البروتين، بالأطنان، أفريقيا، 2017 - 2029

- شكل 20:

- قيمة سوق البروتين، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 21:

- حجم سوق البروتين حسب المصدر، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 22:

- قيمة سوق البروتين حسب المصدر، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 23:

- حصة القيمة من سوق البروتين حسب المصدر،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 24:

- حصة حجم سوق البروتين حسب المصدر،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 25:

- حجم سوق البروتين الحيواني حسب نوع البروتين والأطنان المترية، أفريقيا، 2017 - 2029

- شكل 26:

- قيمة سوق البروتين الحيواني حسب نوع البروتين، الدولار الأمريكي، أفريقيا، 2017-2029

- شكل 27:

- حصة القيمة من سوق البروتين الحيواني حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 28:

- حصة حجم سوق البروتين الحيواني حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 29:

- حجم سوق الكازين والكازينات، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 30:

- قيمة سوق الكازين والكازينات، بالدولار الأمريكي، في أفريقيا، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق الكازين والكازينات حسب المستخدم النهائي، نسبة الكازين والكازينات، أفريقيا، 2022 مقابل 2029

- شكل 32:

- حجم سوق الكولاجين، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 33:

- قيمة سوق الكولاجين بالدولار الأمريكي في أفريقيا، 2017 - 2029

- شكل 34:

- حصة القيمة من سوق الكولاجين من قبل المستخدم النهائي، نسبة الكولاجين في أفريقيا، 2022 مقابل 2029

- شكل 35:

- حجم سوق بروتين البيض، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 36:

- قيمة سوق بروتين البيض بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 37:

- حصة القيمة من سوق بروتين البيض من قبل المستخدم النهائي، النسبة المئوية لبروتين البيض، أفريقيا، 2022 مقابل 2029

- شكل 38:

- حجم سوق الجيلاتين، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 39:

- قيمة سوق الجيلاتين بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 40:

- حصة القيمة من سوق الجيلاتين من قبل المستخدم النهائي، نسبة الجيلاتين، أفريقيا، 2022 مقابل 2029

- شكل 41:

- حجم سوق بروتين الحشرات، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 42:

- قيمة سوق بروتين الحشرات، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق بروتين الحشرات من قبل المستخدم النهائي،٪ بروتين الحشرات، أفريقيا، 2022 مقابل 2029

- شكل 44:

- حجم سوق بروتين الحليب، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 45:

- قيمة سوق بروتين الحليب، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 46:

- حصة القيمة من سوق بروتين الحليب من قبل المستخدم النهائي، النسبة المئوية لبروتين الحليب، أفريقيا، 2022 مقابل 2029

- شكل 47:

- حجم سوق بروتين مصل اللبن، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 48:

- قيمة سوق بروتين مصل اللبن، بالدولار الأمريكي، وأفريقيا، 2017 - 2029

- شكل 49:

- حصة القيمة من سوق بروتين مصل اللبن من قبل المستخدم النهائي،٪ بروتين مصل اللبن، أفريقيا، 2022 مقابل 2029

- شكل 50:

- حجم سوق البروتين الحيواني الآخر، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 51:

- قيمة سوق البروتين الحيواني الآخر، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 52:

- حصة القيمة من سوق البروتين الحيواني الآخر حسب المستخدم النهائي، النسبة المئوية للبروتين الحيواني الآخر، أفريقيا، 2022 مقابل 2029

- شكل 53:

- حجم سوق البروتين الميكروبي حسب نوع البروتين والأطنان المترية، أفريقيا، 2017 - 2029

- شكل 54:

- قيمة سوق البروتين الميكروبي حسب نوع البروتين، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق البروتين الميكروبي حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 56:

- حصة حجم سوق البروتين الميكروبي حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 57:

- حجم سوق بروتين الطحالب، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 58:

- قيمة سوق بروتين الطحالب، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق بروتين الطحالب من قبل المستخدم النهائي، النسبة المئوية لبروتين الطحالب، أفريقيا، 2022 مقابل 2029

- شكل 60:

- حجم سوق الميكوبروتين، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 61:

- قيمة سوق الميكوبروتين، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 62:

- حصة قيمة سوق الميكوبروتين من قبل المستخدم النهائي،٪ الميكوبروتين، أفريقيا، 2022 مقابل 2029

- شكل 63:

- حجم سوق البروتين النباتي حسب نوع البروتين والأطنان المترية، أفريقيا، 2017 - 2029

- شكل 64:

- قيمة سوق البروتين النباتي حسب نوع البروتين، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 65:

- حصة القيمة من سوق البروتين النباتي حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 66:

- الحصة الحجمية لسوق البروتين النباتي حسب نوع البروتين،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 67:

- حجم سوق بروتين القنب، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 68:

- قيمة سوق بروتين القنب، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 69:

- حصة قيمة سوق بروتين القنب من قبل المستخدم النهائي،٪ بروتين القنب، أفريقيا، 2022 مقابل 2029

- شكل 70:

- حجم سوق بروتين البازلاء، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 71:

- قيمة سوق بروتين البازلاء، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 72:

- حصة القيمة من سوق بروتين البازلاء من قبل المستخدم النهائي، النسبة المئوية لبروتين البازلاء، أفريقيا، 2022 مقابل 2029

- شكل 73:

- حجم سوق بروتين البطاطس، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 74:

- قيمة سوق بروتين البطاطس بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 75:

- حصة القيمة من سوق بروتين البطاطس من قبل المستخدم النهائي، النسبة المئوية لبروتين البطاطس، أفريقيا، 2022 مقابل 2029

- شكل 76:

- حجم سوق بروتين الأرز، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 77:

- قيمة سوق بروتين الأرز بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 78:

- حصة القيمة من سوق بروتين الأرز من قبل المستخدم النهائي، النسبة المئوية لبروتين الأرز، أفريقيا، 2022 مقابل 2029

- شكل 79:

- حجم سوق بروتين الصويا، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 80:

- قيمة سوق بروتين الصويا بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 81:

- حصة القيمة من سوق بروتين الصويا من قبل المستخدم النهائي، النسبة المئوية لبروتين الصويا، أفريقيا، 2022 مقابل 2029

- شكل 82:

- حجم سوق بروتين القمح، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 83:

- قيمة سوق بروتين القمح بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 84:

- حصة القيمة من سوق بروتين القمح من قبل المستخدم النهائي، نسبة بروتين القمح، أفريقيا، 2022 مقابل 2029

- شكل 85:

- حجم سوق البروتينات النباتية الأخرى، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 86:

- قيمة سوق البروتينات النباتية الأخرى، دولار أمريكي، أفريقيا، 2017 - 2029

- شكل 87:

- حصة القيمة من سوق البروتينات النباتية الأخرى حسب المستخدم النهائي، النسبة المئوية للبروتينات النباتية الأخرى، أفريقيا، 2022 مقابل 2029

- شكل 88:

- حجم سوق البروتين حسب المستخدم النهائي، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 89:

- قيمة سوق البروتين حسب المستخدم النهائي، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 90:

- حصة القيمة من سوق البروتين حسب المستخدم النهائي،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 91:

- حصة حجم سوق البروتين من قبل المستخدم النهائي،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 92:

- حجم سوق البروتين والأعلاف الحيوانية، أفريقيا، 2017 - 2029

- شكل 93:

- قيمة سوق البروتين والأعلاف الحيوانية في أفريقيا، 2017 - 2029

- شكل 94:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للأعلاف الحيوانية، أفريقيا، 2022 مقابل 2029

- شكل 95:

- حجم سوق البروتين والأغذية والمشروبات المستخدم النهائي، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 96:

- قيمة سوق البروتين والأغذية والمشروبات للمستخدم النهائي، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 97:

- حصة القيمة من سوق البروتين حسب المستخدم النهائي للأغذية والمشروبات،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 98:

- حصة حجم سوق البروتين حسب المستخدم النهائي للأغذية والمشروبات،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 99:

- حجم سوق البروتين، المخابز، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 100:

- قيمة سوق البروتين، المخبوزات، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 101:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة المخابز، أفريقيا، 2022 مقابل 2029

- شكل 102:

- حجم سوق البروتين والمشروبات والأطنان المترية، أفريقيا، 2017 - 2029

- شكل 103:

- قيمة سوق البروتين والمشروبات بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 104:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة المشروبات، أفريقيا، 2022 مقابل 2029

- شكل 105:

- حجم سوق البروتين، حبوب الإفطار، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 106:

- قيمة سوق البروتين، حبوب الإفطار، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 107:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لحبوب الإفطار، أفريقيا، 2022 مقابل 2029

- شكل 108:

- حجم سوق البروتين، التوابل/الصلصات، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 109:

- قيمة سوق البروتين، التوابل/الصلصات، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 110:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للتوابل/الصلصات، أفريقيا، 2022 مقابل 2029

- شكل 111:

- حجم سوق البروتين، الحلويات، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 112:

- قيمة سوق البروتين والحلويات والدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 113:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة الحلويات، أفريقيا، 2022 مقابل 2029

- شكل 114:

- حجم سوق البروتين ومنتجات الألبان ومنتجات الألبان البديلة، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 115:

- قيمة سوق البروتين ومنتجات الألبان ومنتجات الألبان البديلة بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 116:

- حصة قيمة سوق البروتين حسب المصدر، النسبة المئوية لمنتجات الألبان ومنتجات الألبان البديلة، أفريقيا، 2022 مقابل 2029

- شكل 117:

- حجم سوق البروتين واللحوم/الدواجن/الأطعمة البحرية ومنتجات اللحوم البديلة، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 118:

- قيمة سوق البروتين واللحوم/الدواجن/المأكولات البحرية والمنتجات البديلة للحوم، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 119:

- حصة القيمة من سوق البروتين حسب المصدر، نسبة اللحوم/الدواجن/المأكولات البحرية والمنتجات البديلة للحوم، أفريقيا، 2022 مقابل 2029

- شكل 120:

- حجم سوق البروتين، المنتجات الغذائية الجاهزة للاستهلاك/التسليم، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 121:

- قيمة سوق البروتين، المنتجات الغذائية الجاهزة للاستخدام/المنتجات الغذائية الجاهزة للاستخدام، بالدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 122:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للمنتجات الغذائية RTE/RTC، أفريقيا، 2022 مقابل 2029

- شكل 123:

- حجم سوق البروتين، الوجبات الخفيفة، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 124:

- قيمة سوق البروتين، الوجبات الخفيفة، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 125:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للوجبات الخفيفة، أفريقيا، 2022 مقابل 2029

- شكل 126:

- حجم سوق البروتين والعناية الشخصية ومستحضرات التجميل في أفريقيا، 2017 - 2029

- شكل 127:

- قيمة سوق البروتين والعناية الشخصية ومستحضرات التجميل في أفريقيا، 2017 - 2029

- شكل 128:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للعناية الشخصية ومستحضرات التجميل، أفريقيا، 2022 مقابل 2029

- شكل 129:

- حجم سوق البروتين، المكملات الغذائية للمستخدم النهائي، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 130:

- قيمة سوق البروتين، المكملات الغذائية للمستخدم النهائي، دولار أمريكي، أفريقيا، 2017-2029

- شكل 131:

- حصة القيمة من سوق البروتين حسب المكملات المستخدم النهائي،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 132:

- حصة حجم سوق البروتين حسب المستخدم النهائي للمكملات الغذائية،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 133:

- حجم سوق البروتين، أغذية الأطفال وتركيبة الرضع، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 134:

- قيمة سوق البروتين وأغذية الأطفال وتركيبة الرضع، بالدولار الأمريكي، وأفريقيا، 2017 - 2029

- شكل 135:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لأغذية الأطفال وتركيبات الرضع، أفريقيا، 2022 مقابل 2029

- شكل 136:

- حجم سوق البروتين، تغذية المسنين والتغذية الطبية، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 137:

- قيمة سوق البروتين وتغذية المسنين والتغذية الطبية بالدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 138:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية لتغذية المسنين والتغذية الطبية، أفريقيا، 2022 مقابل 2029

- شكل 139:

- حجم سوق البروتين، التغذية الرياضية/الأداء، الأطنان المترية، أفريقيا، 2017 - 2029

- شكل 140:

- قيمة سوق البروتين، التغذية الرياضية/الأداء، الدولار الأمريكي، أفريقيا، 2017 - 2029

- شكل 141:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية للتغذية الرياضية/الأداء، أفريقيا، 2022 مقابل 2029

- شكل 142:

- حجم سوق البروتين حسب البلد، بالأطنان المترية، أفريقيا، 2017 - 2029

- شكل 143:

- قيمة سوق البروتين حسب البلد والدولار الأمريكي وأفريقيا، 2017 - 2029

- شكل 144:

- حصة القيمة من سوق البروتين حسب البلد، النسبة المئوية، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 145:

- حجم حصة سوق البروتين حسب البلد،٪، أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 146:

- حجم سوق البروتين، بالأطنان المترية، نيجيريا، 2017 - 2029

- شكل 147:

- قيمة سوق البروتين، الدولار الأمريكي، نيجيريا، 2017 - 2029

- شكل 148:

- حصة القيمة من سوق البروتين حسب المصدر،٪، نيجيريا، 2022 مقابل 2029

- شكل 149:

- حجم سوق البروتين، بالأطنان المترية، جنوب أفريقيا، 2017 - 2029

- شكل 150:

- قيمة سوق البروتين بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 151:

- حصة القيمة من سوق البروتين حسب المصدر،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 152:

- حجم سوق البروتين، بالأطنان المترية، بقية أفريقيا، 2017 - 2029

- شكل 153:

- قيمة سوق البروتين، بالدولار الأمريكي، في بقية أفريقيا، 2017 - 2029

- شكل 154:

- حصة القيمة من سوق البروتين حسب المصدر، النسبة المئوية، بقية أفريقيا، 2022 مقابل 2029

- شكل 155:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، سوق البروتين الأفريقي، 2017 - 2022

- شكل 156:

- الاستراتيجيات الأكثر اعتماداً، إحصاء، أفريقيا، 2017 - 2022

- شكل 157:

- حصة القيمة من اللاعبين الرئيسيين،٪، سوق البروتين في أفريقيا، 2021

تجزئة صناعة البروتين في أفريقيا

تتم تغطية الحيوانات والميكروبات والنباتات كقطاعات حسب المصدر. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي. يتم تغطية نيجيريا وجنوب أفريقيا كقطاعات حسب الدولة.

- وشكلت البروتينات النباتية أعلى حصة من تطبيقات المستخدم النهائي (84.72%) في سوق البروتين الأفريقي. يتزايد وعي المستهلك بالقضايا العالمية مثل تغير المناخ وعدم استدامة تربية الحيوانات. علاوة على ذلك، فإن تأثير العديد من المشاهير على وسائل التواصل الاجتماعي يجعل الأنظمة الغذائية النباتية شائعة بين عامة الناس. على سبيل المثال، كانت كينيا ونيجيريا من بين البلدان العشرة الأولى في العالم من حيث نمو سكانها النباتيين بين عامي 2016 و 2017. وبما أن المستهلكين يختارون بنشاط الأطعمة والمشروبات التي تطمس الخطوط الفاصلة بين البقالة والأدوية، فإن الكمية الغذائية من البروتين في المنتجات يتزايد. وتتزايد مبيعات بدائل اللحوم وبدائل الحليب بالتوازي.

- يمثل قطاع الأعلاف الحيوانية أعلى حصة بنسبة 51.29% في تطبيقات البروتين النباتي في السوق التي تمت دراستها. يستخدم هذا القطاع بشكل كبير البروتين النباتي، وخاصة بروتينات الصويا والقمح، نظرًا لانخفاض تكلفة الاستخدام، وقابلية الهضم الممتازة، والنكهة المحايدة. يمكن لحيوان الإنتاج أن يعمل بأعلى مستوى له في تربية الحيوانات بسبب استخدام مصادر البروتين النباتي الجديدة، مثل البروتينات النباتية المهدرجة. شهد قطاع العناية الشخصية ومستحضرات التجميل أعلى نمو خلال فترة الدراسة، حيث بلغ معدل النمو السنوي المركب 7.12% من حيث الحجم. بروتين البازلاء هو المساهم الرئيسي في هذا النمو لأنه يقلل من TEWL ويزيد من محتوى الماء في الجلد.

- يتبع البروتين النباتي تطبيق البروتين الحيواني. من حيث التطبيق، كان قطاع الأغذية والمشروبات هو قطاع الاستخدام النهائي الرائد للبروتين الحيواني في المنطقة في عام 2022. واستحوذت القطاعات الفرعية للمخابز والوجبات الخفيفة على أعلى الحصص في قطاع الأغذية والمشروبات بنسبة 27.14% و23.58% على التوالي في عام 2022..

| مصدر | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| المستخدم النهائي | |||||||||||||

| الأعلاف الحيوانية | |||||||||||||

| |||||||||||||

| العناية الشخصية ومستحضرات التجميل | |||||||||||||

|

| دولة | |

| نيجيريا | |

| جنوب أفريقيا | |

| بقية أفريقيا |

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.