حجم سوق الخدمات الغذائية في جنوب أفريقيا

|

|

فترة الدراسة | 2017 - 2029 |

|

|

حجم السوق (2024) | USD 8.91 Billion |

|

|

حجم السوق (2029) | USD 17.22 Billion |

|

|

أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة السريعة |

|

|

CAGR (2024 - 2029) | 14.09 % |

|

|

الأسرع نموًا حسب نوع خدمة الطعام | المطبخ السحابي |

|

|

تركيز السوق | قليل |

اللاعبين الرئيسيين |

||

|

||

|

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في جنوب أفريقيا

يُقدر حجم سوق الخدمات الغذائية في جنوب إفريقيا بـ 8.91 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 17.22 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 14.09٪ خلال الفترة المتوقعة (2024-2029).

تعمل الشعبية المتزايدة لمنصات توصيل الطعام مثل Mr.D وUber Eats على تعزيز نمو السوق

- تمتلك مطاعم الخدمة السريعة حصة كبيرة من السوق. خلال فترة الدراسة، من المتوقع أن يسجل قطاع مطاعم الخدمة السريعة معدل نمو سنوي مركب قدره 7.61% من حيث القيمة. أدى نمو خدمات توصيل الطعام مثل Mr. D Food وUber Eats في جنوب أفريقيا إلى تسهيل وصول مطاعم الوجبات السريعة إلى العملاء الذين لا يستطيعون زيارة منافذ البيع الفعلية الخاصة بهم. يسيطر السيد D Food على 30% من صناعة توصيل الطعام في جنوب إفريقيا، بينما تمتلك Uber Eats حصة 25%. وقد أدى ذلك إلى زيادة قدرة مطاعم الخدمة السريعة على توسيع قدراتها في التسليم والوصول إلى المزيد من العملاء. يعد الدجاج المعالج والبرغر والأسماك المصنعة والبيتزا والسندويشات، من بين أشياء أخرى، من بين عناصر الوجبات السريعة الرئيسية التي تكتسب شعبية في سوق جنوب إفريقيا.

- تمتلك FSR ثاني أكبر حصة في السوق. في قطاع FSR، يتوسع القطاع الفرعي للمطبخ الآسيوي ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 13.58% من حيث القيمة في الفترة المتوقعة. جنوب أفريقيا بلد متنوع وسكانه متعددو الثقافات. أدى هذا التعرض إلى زيادة التقدير والطلب على النكهات والأطباق الآسيوية. وقد حدثت زيادة في الهجرة إلى جنوب أفريقيا من الدول الآسيوية، مثل الصين والهند. ويشكل الهنود في جنوب إفريقيا حوالي 2.5% من سكان جنوب إفريقيا في عام 2023، أي ما يقرب من 1.6 مليون شخص. أدت هذه الهجرة إلى افتتاح المزيد من المطاعم الآسيوية في جنوب إفريقيا.

- من المتوقع أن تسجل المطابخ السحابية معدل نمو سنوي مركب قدره 18.76% من حيث القيمة خلال الفترة المتوقعة. تقدم المطابخ السحابية مجموعة واسعة من خيارات المأكولات لتلبية الأذواق المتنوعة للمستهلكين في جنوب إفريقيا. وقد تعاونت المطابخ السحابية الشهيرة مثل Kitchens Dot Com، التي تعمل في جوهانسبرج وكيب تاون، وGhostKitchenZA مع مطاعم قائمة لتقديم قوائم التوصيل فقط تحت أسماء تجارية مختلفة.

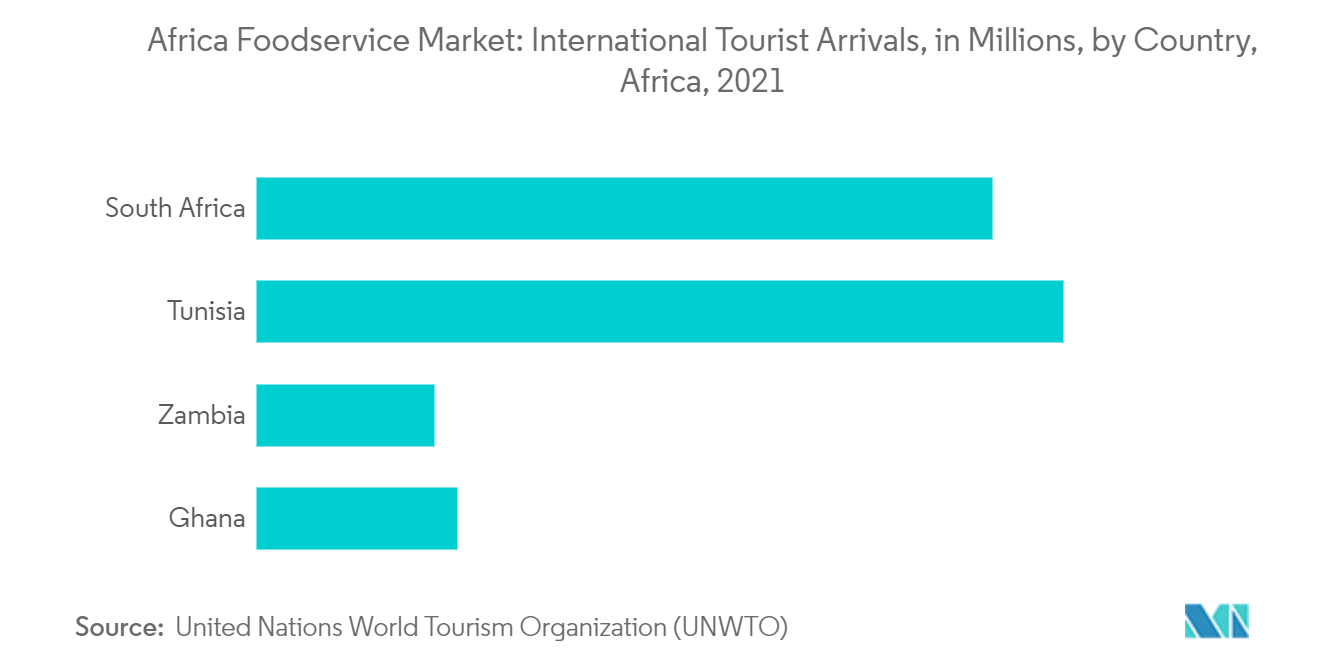

ارتفاع الإنفاق السياحي يقود مبيعات الخدمات الغذائية

السياحة الترفيهية هي المسؤولة عن جزء كبير من الإنفاق السياحي في أفريقيا. في عام 2021 ، كانت الخدمات الغذائية الاستهلاكية من خلال السياحة الترفيهية تنمو بسرعة ، لا سيما في وجهات مثل المغرب وجنوب إفريقيا ، حيث السياحة صناعة سريعة النمو. من المتوقع أيضا أن ينمو الطلب على سلاسل المطاعم الدولية والمطاعم كاملة الخدمات خلال فترة التوقعات. إلى جانب ارتفاع السياحة ، كان الاحتفال بالطعام المحلي كجزء من السياحة وتسهيل العلاقات التجارية بين الفنادق والمطاعم والموردين المحليين جزءا لا يتجزأ من السياحة الأفريقية ، مما دفع الإنفاق السياحي إلى منافذ الخدمات الغذائية. وفقا لمقياس السياحة العالمية التابع لمنظمة السياحة العالمية ، زاد عدد السياح الوافدين إلى إفريقيا بنسبة 12٪ في عام 2021 مقارنة بعام 2020. ومع ذلك ، فإنها لا تزال أقل بنسبة 74٪ مما كانت عليه في عام 2019 ، مما أدى إلى دفع سوق الخدمات الغذائية الإقليمية.

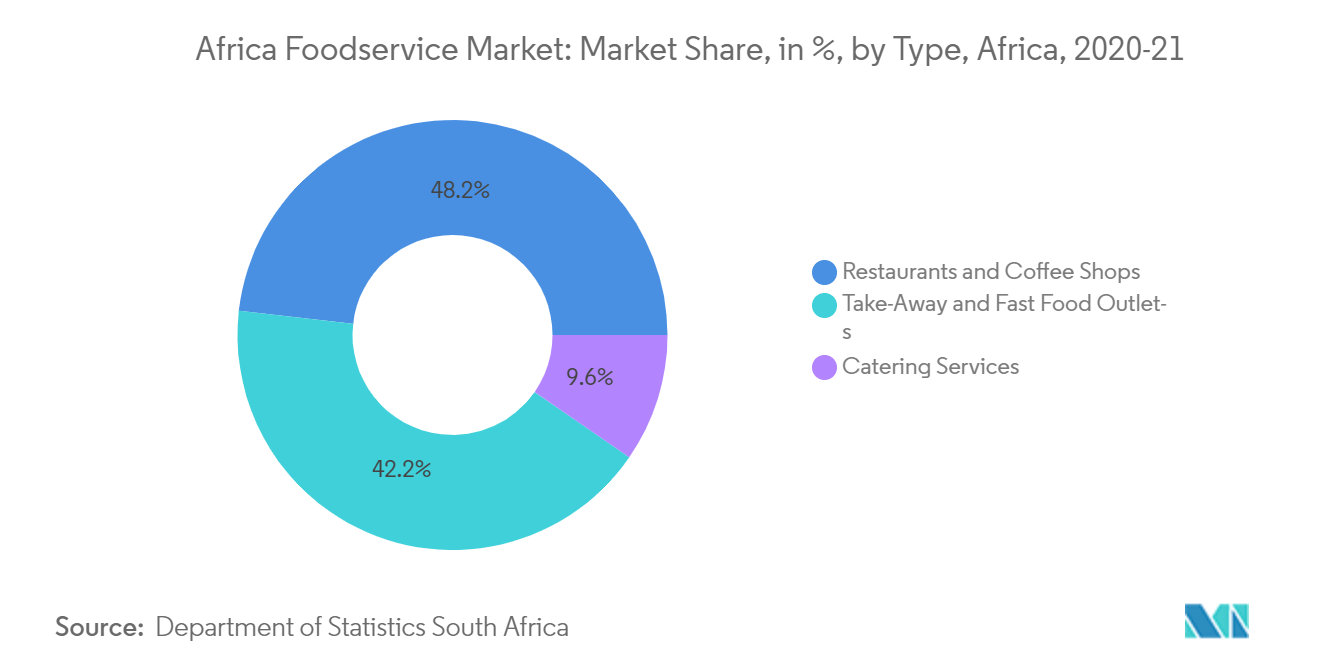

مطاعم الخدمة السريعة تستحوذ على حصة بارزة

شهد السوق الأفريقي تدفق عدد غير مسبوق من مطاعم الخدمة السريعة ، وخاصة مشغلي الوجبات السريعة ، بعد افتتاح أول منفذ للوجبات السريعة في نيجيريا في عام 1986 ، من قبل السيد Bigg's ، وهي شركة تابعة لشركة UAC Nigeria PLC. من المتوقع أن يشكل دور التكنولوجيا مستقبل مطاعم الخدمة السريعة الأفريقية ، حيث تفتح الشركات الرائدة سلاسل عالية التقنية وتطلق تطبيقات طلب الطعام عبر الإنترنت بما يتماشى مع طلب السوق. تشمل بعض العلامات التجارية الرائدة في مجال الخدمة السريعة في البلاد بيتزا هت ، وتشيكن ريبابليك ، ومستر بيجز ، وتيست فرايد تشيكن.

أدى دخول العديد من اللاعبين الوطنيين والدوليين في قطاع الخدمة السريعة إلى توسيع سوق منافذ الوجبات السريعة المتسلسلة بشكل كبير بسبب التوسع السريع في عدد سكان الطبقة المتوسطة ، والتحضر ، وزيادة الإنفاق بين الشباب ، وعدد متزايد من العائلات النووية ، وخدمات توصيل أفضل من قبل شركاء التوصيل الخاصين بالعلامات التجارية والتطبيقات القائمة. على سبيل المثال ، في سبتمبر 2021 ، أطلق مطعم كنتاكي فرايد تشيكن جنوب إفريقيا ، وهو مطعم للوجبات السريعة ، خدمة توصيل داخلية أطلق عليها اسم KFC Delivery Plus ، مما يسمح للعملاء بتقديم طلباتهم عبر تطبيق KFC للهاتف المحمول أو الموقع الإلكتروني والوصول الآمن إلى العروض الحصرية.

نظرة عامة على صناعة الخدمات الغذائية في جنوب أفريقيا

سوق الخدمات الغذائية في جنوب أفريقيا مجزأ، حيث تشغل الشركات الخمس الكبرى 29.04%. اللاعبون الرئيسيون في هذا السوق هم شركة Famous Brands Limited وMcDonald's Corporation وRestaurant Brands International Inc. وSpur Corporation Limited وYum! شركة براندز (مرتبة أبجديًا).

قادة سوق الخدمات الغذائية في جنوب أفريقيا

Famous Brands Limited

McDonald's Corporation

Restaurant Brands International Inc.

Spur Corporation Limited

Yum! Brands Inc.

Other important companies include Domino's Pizza Inc., Laudian Franchise Management One Pty Ltd, Roman's Pizza, Vida e Caffè Holdings (Pty) Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في جنوب أفريقيا

- يوليو 2022 خططت شركة Spur Corporation لافتتاح 32 مطعمًا جديدًا في جنوب إفريقيا وتسعة متاجر على المستوى الدولي بحلول 30 يونيو 2023.

- يوليو 2022 افتتحت كنتاكي فرايد تشيكن منفذًا جديدًا في باينلاندز، ويسترن كيب، وهو مطعم حديث للغاية ويتميز ببعض من أحدث تقنيات المطاعم. يتميز المتجر بلوحات قوائم رقمية في كل من مناطق القيادة المشتركة. كما أنها تتميز بأكشاك الخدمة الذاتية المخصصة للعملاء، ونافذة مخصصة لسائقي التوصيل، ولوحات القوائم الرقمية.

- يونيو 2021 افتتحت شركة Spur Corporation أول خدمة Drive Thru لها في Heinrich Ave، Karenpark، بريتوريا، لتوفير سهولة الوصول إلى العملاء.

تقرير سوق الخدمات الغذائية في جنوب أفريقيا – جدول المحتويات

الملخص التنفيذي والنتائج الرئيسية

عروض التقرير

1. مقدمة

1.1. افتراضات الدراسة وتعريف السوق

1.2. نطاق الدراسة

1.3. مناهج البحث العلمي

2. اتجاهات الصناعة الرئيسية

2.1. عدد المنافذ

2.2. متوسط قيمة الطلب

2.3. الإطار التنظيمي

2.3.1. جنوب أفريقيا

2.4. تحليل القائمة

3. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

3.1. نوع الخدمة الغذائية

3.1.1. المقاهي والحانات

3.1.1.1. حسب المطبخ

3.1.1.1.1. الحانات والحانات

3.1.1.1.2. المقاهي

3.1.1.1.3. ألواح العصير/العصائر/الحلويات

3.1.1.1.4. محلات القهوة والشاي المتخصصة

3.1.2. المطبخ السحابي

3.1.3. مطاعم الخدمة الكاملة

3.1.3.1. حسب المطبخ

3.1.3.1.1. الآسيوية

3.1.3.1.2. الأوروبية

3.1.3.1.3. أمريكي لاتيني

3.1.3.1.4. شرق اوسطي

3.1.3.1.5. امريكي شمالي

3.1.3.1.6. مطابخ FSR الأخرى

3.1.4. مطاعم الخدمة السريعة

3.1.4.1. حسب المطبخ

3.1.4.1.1. مخابز

3.1.4.1.2. برجر

3.1.4.1.3. بوظة

3.1.4.1.4. المأكولات القائمة على اللحوم

3.1.4.1.5. بيتزا

3.1.4.1.6. مطابخ مطاعم QSR الأخرى

3.2. مَنفَذ

3.2.1. منافذ متسلسلة

3.2.2. منافذ مستقلة

3.3. موقع

3.3.1. فراغ

3.3.2. إقامة

3.3.3. بيع بالتجزئة

3.3.4. مستقل

3.3.5. يسافر

4. مشهد تنافسي

4.1. التحركات الاستراتيجية الرئيسية

4.2. تحليل حصة السوق

4.3. المناظر الطبيعية للشركة

4.4. ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

4.4.1. Domino's Pizza Inc.

4.4.2. Famous Brands Limited

4.4.3. Laudian Franchise Management One Pty Ltd

4.4.4. McDonald's Corporation

4.4.5. Restaurant Brands International Inc.

4.4.6. Roman's Pizza

4.4.7. Spur Corporation Limited

4.4.8. Vida e Caffè Holdings (Pty) Ltd

4.4.9. Yum! Brands Inc.

5. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

6. زائدة

6.1. نظرة عامة عالمية

6.1.1. ملخص

6.1.2. إطار القوى الخمس لبورتر

6.1.3. تحليل سلسلة القيمة العالمية

6.1.4. ديناميكيات السوق (DROs)

6.2. المصادر والمراجع

6.3. قائمة الجداول والأشكال

6.4. رؤى أولية

6.5. حزمة البيانات

6.6. مسرد للمصطلحات

قائمة الجداول والأشكال

- شكل 1:

- عدد وحدات منافذ البيع لقنوات الخدمات الغذائية، جنوب أفريقيا، 2017 - 2029

- شكل 2:

- متوسط قيمة الطلب حسب قنوات خدمات الأغذية، بالدولار الأمريكي، وجنوب أفريقيا، 2017 مقابل 2022 مقابل 2029

- شكل 3:

- سوق الخدمات الغذائية في جنوب أفريقيا، القيمة، بالدولار الأمريكي، 2017 - 2029

- شكل 4:

- قيمة سوق الخدمات الغذائية حسب نوع الخدمات الغذائية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 5:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب نوع الخدمات الغذائية، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 6:

- قيمة سوق خدمات الأغذية للمقاهي والحانات حسب المطبخ، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 7:

- حصة القيمة من المقاهي والحانات سوق خدمات الأغذية حسب المطبخ،٪، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 8:

- قيمة سوق الخدمات الغذائية عبر الحانات والحانات، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 9:

- حصة القيمة من سوق خدمات الأغذية للحانات والحانات حسب منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 10:

- قيمة سوق الخدمات الغذائية عبر المقاهي، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 11:

- حصة القيمة من سوق خدمات الأغذية للمقاهي من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 12:

- قيمة سوق الخدمات الغذائية عبر ألواح العصائر/المرطبات/الحلويات، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 13:

- حصة القيمة من سوق خدمات الأغذية للعصائر/المرطبات/الحلويات حسب منافذ البيع، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 14:

- قيمة سوق الخدمات الغذائية من خلال متاجر القهوة والشاي المتخصصة، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 15:

- حصة القيمة من متاجر القهوة والشاي المتخصصة في سوق خدمات الأغذية حسب منافذ البيع، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 16:

- قيمة سوق خدمات أغذية المطبخ السحابية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 17:

- حصة القيمة من سوق خدمات أغذية المطبخ السحابية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 18:

- قيمة سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 19:

- حصة القيمة من سوق خدمات المطاعم ذات الخدمة الكاملة حسب المطبخ، %، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 20:

- قيمة سوق الخدمات الغذائية الآسيوية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 21:

- حصة القيمة من سوق الخدمات الغذائية الآسيوية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 22:

- قيمة سوق الخدمات الغذائية الأوروبية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 23:

- حصة القيمة من سوق الخدمات الغذائية الأوروبية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 24:

- قيمة سوق الخدمات الغذائية في أمريكا اللاتينية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 25:

- حصة القيمة من سوق الخدمات الغذائية في أمريكا اللاتينية من خلال منافذ البيع، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 26:

- قيمة سوق الخدمات الغذائية في الشرق الأوسط، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 27:

- حصة القيمة من سوق خدمات الأغذية في الشرق الأوسط من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 28:

- قيمة سوق الخدمات الغذائية في أمريكا الشمالية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 29:

- حصة القيمة من سوق خدمات الأغذية في أمريكا الشمالية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 30:

- قيمة أسواق مطابخ FSR الأخرى، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 31:

- حصة القيمة من سوق خدمات الأغذية لمأكولات FSR الأخرى حسب المنافذ،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 32:

- قيمة سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 33:

- حصة القيمة من سوق خدمات الأغذية لمطاعم الخدمة السريعة حسب المطبخ، %، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 34:

- قيمة سوق خدمات الأغذية للمخابز، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 35:

- حصة القيمة من سوق خدمات الأغذية للمخابز من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 36:

- قيمة سوق خدمات الأطعمة البرجر، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 37:

- حصة القيمة من سوق خدمات البرجر الغذائية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 38:

- قيمة سوق خدمات الأغذية للآيس كريم، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 39:

- حصة القيمة من سوق خدمات الأغذية الآيس كريم من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 40:

- قيمة سوق خدمات الأطعمة التي تعتمد على اللحوم، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 41:

- حصة القيمة من سوق خدمات الأطعمة التي تعتمد على اللحوم، حسب منافذ البيع، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 42:

- قيمة سوق خدمات البيتزا الغذائية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 43:

- حصة القيمة من سوق خدمات البيتزا الغذائية من خلال منافذ البيع،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 44:

- قيمة مطابخ مطاعم الخدمة السريعة الأخرى في سوق خدمات الأغذية، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 45:

- حصة القيمة من سوق خدمات الأغذية لمأكولات مطاعم الخدمة السريعة الأخرى حسب منافذ البيع، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 46:

- قيمة سوق الخدمات الغذائية حسب المنفذ، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 47:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب المنفذ، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 48:

- قيمة سوق الخدمات الغذائية عبر منافذ البيع المتسلسلة، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 49:

- حصة القيمة من منافذ البيع المتسلسلة لسوق خدمات الأغذية حسب نوع خدمة الأغذية، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 50:

- قيمة سوق الخدمات الغذائية عبر المنافذ المستقلة، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 51:

- حصة القيمة من منافذ البيع المستقلة في سوق خدمات الأغذية حسب نوع خدمة الأغذية، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 52:

- قيمة سوق الخدمات الغذائية حسب الموقع، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 53:

- حصة القيمة من سوق الخدمات الغذائية،٪، حسب الموقع، جنوب أفريقيا، 2017 مقابل 2023 مقابل 2029

- شكل 54:

- قيمة سوق الخدمات الغذائية عبر الموقع الترفيهي، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 55:

- حصة القيمة من سوق خدمات الأغذية الترفيهية حسب نوع خدمة الأغذية،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 56:

- قيمة سوق الخدمات الغذائية عبر موقع السكن، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 57:

- حصة القيمة من سوق خدمات الأغذية السكنية حسب نوع خدمة الأغذية، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 58:

- قيمة سوق الخدمات الغذائية عبر موقع البيع بالتجزئة، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 59:

- حصة القيمة من سوق خدمات الأغذية بالتجزئة حسب نوع خدمة الأغذية، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 60:

- قيمة سوق الخدمات الغذائية عبر موقع مستقل، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 61:

- حصة القيمة من سوق خدمات الأغذية المستقلة حسب نوع خدمة الأغذية،٪، جنوب أفريقيا، 2022 مقابل 2029

- شكل 62:

- قيمة سوق الخدمات الغذائية عبر موقع السفر، بالدولار الأمريكي، جنوب أفريقيا، 2017 - 2029

- شكل 63:

- حصة القيمة من سوق خدمات الأغذية أثناء السفر حسب نوع خدمة الأغذية، %، جنوب أفريقيا، 2022 مقابل 2029

- شكل 64:

- الشركات الأكثر نشاطًا حسب عدد التحركات الإستراتيجية، العدد، جنوب أفريقيا، 2019 - 2023

- شكل 65:

- الاستراتيجيات الأكثر اعتماداً، عدد، جنوب أفريقيا، 2019 - 2023

- شكل 66:

- حصة القيمة من اللاعبين الرئيسيين،٪، جنوب أفريقيا، 2022

تجزئة صناعة الخدمات الغذائية في جنوب أفريقيا

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- تمتلك مطاعم الخدمة السريعة حصة كبيرة من السوق. خلال فترة الدراسة، من المتوقع أن يسجل قطاع مطاعم الخدمة السريعة معدل نمو سنوي مركب قدره 7.61% من حيث القيمة. أدى نمو خدمات توصيل الطعام مثل Mr. D Food وUber Eats في جنوب أفريقيا إلى تسهيل وصول مطاعم الوجبات السريعة إلى العملاء الذين لا يستطيعون زيارة منافذ البيع الفعلية الخاصة بهم. يسيطر السيد D Food على 30% من صناعة توصيل الطعام في جنوب إفريقيا، بينما تمتلك Uber Eats حصة 25%. وقد أدى ذلك إلى زيادة قدرة مطاعم الخدمة السريعة على توسيع قدراتها في التسليم والوصول إلى المزيد من العملاء. يعد الدجاج المعالج والبرغر والأسماك المصنعة والبيتزا والسندويشات، من بين أشياء أخرى، من بين عناصر الوجبات السريعة الرئيسية التي تكتسب شعبية في سوق جنوب إفريقيا.

- تمتلك FSR ثاني أكبر حصة في السوق. في قطاع FSR، يتوسع القطاع الفرعي للمطبخ الآسيوي ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 13.58% من حيث القيمة في الفترة المتوقعة. جنوب أفريقيا بلد متنوع وسكانه متعددو الثقافات. أدى هذا التعرض إلى زيادة التقدير والطلب على النكهات والأطباق الآسيوية. وقد حدثت زيادة في الهجرة إلى جنوب أفريقيا من الدول الآسيوية، مثل الصين والهند. ويشكل الهنود في جنوب إفريقيا حوالي 2.5% من سكان جنوب إفريقيا في عام 2023، أي ما يقرب من 1.6 مليون شخص. أدت هذه الهجرة إلى افتتاح المزيد من المطاعم الآسيوية في جنوب إفريقيا.

- من المتوقع أن تسجل المطابخ السحابية معدل نمو سنوي مركب قدره 18.76% من حيث القيمة خلال الفترة المتوقعة. تقدم المطابخ السحابية مجموعة واسعة من خيارات المأكولات لتلبية الأذواق المتنوعة للمستهلكين في جنوب إفريقيا. وقد تعاونت المطابخ السحابية الشهيرة مثل Kitchens Dot Com، التي تعمل في جوهانسبرج وكيب تاون، وGhostKitchenZA مع مطاعم قائمة لتقديم قوائم التوصيل فقط تحت أسماء تجارية مختلفة.

| نوع الخدمة الغذائية | ||||||||||

| ||||||||||

| المطبخ السحابي | ||||||||||

| ||||||||||

|

| مَنفَذ | |

| منافذ متسلسلة | |

| منافذ مستقلة |

| موقع | |

| فراغ | |

| إقامة | |

| بيع بالتجزئة | |

| مستقل | |

| يسافر |

تعريف السوق

- مطاعم متكاملة الخدمات - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال الخدمات الغذائية يشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصائر.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك