تحليل سوق MRO للطيران في أفريقيا

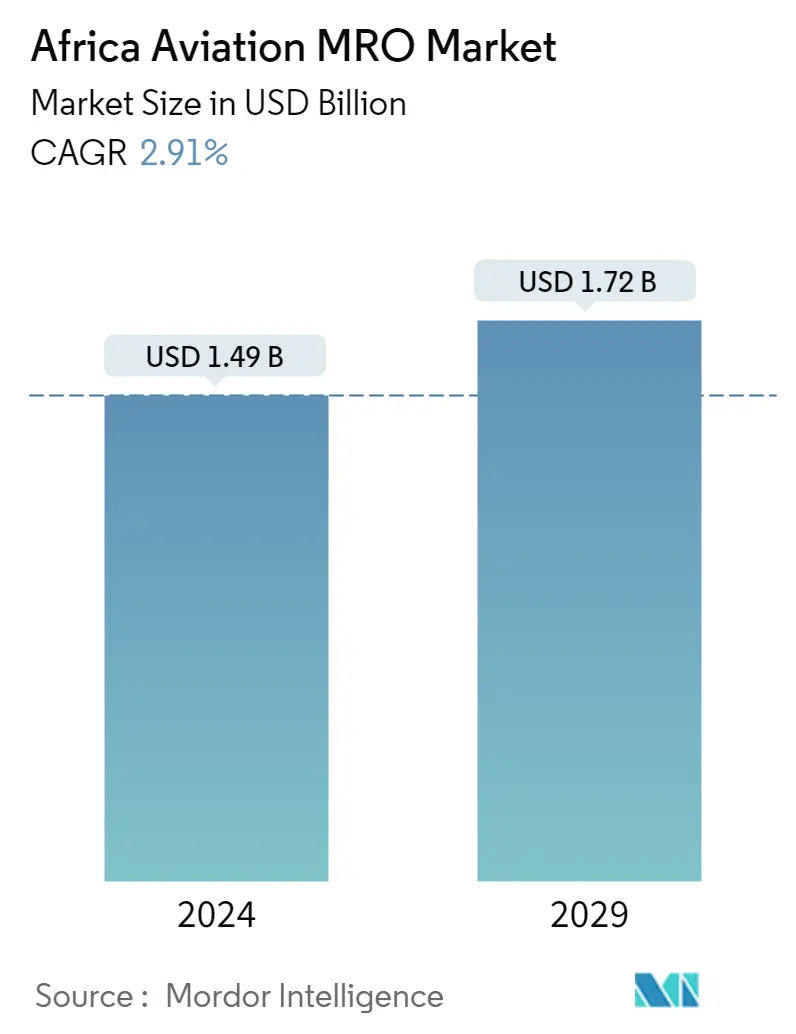

يقدر حجم سوق MRO للطيران في أفريقيا بـ 1.49 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.72 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.91٪ خلال الفترة المتوقعة (2024-2029).

لقد دمر جائحة كوفيد-19 الاقتصادات الأفريقية وأدى إلى توقف الاتصال الجوي عبر القارة فعليا. ومن المتوقع أن يترجم انخفاض نشاط الطيران إلى طلب أضعف على MRO في المنطقة. وفي الوقت نفسه، شهدت طائرات رجال الأعمال ومقدمي الخدمات حسب الطلب تحركات طيران أفضل من طائرات شركات الطيران المنتظمة. ارتفع الطلب على الشحن في عام 2021 بسبب سعي الشركات إلى تقليل الخسائر من خلال زيادة نشاطها في قطاع نقل البضائع وتحويل بعض طائرات الركاب الخاصة بها إلى طائرات شحن.

علاوة على ذلك، تتخلف صناعة الطيران الأفريقية عن بقية العالم من حيث الطلب والعرض. وبحلول نهاية عام 2021، كانت أفريقيا هي المنطقة التي لديها أقل عدد من الطائرات التجارية المطلوبة في العالم. ومن المتوقع أن يكون نمو الأسطول مقيدا على مدى العقد المقبل بسبب التوترات الجيوسياسية، وسجلات السلامة غير الموثوقة، وارتفاع رسوم المطارات، وارتفاع الضرائب على وقود الطائرات.

توجد حاليًا بنية تحتية محلية محدودة لدعم سوق خدمات الصيانة والإصلاح والعمرة للطيران في أفريقيا. لا يستطيع سوى عدد قليل من شركات MRO في المنطقة أداء جميع أنواع خدمات MRO. على الرغم من أن صناعة MRO في المنطقة أصغر مما هي عليه في مناطق أخرى من العالم، إلا أن شركات MRO الحالية تحاول زيادة قدراتها من خلال الشراكات الإستراتيجية وأنشطة التوسع. ويحاول اللاعبون الأجانب توسيع تواجدهم في المنطقة وإيجاد الفرص من خلال الاستفادة من أوجه القصور في قدرات MRO في المنطقة.

اتجاهات سوق MRO للطيران في أفريقيا

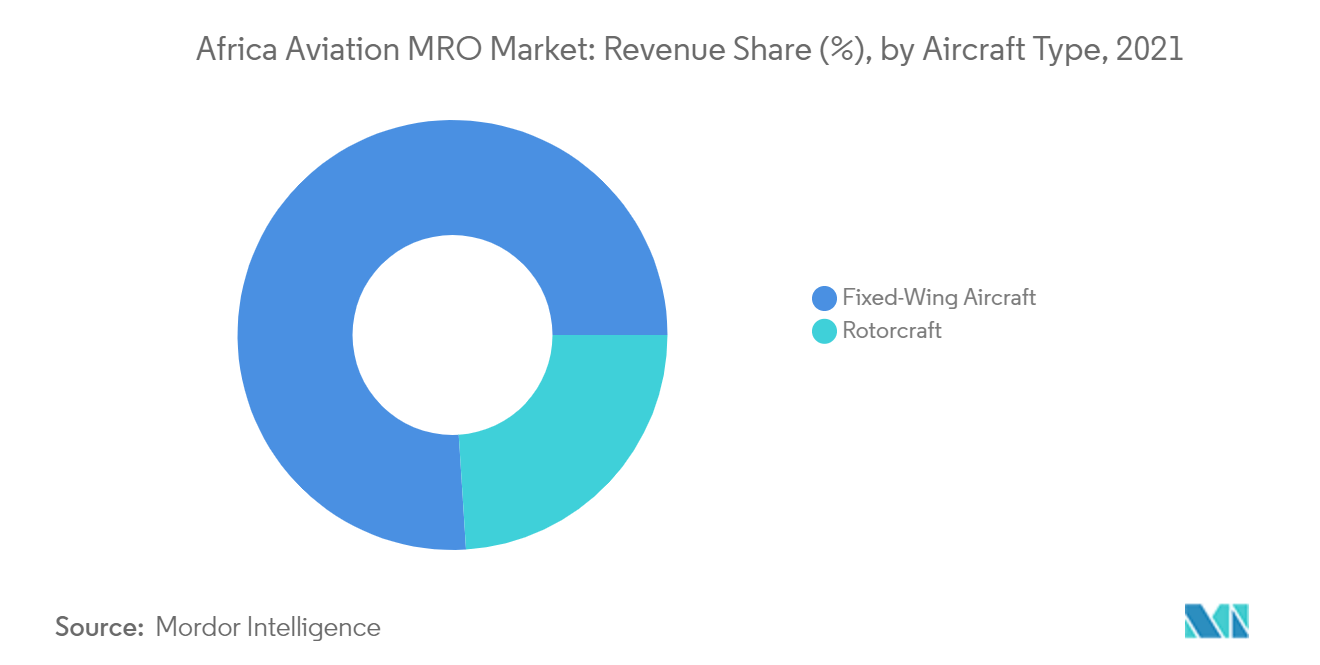

استحوذت الطائرات ذات الأجنحة الثابتة على أكبر حصة في السوق في عام 2021

ويبلغ متوسط عمر أسطول الطائرات ذات الأجنحة الثابتة العامل في أفريقيا أكثر من 15 عامًا، مما يدل على وجود صراع محتمل من أجل تحديث الأسطول وتطوير البنية التحتية للطيران. وللاستفادة من الفرص المتنامية في السوق، تعمل الشركات بقوة على توسيع خدماتها في مختلف بلدان المنطقة. على سبيل المثال، في مارس 2022، أعلنت شركة مصر للطيران للصيانة والهندسة أنها بدأت في تقديم خدمات صيانة الخط في مطار كوتوكا الدولي في أكرا، غانا. كما تقوم بعض الدول بشراء طائرات جديدة لتعزيز أسطولها الدفاعي. على سبيل المثال، في يونيو 2022، وقعت القوات الجوية الليبية اتفاقية مع شركة الصناعات الفضائية التركية (TUSAŞ) للحصول على طائرة التدريب الخفيفة والطائرات المقاتلة Hürkuş-C. الطائرة مزودة بمحرك توربيني PT6A-68T وتبلغ سرعة طيرانها القصوى أكثر من 570 كم / ساعة، ويبلغ مداها حوالي 1500 كم.

علاوة على ذلك، هناك العديد من الطلبات المعلقة للطائرات ذات الأجنحة الثابتة من العديد من الدول، والتي من المتوقع أن تزيد من أسطول الطائرات في المنطقة في المستقبل. ومع ذلك، من المتوقع أن تتعرض طلبيات الطائرات الجديدة في أفريقيا لقيود على مدى العقد المقبل بسبب التوترات الجيوسياسية، وسجلات السلامة غير الموثوقة، وارتفاع رسوم المطارات، والضرائب المرتفعة على وقود الطائرات. مع تقدم عمر الأسطول، من المتوقع أن تزيد النفقات السنوية للصيانة والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والصيانة والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح والإصلاح هذا هذا هذا الأسطول السنوي لأسطول الطيران العام والعسكري والتجاري.

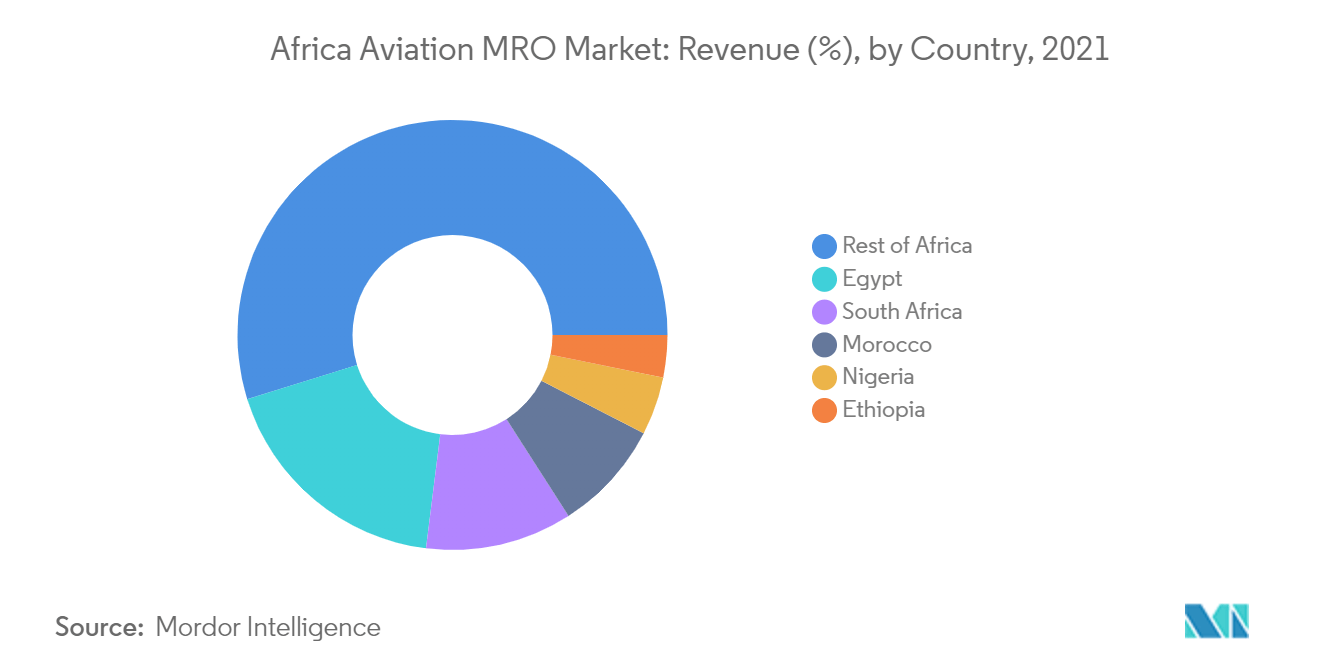

سيطرت مصر على السوق في عام 2021

تعمل صناعة الطيران المتنامية في مصر على توليد طلب كبير على خدمات الصيانة والإصلاح والعمرة. ويعد الشرق الأوسط أكبر سوق لتدفقات المسافرين من وإلى مصر، تليها أوروبا وأفريقيا. وقد ساعد الموقع الجغرافي للبلاد أيضًا على الظهور كمركز رئيسي للصيانة والإصلاح والعمرة للطيران في إفريقيا، مع وجود العديد من اللاعبين الأجانب في مجال الصيانة والإصلاح والعمرة الذين لديهم منشآت في مصر. تعد شركة مصر للطيران للصيانة والهندسة، إحدى الشركات التابعة لشركة مصر للطيران القابضة، أحد كبار مقدمي خدمات الصيانة والإصلاح والعمرة في الشرق الأوسط وأفريقيا. وتمتلك الشركة القدرة على خدمة وصيانة العديد من طائرات إيرباص وبوينغ وإمبراير. يمكن أن تستوعب حظائرها ما يصل إلى 12 فتحة للطائرات ذات الجسم الضيق والعريض. وتقدم الشركة خدمات صيانة الخطوط لأكثر من 100 مشغل طائرات في ثماني محطات خارجية محلية في مصر و14 محطة خارجية دولية. وفي مارس 2022، جددت الوكالة الأوروبية لسلامة الطيران (EASA) موافقتها على مرافق الشركة بمطار القاهرة.

كما تمتلك مصر أكبر أسطول من الطائرات العسكرية في أفريقيا، يضم 338 طائرة مقاتلة، و313 طائرة هليكوبتر قتالية، و11 طائرة للمهام الخاصة، و59 طائرة نقل، و341 طائرة تدريب. على مدى السنوات الخمس الماضية، قامت القوات الجوية المصرية بتحديث مخزونها وقدمت عدة طلبات لشراء طائرات ومروحيات جديدة لتعزيز قدرات القتال الجوي والمراقبة لقواتها الجوية. على سبيل المثال، في يناير 2022، وافقت الولايات المتحدة على بيع 12 طائرة نقل جوي من طراز Lockheed Martin C-130J Hercules إلى مصر مقابل 2.2 مليار دولار أمريكي. وبالتالي، مع نمو الأسطول في السنوات القادمة، وخطط التحديث لأسطول الطائرات الحالي، قد يكون هناك طلب كبير على الطائرات العسكرية MRO من مصر خلال فترة التوقعات. علاوة على ذلك، ظهر سوق طائرات رجال الأعمال في مصر خلال العقد الماضي. ومن المرجح أن يؤدي النمو في نشاط رحلات طائرات رجال الأعمال والزيادة في حجم الأسطول إلى توليد الطلب على خدمات الصيانة والإصلاح والعمرة في مصر في السنوات القادمة.

نظرة عامة على صناعة الطيران في أفريقيا

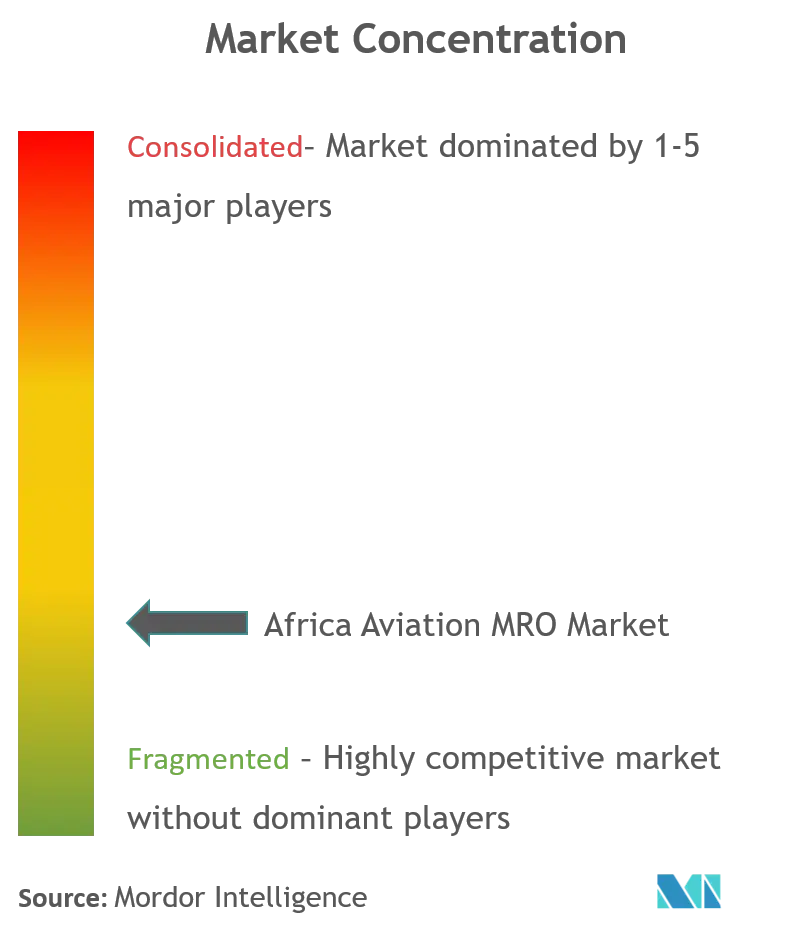

سوق الصيانة والإصلاح والعمرة للطيران الأفريقي مجزأ، مع وجود العديد من مقدمي خدمات الصيانة والإصلاح والعمرة المحليين والأجانب الذين يقدمون أنواعًا مختلفة من الخدمات لمشغلي الطائرات في المنطقة. ومن بين هذه الشركات Raytheon Technologies Corporation، وSafran SA، وLufthansa Technik، وLeonardo SpA، وAirbus SE. اللاعبين البارزين في السوق. على مدى السنوات القليلة الماضية، كانت هناك زيادة في استثمارات اللاعبين الأجانب بهدف زيادة تواجدهم الجغرافي في أفريقيا. يعقد العديد من اللاعبين المحليين شراكات مع مصنعي المعدات الأصلية لاكتساب الخبرة الفنية وشهادة MRO المطلوبة لأداء خدمات MRO في الموقع. على سبيل المثال، بدأت مجموعة Caverton Offshore Support Group PLC، وهي إحدى الشركات الرائدة في تقديم الخدمات البحرية والطيران والخدمات اللوجستية في نيجيريا، عمليات تشغيل منشأة MRO الخاصة بها في لاغوس، نيجيريا، في النصف الثاني من عام 2021. ومع البيئة التنافسية المتزايدة في في قطاع MRO، يقوم اللاعبون المحليون بتعزيز كفاءة عمليات MRO الخاصة بهم. من المتوقع أن تؤدي الفرص السوقية لقطاع MRO في أفريقيا والاستثمارات المتزايدة للاعبين إلى زيادة المنافسة بسرعة في السوق في السنوات القادمة.

قادة سوق الطيران في أفريقيا MRO

-

Raytheon Technologies Corporation

-

Safran SA

-

Lufthansa Technik

-

Leonardo S.p.A.

-

Airbus SE

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق أفريقيا للطيران MRO

في أبريل 2022، وقعت الخطوط الجوية الإثيوبية MRO، ورابطة الخطوط الجوية الأفريقية (AFRAA)، وUTD Aviation Solutions مذكرة تفاهم ثلاثية للتعاون في تقديم خدمات MRO كجزء من مبادرة Brown Condor (BCI). يهدف مشروع BCI إلى تزويد أعضاء AFRAA بمرافق MRO لتخفيف أزمة موارد MRO في الولايات المتحدة فيما يتعلق بالمرافق وقيود القوى العاملة. كما تهدف أيضًا إلى دعم شركات الطيران الأخرى من الولايات المتحدة في خدمات الصيانة والإصلاح والإصلاح وقطع غيار الطائرات.

في يوليو 2021، وافقت وكالة التجارة والتنمية الأمريكية على منحة لشركة Aerojet Aviation Limited لإجراء دراسة جدوى لتطوير منشأة MRO في مطار كوتوكا الدولي (KIA) في غانا.

تجزئة صناعة الطيران في أفريقيا

تتضمن صيانة وإصلاح الطائرات المهام التي يتم إجراؤها لضمان استمرار صلاحية الطائرة للطيران وأجزائها. يقوم مقدمو خدمات الصيانة والإصلاح والعمرة بإجراء الإصلاح والفحص والاستبدال وتصحيح العيوب وتجسيد التعديلات، بما يتوافق مع توجيهات صلاحية الطيران والإصلاح. يشمل نطاق الدراسة MRO لجميع الطائرات العسكرية، بما في ذلك طائرات الهليكوبتر في الخدمة الفعلية في مختلف أدوار المهام القتالية وغير القتالية في أفريقيا.

يتم تقسيم سوق MRO للطيران الأفريقي على أساس نوع MRO ونوع الطائرة ونوع الطيران والجغرافيا. حسب نوع MRO، يتم تقسيم السوق إلى MRO للمحرك، ومكونات وتعديلات MRO، وMRO الداخلي، وMRO لهيكل الطائرة، والصيانة الميدانية. حسب نوع الطائرة، يتم تقسيم السوق إلى طائرات ذات أجنحة ثابتة وطائرات عمودية. حسب نوع الطيران، يتم تقسيم السوق إلى الطيران التجاري والطيران العسكري والطيران العام. ويغطي التقرير أيضًا أحجام السوق والتوقعات في البلدان الرئيسية عبر المنطقة الأفريقية. لكل قطاع، يتم توفير حجم السوق والتوقعات من حيث القيمة (مليون دولار أمريكي).

| الصيانة والإصلاح والإصلاح للمحرك |

| المكونات والتعديلات MRO |

| الصيانة والإصلاح والإصلاح الداخلي |

| MRO هيكل الطائرة |

| الصيانة الميدانية |

| الطائرات ذات الأجنحة الثابتة |

| الطائرات العمودية |

| الطيران التجاري |

| الطيران العسكري |

| الطيران العام |

| أفريقيا | نيجيريا |

| أثيوبيا | |

| مصر | |

| جنوب أفريقيا | |

| المغرب | |

| كينيا | |

| الجزائر | |

| تنزانيا | |

| أنغولا | |

| السودان | |

| جمهورية الكونغو الديمقراطية | |

| الكاميرون | |

| غانا | |

| تونس | |

| بقية أفريقيا |

| نوع إم آر أو | الصيانة والإصلاح والإصلاح للمحرك | |

| المكونات والتعديلات MRO | ||

| الصيانة والإصلاح والإصلاح الداخلي | ||

| MRO هيكل الطائرة | ||

| الصيانة الميدانية | ||

| نوع الطائرة | الطائرات ذات الأجنحة الثابتة | |

| الطائرات العمودية | ||

| نوع الطيران | الطيران التجاري | |

| الطيران العسكري | ||

| الطيران العام | ||

| جغرافية | أفريقيا | نيجيريا |

| أثيوبيا | ||

| مصر | ||

| جنوب أفريقيا | ||

| المغرب | ||

| كينيا | ||

| الجزائر | ||

| تنزانيا | ||

| أنغولا | ||

| السودان | ||

| جمهورية الكونغو الديمقراطية | ||

| الكاميرون | ||

| غانا | ||

| تونس | ||

| بقية أفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الطيران في أفريقيا MRO

ما هو حجم سوق MRO للطيران في أفريقيا؟

من المتوقع أن يصل حجم سوق MRO للطيران في أفريقيا إلى 1.49 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.91٪ ليصل إلى 1.72 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق MRO الحالي للطيران في أفريقيا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق MRO للطيران في أفريقيا إلى 1.49 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق MRO للطيران في أفريقيا؟

Raytheon Technologies Corporation، Safran SA، Lufthansa Technik، Leonardo S.p.A.، Airbus SE هي الشركات الكبرى العاملة في سوق أفريقيا للطيران MRO.

ما هي السنوات التي يغطيها سوق أفريقيا للطيران والصيانة والإصلاح والعمرة، وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق MRO للطيران في أفريقيا بنحو 1.45 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق MRO للطيران في أفريقيا للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق MRO للطيران في أفريقيا للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة MRO للطيران في أفريقيا

إحصائيات لحصة سوق أفريقيا للطيران والصيانة والإصلاح والعمرة لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل Africa Aviation MRO توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.