تحليل سوق مادة الأكريلاميد

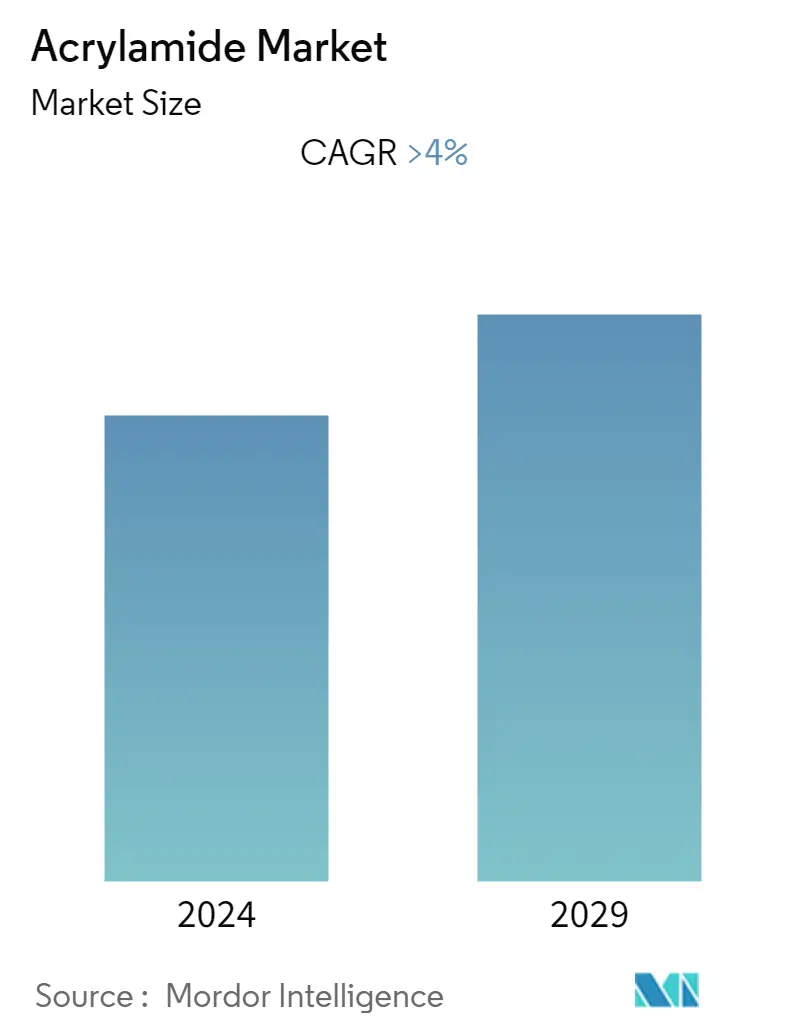

من المتوقع أن يسجل سوق مادة الأكريلاميد معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة.

أثر فيروس كورونا (COVID-19) سلباً على السوق. بسبب الوباء، دخلت العديد من البلدان في جميع أنحاء العالم في حالة إغلاق للحد من انتشار الفيروس. مما أدى إلى تعطيل سلسلة العرض والطلب بشكل كامل، مما أثر سلباً على السوق. حاليًا، تعافى السوق من جائحة كوفيد-19 وينمو بمعدل كبير.

- من المرجح أن ينمو السوق على المدى القصير بسبب الطلب المتزايد على عمليات الاستخلاص المعزز للنفط (EOR)، والتي تستخدم الكثير من مادة البولي أكريلاميد. على المدى الطويل، من المرجح أن ينمو السوق بسبب لوائح المياه الأوروبية الصارمة، والتي تستخدم الكثير من مادة الأكريلاميد في معالجة المياه.

- ومع ذلك، يتم الحصول على مادة الأكريلاميد من خلال التفاعلات مع الوجبات الساخنة ودخان السجائر. ومن المتوقع أن تشكل الآثار الصحية غير المواتية لهذا التعرض عقبة كبيرة أمام صناعة الأكريلاميد في جميع أنحاء العالم.

- ومع ذلك، من المتوقع أن تخلق الاستثمارات المتزايدة في معالجة المياه في دول مثل الصين فرصًا هائلة لنمو السوق.

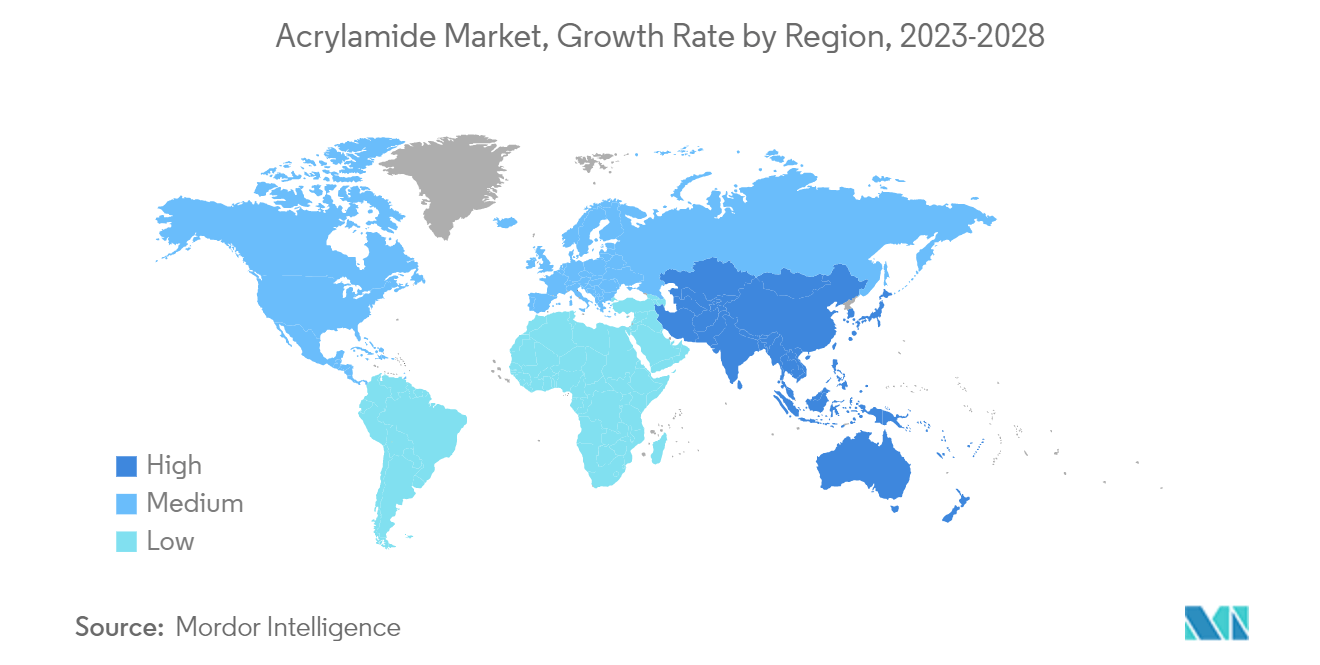

- وتستحوذ منطقة آسيا والمحيط الهادئ على حصة كبيرة من السوق، تليها أمريكا الشمالية وأوروبا.

اتجاهات سوق مادة الأكريلاميد

تطبيق معالجة المياه للسيطرة على السوق

- الأكريلاميد عبارة عن بوليمر خطي يتكون من وحدات مونومر مع مجموعات أميد تلتصق بالجزيئات الموجودة على السطح. تربط سلسلة البوليمر الواسعة هذه الجزيئات معًا. تسمى هذه العملية بالتلبد وتستخدم على نطاق واسع في طرق معالجة مياه الصرف الصحي.

- عندما يتم خلط محاليل الأكريلاميد المائية أو بولي أكريلاميد (PAM) مع مياه الصرف الصحي، فإنها تشكل كتلًا أكبر، والتي يمكن أن تحسن معدلات الترسيب في أجهزة التنقية، ومعدلات التعويم في أنظمة تعويم الهواء المذاب (DAF)، وإزالة المياه في معدات تكثيف الحمأة. يستخدم بولي أكريلاميد كثيرًا في صناعات مثل معالجة مياه الصرف الصحي وصناعة اللب والورق والمواد الكيميائية والبتروكيماويات والمنسوجات والرمال النفطية والتعدين.

- لقد كان الطلب الصناعي المتزايد على المياه هو المحرك الرئيسي للنمو القوي لصناعة معالجة المياه. نظرًا لاستخدام المياه بكميات هائلة في العديد من الصناعات، مثل الطاقة والصلب والتعدين والمعادن والبتروكيماويات والنفط والغاز والأغذية والمشروبات والمنسوجات والأصباغ، تقوم الحكومات في جميع أنحاء العالم بتنفيذ اللوائح المتعلقة بمعالجة مياه الصرف الصحي في هذه الصناعات قبل إطلاق الماء مرة أخرى إلى البيئة.

- في معالجة مياه الصرف الصحي، يفضل البولي أكريلاميد غير الأيوني على بدائله إذا كان نظام الصرف الصحي حمضي بطبيعته. علاوة على ذلك، يوفر البولي ألومنيوم أو كبريتات الألومنيوم غير العضوي أداءً أفضل في عملية معالجة المياه.

- بولي أكريلاميد الكاتيوني قابل للذوبان بدرجة عالية في الماء وله تأثير تلبد ممتاز. يتم استخدامه في مجموعة متنوعة من التطبيقات، بما في ذلك معالجة مياه الصرف الصحي في المناطق الحضرية، وصناعة الورق، ومعالجة المعادن والبتروكيماويات، وتجهيز الأغذية، والصباغة، وتلبيس عمال المناجم، ومعالجة مياه الصرف الصناعي.

- المرحلة الثانية من توسعة محطة الشمال الشرقي لتنقية المياه (NEWPP) في تكساس، الولايات المتحدة؛ ومشروع الترشيح Bull Run في ولاية أوريغون، الولايات المتحدة؛ ومشروع إعادة بناء محطة لينفيل لمعالجة المياه في جنوب شرق كوينزلاند، أستراليا؛ وما إلى ذلك، هي بعض المشاريع القادمة التي قد تؤثر على الطلب على البوليمر.

- مشروع توسيع محطة تنقية المياه الشمالية الشرقية (NEWPP) لمدينة هيوستن هو مشروع تصميم وبناء سيزيد من قدرة محطة المياه الحالية بمقدار 320 مليون جالون يوميًا (MGD) بحلول عام 2024. وسيمكن المشروع المدينة و وكالات المياه الإقليمية لتلبية الطلب المتوقع.

- علاوة على ذلك، شهد السوق طلبًا متزايدًا على PAM من محطات الطاقة النووية بسبب الطلب المتزايد على المياه المعالجة من هذه المحطات. هناك العديد من محطات معالجة المياه التي يمكن تركيبها في محطات الطاقة الجديدة، والتي من المقرر أن يتم بناؤها بحلول عام 2023.

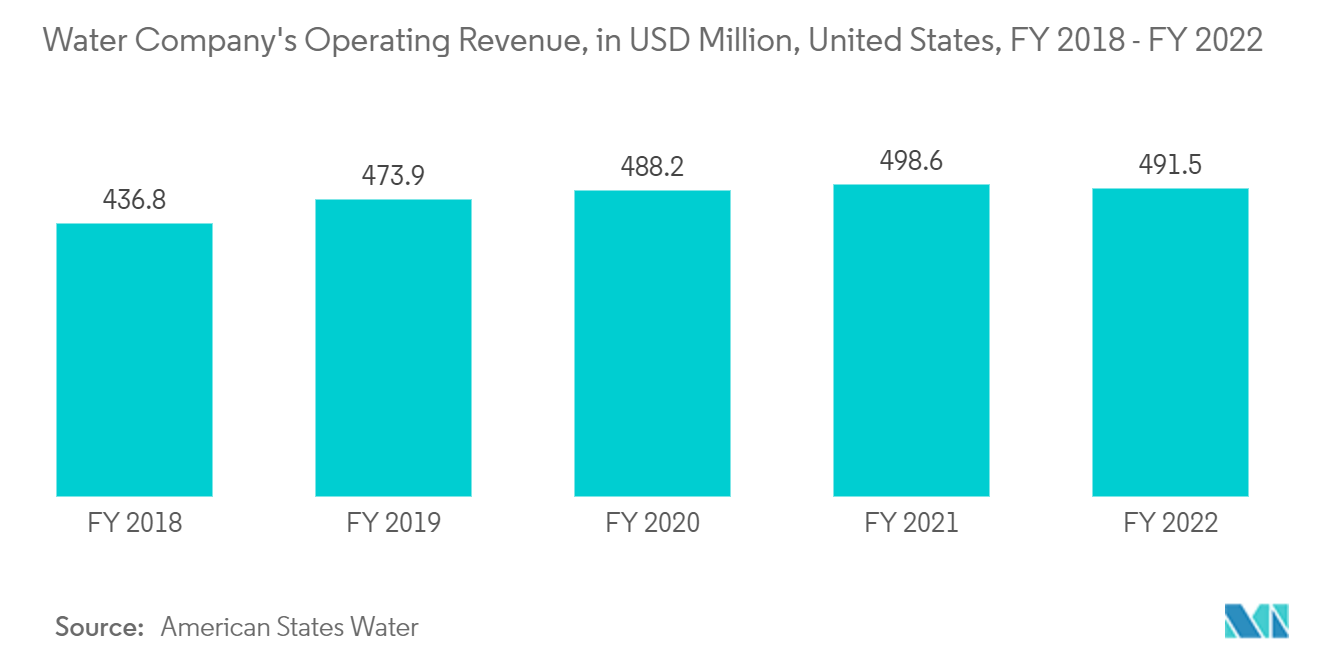

- وفقًا لشركة American States Water، خلال السنة المالية المنتهية في 31 ديسمبر 2022، بلغت الإيرادات التشغيلية لشركة American States Water Company 491.5 مليون دولار أمريكي. شركة مياه الولايات الأمريكية هي شركة توفر المياه والطاقة ومقرها في كاليفورنيا.

- وبالتالي، مع توقع ظهور مثل هذه المشاريع، من المرجح أن يزداد الطلب على مادة الأكريلاميد لتطبيقات معالجة المياه خلال فترة التنبؤ.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تزداد منطقة آسيا والمحيط الهادئ بمعدل متواضع طوال فترة التوقعات. تؤدي زيادة الدخل المتاح في الدول الناشئة إلى زيادة الطلب على السلع المريحة، مما يساعد على نمو سوق مادة الأكريلاميد في جميع أنحاء العالم. وتتمتع الصين بأكبر حصة في السوق وستكون أكبر مستخدم لمادة الأكريلاميد خلال فترة التوقعات.

- بلغ عدد الآبار التنموية الجديدة التي تم حفرها في الصين مؤخرا 15178 بئرا، مما يمثل زيادة بنسبة 4.9 في المائة عن قيمة العام السابق. وسيستمر هذا الاتجاه في السنوات القادمة بسبب تطوير الغاز الصخري في البلاد.

- وفي عام 2021، أعلنت الصين عن هدف أقل بكثير يتمثل في إنشاء 20 مليون متر مكعب في اليوم من القدرة الإضافية على معالجة مياه الصرف الصحي على مدى السنوات الخمس المقبلة. ويمثل هذا الرقم أقل من نصف الهدف الخمسي الأخير وهو 50.22 مليون متر مكعب في اليوم، مما يشير إلى النجاح الاستثنائي الذي حققته البلاد في تعميم الخدمات.

- في أوائل عام 2022، وافقت الصين على مبادئ توجيهية جديدة لإعادة استخدام مياه الصرف الصحي، والتي تتطلب معالجة 25٪ من مياه الصرف الصحي لإعادة استخدامها بحلول عام 2025. ويعكس هذا هدف البلاد في التحول بعيدا عن توسيع القدرات والتركيز بشكل أكبر على جودة النفايات السائلة المعالجة. وكجزء من المشروع، تهدف الصين إلى بناء وتجديد 80 ألف كيلومتر من أنابيب جمع مياه الصرف الصحي على مدى السنوات الخمس المقبلة.

- وتوضح خطة العمل لمنع تلوث المياه، والتي تسمى أيضًا جوجو الماء، أهداف الصين للحد من تلوث المياه حتى عام 2030.

- نظرًا لعدم وجود قدر كبير من الاستخلاص المعزز للنفط والتكسير الهيدروليكي في البلاد كما هو الحال في أماكن أخرى، لا يتم استخدام مادة الأكريلاميد بنفس القدر في صناعة النفط والغاز كما هو الحال في المجالات الأخرى. ومن ناحية أخرى، فإن عمالقة الطاقة الصينيين يحرزون تقدما من خلال استخراج الغاز الطبيعي من التكوينات الصخرية الصخرية.

- ونتيجة لذلك، من المتوقع أن تؤدي جميع الأسباب المذكورة أعلاه إلى زيادة الطلب على سوق مادة الأكريلاميد في منطقة آسيا والمحيط الهادئ في المستقبل.

نظرة عامة على صناعة مادة الأكريلاميد

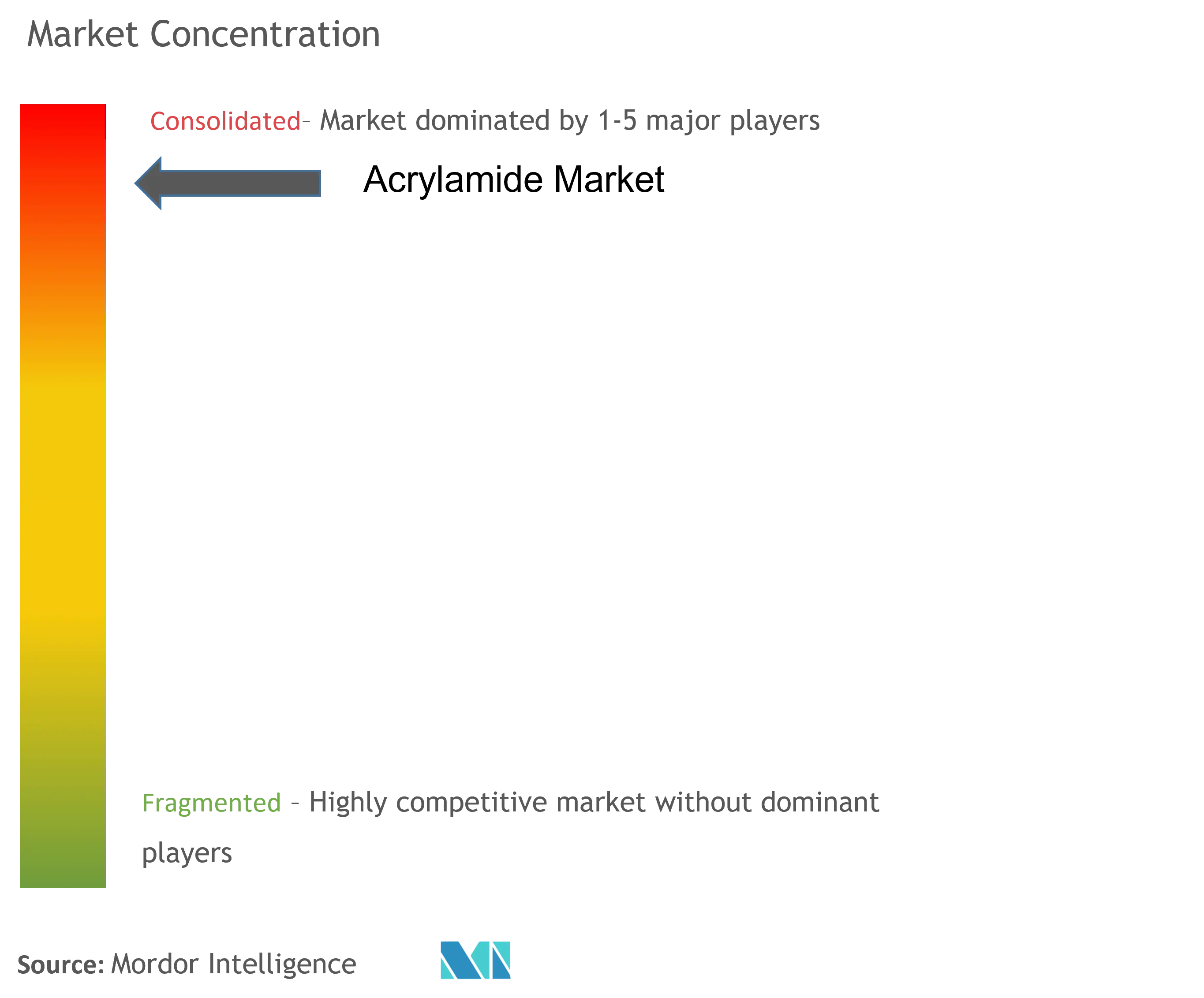

تم توحيد سوق الأكريلاميد، مع احتلال عدد قليل من اللاعبين لأغلبية حصة السوق. الشركات الكبرى العاملة في السوق هي SNF Group، وCNPC، وBASF SE، وMitsui Chemical Inc.، وBeijing Hengju Chemical Group Corporation، وAshland، وغيرها.

قادة سوق مادة الأكريلاميد

-

SNF Group

-

BASF SE

-

Mitsui Chemicals, Inc.

-

Beijing Hengju Chemical Group Corporation

-

Ashland

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأكريلاميد

نوفمبر 2022 أصدر كيري Acryleast Pro، وهو التكرار المتقدم لخميرة الشركة غير المعدلة وراثيًا (غير المعدلة وراثيًا) التي تقلل مادة الأكريلاميد، وهي Acryleast.

مارس 2022 حصلت شركة Renaissance BioScience على براءات اختراع جديدة للخميرة المختزلة للأكريلاميد غير المعدلة وراثيًا (ARY) في الهند والصين وأستراليا وفيتنام وروسيا.

تجزئة صناعة مادة الأكريلاميد

ينتج عن التحلل المائي للأكريلونيتريل بواسطة هيدراتاز النتريل مركب كيميائي يعرف باسم الأكريلاميد. يتم استخدام مادة الأكريلاميد بشكل شائع في العمليات الصناعية لإنتاج بولي أكريلاميد، وهي مكثفات قابلة للذوبان في الماء. يمثل مادة البولي أكريلاميد حوالي 90% من إجمالي استهلاك مادة الأكريلاميد. وهو موجود في دخان السجائر. يتم تشكيل مادة الأكريلاميد أثناء تسخين الكربوهيدرات. يتم تقسيم سوق مادة الأكريلاميد حسب التطبيق والجغرافيا. حسب التطبيق، يتم تقسيم السوق إلى مواد مندفة لمعالجة المياه، والاستخلاص المعزز للنفط، وتصنيع اللب والورق، وغيرها من التطبيقات. ويقدم التقرير أيضًا أحجام السوق وتوقعاته لـ 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتنبؤات على أساس الإيرادات (مليون دولار أمريكي).

| طلب | الندف لمعالجة المياه | ||

| صناعة اللب والورق | |||

| الاستخلاص المعزز للنفط | |||

| تطبيقات أخرى | |||

| جغرافية | آسيا والمحيط الهادئ | الصين | |

| الهند | |||

| اليابان | |||

| كوريا الجنوبية | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أمريكا الشمالية | الولايات المتحدة | ||

| كندا | |||

| المكسيك | |||

| أوروبا | ألمانيا | ||

| المملكة المتحدة | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| أمريكا الجنوبية | البرازيل | ||

| الأرجنتين | |||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | ||

| جنوب أفريقيا | |||

| بقية دول الشرق الأوسط وأفريقيا | |||

الأسئلة الشائعة حول أبحاث سوق مادة الأكريلاميد

ما هو حجم سوق الأكريلاميد الحالي؟

من المتوقع أن يسجل سوق الأكريلاميد معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029)

من هم اللاعبون الرئيسيون في نطاق سوق مادة الأكريلاميد؟

SNF Group، BASF SE، Mitsui Chemicals, Inc.، Beijing Hengju Chemical Group Corporation، Ashland هي الشركات الكبرى العاملة في سوق الأكريلاميد.

ما هي المنطقة الأسرع نموًا في سوق مادة الأكريلاميد؟

من المتوقع أن تنمو أمريكا الشمالية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الأكريلاميد؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق مادة الأكريلاميد.

ما هي السنوات التي يغطيها سوق الأكريلاميد؟

يغطي التقرير حجم سوق الأكريلاميد التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الأكريلاميد للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقاريرنا الأكثر مبيعًا

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

تقرير صناعة مادة الأكريلاميد

إحصائيات الحصة السوقية للأكريلاميد وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل مادة الأكريلاميد توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.